Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

La Fed aumenta i tassi ai massimi da 22 anni

La Fed ha ripreso ad aumentare i tassi di interesse, lasciando aperta la possibilità di ulteriori aumenti. Le decisioni continueranno ad essere dipendenti dai dati in arrivo. Dopo la pausa di giugno, il FOMC ha alzato gli oneri finanziari per l’undicesima volta da marzo 2022. L’aumento di un quarto di punto percentuale, deciso all’unanimità e ampiamente previsto, ha portato l’intervallo obiettivo per il tasso di riferimento della Fed tra il 5,25% e il 5,5%, il livello più alto in 22 anni.

Powell ha ribadito che i funzionari hanno ancora molta strada da fare per riportare l’inflazione al target del 2%. Tuttavia, ha indicato che l’inasprimento sta funzionando.

“Quello che i nostri occhi ci dicono è che la politica non è stata abbastanza restrittiva abbastanza a lungo da avere tutti gli effetti desiderati”, ha detto. “Intendiamo ancora una volta mantenere la politica restrittiva fino a quando non saremo sicuri che l’inflazione stia scendendo in modo sostenibile al nostro obiettivo del 2% e siamo pronti a inasprire ulteriormente se ciò è appropriato. Pensiamo che il processo abbia probabilmente ancora molta strada da fare”.

Il capo della Fed ha affermato che i funzionari hanno accolto con favore il rapporto sui prezzi al consumo di giugno. Tuttavia, i funzionari stanno cercando di non leggere troppo nei singoli dati mensili. Ciò dimostra che la Fed vuole evitare di interrompere troppo presto la sua campagna di inasprimento.

Nessuna modifica sostanziale alla dichiarazione

Nella dichiarazione rilasciata al termine della riunione – che era quasi identica a quella di giugno – il FOMC ha affermato che “continuerà a valutare ulteriori informazioni“. La mancanza di modifiche sostanziali alla dichiarazione politica suggerisce che la maggior parte dei funzionari è aperta ad un altro rialzo dei tassi.

Il FOMC ha ripetuto la sua descrizione dell’inflazione come “elevata” e ha aggiornato la sua descrizione della crescita economica da “modesta” a “moderata”. Ha ribadito che il settore bancario è “sano e resiliente”, pur avvertendo che la stretta creditizia dovrebbe pesare sull’economia a seguito dei fallimenti di tre banche regionali statunitensi all’inizio di quest’anno.

I politici hanno espresso preoccupazione per la cosiddetta inflazione “core”, che è stata più lenta a scendere rispetto all’inflazione complessiva. Hanno individuato l’inflazione del settore dei servizi, in particolare, come una categoria che rimane elevata a causa delle tensioni nel mercato del lavoro.

Foward guidance

Il FOMC si riunirà il 19-20 settembre e successivamente il 31 ottobre-1 novembre. Powell avrà anche l’opportunità di chiarire il punto di vista della Fed al simposio annuale della Fed di Kansas City a Jackson Hole alla fine di agosto.

Il presidente ha rifiutato di definire quando i funzionari potrebbero aumentare di nuovo, citando una serie di rapporti economici previsti prima della prossima riunione, tra cui due rapporti sull’occupazione, due rapporti sull’inflazione dei prezzi al consumo e i dati sui costi del lavoro.

“Tutte queste informazioni informeranno la nostra decisione”, ha detto. “È certamente possibile che alzeremo nuovamente i tassi alla riunione di settembre, se i dati lo giustificassero. E direi anche che è possibile che vorremmo scegliere di rimanere fermi a quell’incontro”.

I funzionari cercheranno una crescita moderata, un raffreddamento dell’inflazione e un migliore equilibrio tra domanda e offerta, in particolare nel mercato del lavoro, mentre valutano se e quando alzare nuovamente i tassi.

Lo staff della Fed non prevede più una recessione

Powell ha dichiarato che gli economisti della Fed non prevedono più una recessione nel 2023 data la recente resilienza dei dati economici. Tuttavia, prevedono ancora un notevole rallentamento della crescita a partire dalla fine di quest’anno.

A marzo, dopo il fallimento di una serie di banche regionali statunitensi, lo staff della Fed ha iniziato a prevedere che l’economia sarebbe entrata in recessione alla fine del 2023. Ha mantenuto quella previsione fino alla riunione di giugno.

Gli economisti sono stati sorpresi dalla resilienza della crescita economica. Si prevede che il rapporto sul prodotto interno lordo, che verrà rilasciato oggi, mostri che l’economia statunitense è cresciuta dell’1,8% annualizzato nel periodo aprile-giugno.

La reazione dei mercati

I rendimenti obbligazionari sono scesi, con il benchmark a due anni sensibile alle mosse della Fed che è sceso al 4,84%. Le azioni statunitensi hanno registrato un rialzo durante la conferenza stampa prima di invertire i guadagni.

La probabilità di un altro aumento dei tassi di 25 punti base prima della fine dell’anno è di circa il 50%. Prima della decisione di mercoledì, il mercato vedeva un secondo aumento come meno certo, in parte a causa dei dati sui prezzi al consumo che hanno mostrato che l’inflazione è diminuita bruscamente il mese scorso.

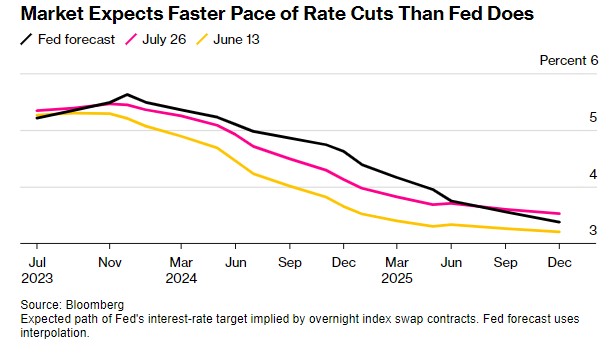

Gli swap per la fine del 2024 prevedono ancora che i funzionari ridurranno i tassi più profondamente di quanto si aspettino, con un tasso di riferimento implicito compreso tra il 4% e il 4,25%.

ARTICOLI CORRELATI:

Decisione tassi Fed di luglio: ecco cosa aspettarsi

Fed minutes giugno: la pausa dei tassi non è stata unanime

La Fed mette in pausa i tassi ma segnala ulteriori aumenti

Riunione Fed: aumento dei tassi di 25 punti base, priorità all’inflazione