L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa farà il dollaro nel 2022?

Al momento il dollaro americano continua a rispondere all’aggressività della Fed tramite impulsi rialzisti. Il consenso vede un dollaro rialzista quest’anno, spinto proprio dal “hawkishness” della banca centrale. Dobbiamo mettere sul tavolo anche l’altra opzione, ovvero che possa indebolirsi o rallentare. Andiamo a buttare giù delle idee riguardo a cosa farà il dollaro nel 2022 prendendo in considerazione vari aspetti.

Il comportamento del dollaro nel 2021

La valuta di riserva ha avuto un comportamento anomalo lo scorso anno. Il dollaro infatti si è apprezzato, controcorrente al regime economico in cui ci trovavamo. In reflazione infatti, il dollaro non avrebbe dovuto performare bene.

L’indice del dollaro americano

In quel periodo il dollaro americano ha scontato l’aggressività della Federal Reserve e il tapering. Dopo i tre impulsi rialzisti iniziati a marzo, il dollaro ha cominciato a lateralizzare. Con l’uscita del CPI al 7% è riuscito a rompere una resistenza importante al ribasso. Tuttavia, con l’ultimo meeting della Fed, il dollaro è riuscito a rompere la resistenza a 96.90.

Il contesto in cui ci potremmo trovare

I mercati stanno scontando 4 aumenti dei tassi d’interesse nel 2022. I dati stanno puntando verso un rallentamento dell’economia. Nonostante ciò, il consenso si aspetta crescita economica e inflazione alta che si stanno traducendo in rendimenti obbligazionari più alti. Se i dati non dovessero corrispondere alle aspettative, nel momento in cui la Fed alzerà i tassi d’interesse, i mercati potrebbero tremare. In questo caso la banca centrale potrebbe ritornare sui suoi passi. Se l’economia dovesse rallentare, l’inflazione potrebbe fare lo stesso. Ecco che la Fed potrebbe non aver bisogno di tutti gli aumenti dei tassi che il mercato si sta aspettando. Nel costruire gli scenari su cosa farà il dollaro nel 2022 dobbiamo mettere sul tavolo questa opzione. Una Fed meno aggressiva infatti potrebbe portare a performance meno brillanti per il dollaro.

Cosa farà il dollaro nel 2022? Guarda i BS delle banche centrali!

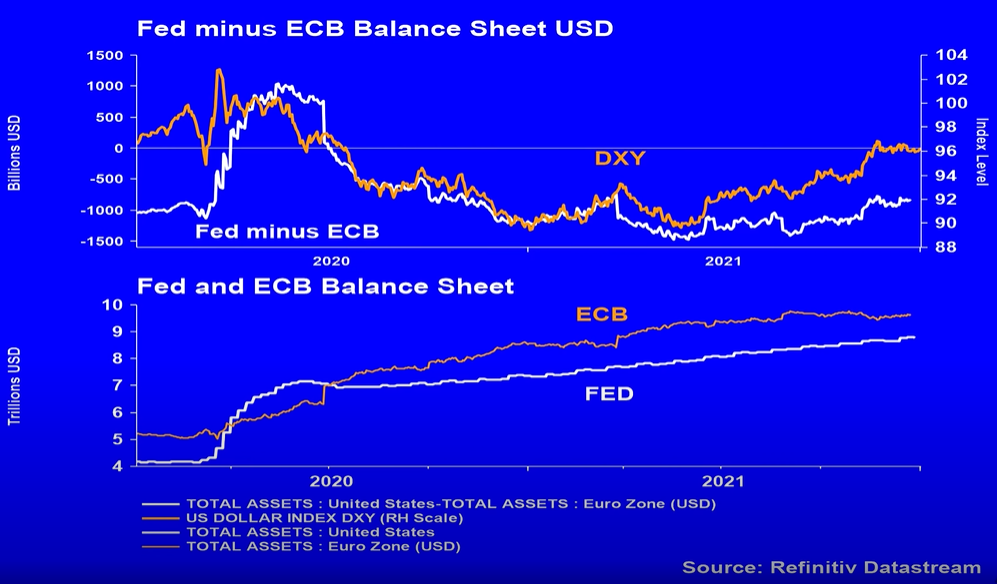

L’indice del dollaro americano (DXY) è costituito per il 60% dall’euro. Di conseguenza esiste una correlazione inversa tra DXY e il tasso di cambio EUR/USD. C’è una relazione tra il dollaro e i balance sheet delle altre banche centrali, in particolare della Banca Centrale Europea. Quando la Fed è più aggressiva della BCE il dollaro tende ad apprezzarsi nei confronti dell’euro e viceversa. L’aggressività di una banca centrale rispetto all’altra si può monitorare dal semplice spread tra i loro balance sheet. Recentemente la correlazione tra questo spread e il DXY è stata davvero alta. La BCE continua a non essere preoccupata per l’inflazione e a non aspettarsi di aumentare i tassi nel 2022. E’ chiaro che la Fed ha intenzione di essere più aggressiva rispetto alla BCE. Ciò potrebbe rafforzare l’euro con conseguenze negative sull’indice del dollaro.

Correlazione tra il dollaro e lo spread tra i balance sheet

L’impatto dei tassi d’interesse sul dollaro

Il dollaro reagisce soprattutto a forti aumenti o diminuzioni dei tassi d’interesse come si può vedere dal seguente grafico:

Il dollaro e i tassi d’interesse

A ottobre del 2000 i tassi d’interesse della Fed sono iniziati a scendere. Il dollaro ha segnato il picco a inizio 2002 per poi seguire i tassi al ribasso. Durante la crisi finanziaria del 2008, la Fed abbassò i tassi e il dollaro stava già scendendo. Dopo aver stabilito un bottom a maggio del 2004, i fed funds sono aumentati e il dollaro ha fatto lo stesso. Nel periodo di tempo tra il 2008 e il 2015 in cui i tassi sono stati costanti, il dollaro ha lateralizzato. Tassi d’interesse e dollaro si sono mossi in tandem anche durante la crisi del 2020.

In conclusione

I mercati sono animali mistici le cui mosse non si possono prevedere. Vale la pena però studiare i grafici e i comportamenti del passato per farsi un’idea su quali potrebbero essere gli scenari. Cosa farà il dollaro nel 2022? Ce lo potrà dire solo il grafico!