Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Il Triple Witching Day: che cos’è e come influenza il mercato?

Il Triple Witching Day è il giorno della scadenza simultanea di future su indici azionari e opzioni su azioni e indici azionari. Questo evento si verifica quattro volte all’anno: il terzo venerdì di marzo, giugno, settembre e dicembre.

La scadenza simultanea di tre classi di opzioni può causare un aumento dei volumi e della volatilità. Dal 2002, con il debutto dei future su azioni singole, ci sono quattro tipi di contratti in scadenza durante questi giorni (quadruple witching).

Cosa succede durante il Triple Witching Day?

Durante queste sessioni l’attività di trading e la volatilità aumentano perché i contratti che scadono possono richiedere l’acquisto o la vendita del titolo sottostante. In particolare, l’ultima ora di negoziazione prima della closing bell, nota come triple witching hour, è quella in cui si può notare la maggiore turbolenza.

Mentre alcuni contratti derivati vengono aperti con l’intenzione di acquistare o vendere il titolo sottostante, i trader che cercano solamente l’esposizione ai derivati sono costretti a chiudere, rinnovare o compensare le loro posizioni prima della chiusura della sessione del giorno delle tre streghe. Di conseguenza, il volume di scambio aumenta e spesso arriva ad essere del 50% superiore rispetto alla media.

I tre tipi di contratti derivati in scadenza

Stock options

Un’opzione su azioni conferisce a un investitore il diritto, ma non l’obbligo, di acquistare o vendere un’azione a un prezzo (strike) e una data concordati. Le opzioni call sono contratti che scommettono sull’aumento del prezzo delle azioni sottostanti mentre le opzioni put scommettono sul calo del prezzo.

Index options

Sono derivati finanziari che utilizzano come sottostante un indice di riferimento (ad esempio l’S&P 500), o un contratto future basato su tale indice. Come tutte le opzioni, questi contratti danno all’acquirente il diritto, ma non l’obbligo, di acquistare o vendere l’indice a un prezzo prestabilito. Spesso, un’opzione su un indice utilizzerà come sottostante un contratto future sull’indice.

Index futures

Sono contratti che consentono ai trader di acquistare o vendere un derivato di un indice azionario a una data futura e ad un prezzo predeterminato. Originariamente destinati agli investitori istituzionali, i futures su indici sono ora aperti anche agli investitori individuali. I trader utilizzano questi contratti per speculare sulla direzione dei prezzi degli indici o per motivi di copertura.

La scadenza dei future

Alla scadenza del contratto future la transazione concordata deve avvenire. Per evitare l’obbligo del contratto, il titolare può chiuderlo prima della scadenza. Dopo la chiusura del contratto in scadenza, l’esposizione al sottostante può essere mantenuta acquistando un contratto con una scadenza successiva.

Gran parte dell’azione che circonda i futures e le opzioni nei giorni del triple witching si concentra sulla compensazione, chiusura o rolling delle posizioni.

Alla data di scadenza, i titolari del contratto possono scegliere di non prendere in consegna e quindi concludere i loro contratti prenotando un’operazione di compensazione al prezzo di mercato in modo da realizzare l’utile o la perdita. I trader possono anche estendere il contratto compensando l’operazione esistente e contemporaneamente prenotando una nuova opzione o contratto future da regolare in futuro, un processo chiamato rollforward.

La scadenza delle opzioni

Le opzioni in the money (ITM) presentano una situazione simile a quella appena descritta. Ad esempio, il venditore di un’opzione call è obbligato a vendere il sottostante se alla scadenza il prezzo dell’azione chiude al di sopra dello strike. Il venditore però ha la possibilità di chiudere la posizione prima della scadenza per continuare a detenere le azioni o lasciare che l’opzione scada.

Le opzioni call scadono in the money e sono redditizie quando il prezzo del titolo sottostante è superiore allo strike del contratto mentre le put sono in the money quando il prezzo del titolo o dell’indice è inferiore allo strike.

In entrambe le situazioni, la scadenza delle opzioni in-the-money comporta transazioni automatiche tra acquirenti e venditori dei contratti. Di conseguenza, i triple witching day portano al completamento di un importo maggiore di queste transazioni.

La triple witching hour

Nel mercato azionario statunitense, l’ultima ora di negoziazione del triple witching day (dalle 15.00 alle 16.00 EST) vede la maggior parte dell’attività di negoziazione. Nel folklore, l’ora delle streghe si verifica effettivamente nel cuore della notte, dalle 3 alle 4 del mattino. Questo era il periodo in cui gli spiriti raggiungevano l’apice dei loro poteri. Durante il Medioevo, la Chiesa cattolica proibì persino alle persone di avventurarsi all’esterno durante quell’ora.

Cosa aspettarsi prima e dopo il Triple Witching Day

Secondo i dati di Seasonax che tengono conto di 59 eventi di questo tipo tra il 2004 e il 2019, l’S&P 500 tende a salire 15 giorni prima della scadenza della maggior parte dei future e delle opzioni su indici e azioni. D’altra parte, nella settimana che segue i triple witching day il mercato azionario è debole.

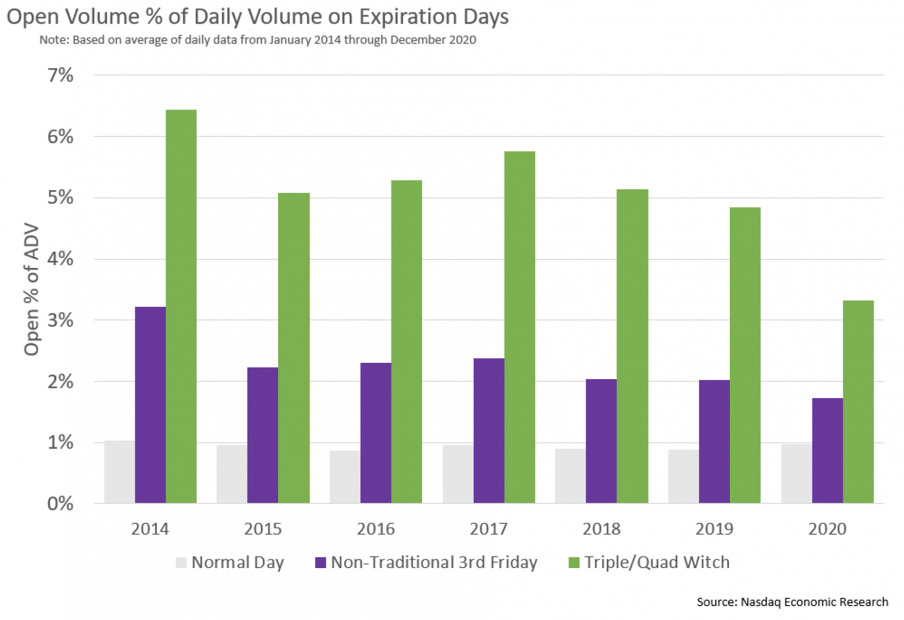

Come già detto, l’attività di trading che si verifica nel mercato quando scadono tutti i contratti di opzioni su azioni, opzioni su indici e future su indici aumenta notevolmente ed è sensibilmente maggiore rispetto ai giorni di normale negoziazione o ai venerdì della terza settimana dei mesi che non sono quelli del triple witching day.

La scadenza delle opzioni e dei contratti futures non si traduce necessariamente in grande volatilità. Storicamente parlando, il triple witching non si trasforma in una giornata direzionale al rialzo o al ribasso. In genere, aggiunge semplicemente un aumento temporaneo di volume e liquidità.

ARTICOLI CORRELATI:

La scadenza delle opzioni (OpEx): in che modo influenza il mercato azionario?