L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Investire in azioni estere come Warren Buffett

Gli investitori tendono ad avere il cosiddetto “home bias“, ovvero ad investire in azioni del loro paese d’origine. Poiché il mercato azionario degli Stati Uniti è il più grande del mondo, la preferenza degli investitori statunitensi per la loro casa ottiene molto sostegno. Gli Stati Uniti sono anche visti come il rifugio sicuro del mondo, in parte perché le grandi aziende statunitensi sono ritenute le più stabili e di alta qualità. Investitori come l’oracolo di Omaha hanno a lungo esortato gli investitori statunitensi a tenere i loro soldi a casa. Tuttavia, Warren Buffett ha da tempo cominciato a investire in azioni estere e gli investitori farebbero bene a prenderne atto.

Non ci sono solo gli Stati Uniti

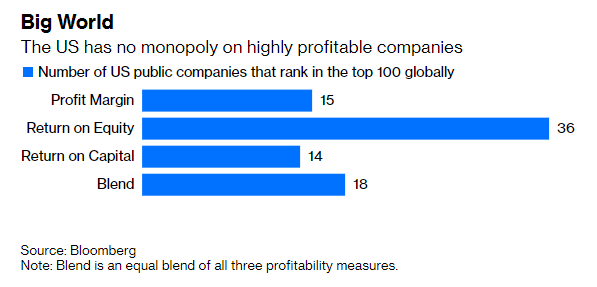

La reputazione di qualità delle società statunitensi è ben meritata e gli ampi indici di mercato la rafforzano. Un attributo chiave della qualità è l’elevata redditività misurata da misure contabili come il margine di profitto, il return on equity (ROE) e il return on capital (ROC). Negli ultimi due decenni, sulla base di tutte e tre le misure, la redditività dell’indice S&P 500 è stata superiore a quella dell’indice MSCI World ex USA e dell’indice MSCI Emerging Markets, che insieme coprono la maggior parte del mondo sviluppato e in via di sviluppo al di fuori degli Stati Uniti. Ma ciò non significa che gli Stati Uniti abbiano il monopolio di società di qualità.

Classificando 10.000 società globali a media e piccola capitalizzazione in base al margine di profitto annuale, gli Stati Uniti emergono come il paese più rappresentato tra le prime 100. Tuttavia, rappresentano solo il 15% di quel gruppo.

Facendo la stessa classifica in base al ROE e al ROC, gli Stati Uniti rappresentano rispettivamente il 36% e il 14% delle top 100. Se si utilizza una miscela ponderata di tutte e tre le misure di redditività, gli Stati Uniti rivendicano solo il 18%.

Perché investire in azioni al di fuori degli Stati Uniti?

La maggior parte degli investitori non ha il tempo o le risorse per setacciare migliaia di azioni e scegliere quelle più redditizie, ma ciò non è necessario. Esistono fondi indicizzati a basso costo che fanno proprio questo, selezionando le società di altissima qualità in base in parte o prevalentemente alla loro redditività. Questi fondi sono generalmente raggruppati per regione.

Come gruppo, le azioni di alta qualità al di fuori degli Stati Uniti sono molto più economiche dell’S&P 500 secondo la maggior parte delle misure di prezzo relative ai fondamentali, inclusi asset, vendite, utili e flussi di cassa, pur offrendo una redditività comparabile o superiore. L’S&P 500, ad esempio, viene scambiato a 19 volte gli utili dello scorso anno, rispetto a 15 volte per l’MSCI World ex USA Quality Index e a 13 volte per l’MSCI Emerging Markets Quality Index.

L’espansione di Buffett all’estero

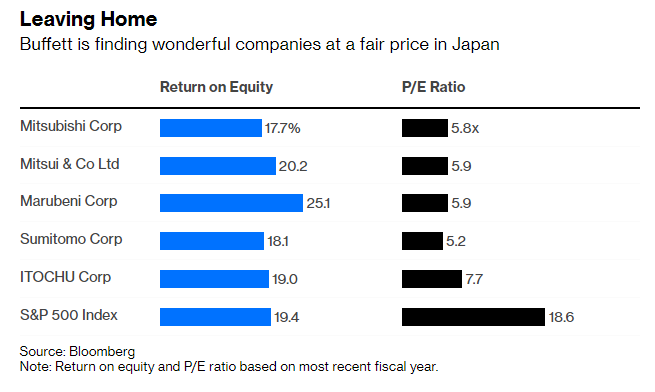

“È molto meglio acquistare un’azienda meravigliosa a un prezzo equo che un’azienda equa a un prezzo meraviglioso”, ha affermato Buffett a proposito della sua evoluzione negli investimenti. Con il mercato azionario statunitense a valutazioni altissime per molti anni, Buffett ha faticato a trovare società a prezzi interessanti negli Stati Uniti. Ciò potrebbe aver spinto Warren Buffett ad investire in azioni estere.

La scorsa settimana, Buffett ha ampliato la sua partecipazione in cinque trading house giapponesi. Questa non è la prima incursione di Buffett all’estero. Negli ultimi due decenni, Buffett ha investito nella società energetica cinese PetroChina, nel produttore di acciaio coreano Posco, nel gigante britannico della vendita al dettaglio Tesco, nel gigante farmaceutico francese Sanofi-Aventis e negli assicuratori europei Munich Re e Swiss Re. E potrebbe non aver finito con il Giappone: al Nikkei ha dichiarato di avere intenzione di investire in altre società giapponesi.

Gli investimenti di Buffett in Giappone non dovrebbero stupire. Le cinque società che ha acquistato hanno registrato un ROE del 20% l’anno scorso e sono state scambiate in media a 6 volte gli utili dell’anno scorso. Ciò si confronta con un ROE del 19% per l’S&P 500 e un prezzo/utili di 19.

Forse il miglior argomento per investire al di fuori degli Stati Uniti è che ci sono aziende di qualità ovunque, e talvolta possono essere acquistate a un prezzo inferiore a quelle statunitensi.

ARTICOLI CORRELATI:

Warren Buffet aumenta le sue partecipazioni in azioni giapponesi

La Berkshire Hathaway di Warren Buffet acquista altre azioni di Occidental Petroleum

Come investe George Soros: dal crollo della Sterlina all’India