Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

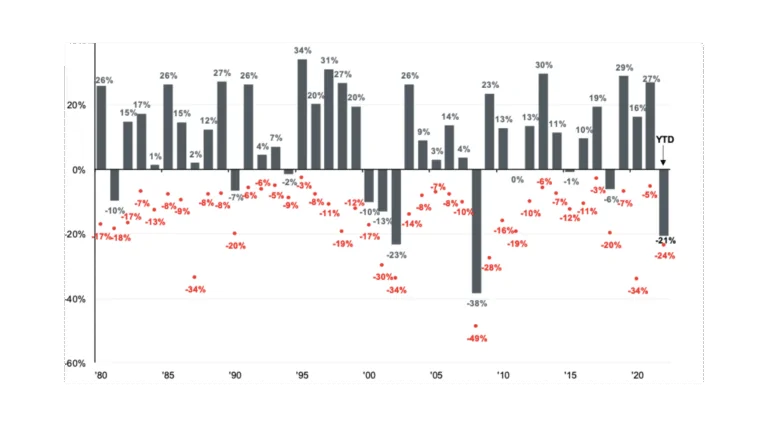

Investire meglio del 99%: la mappa mentale che ti manca

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Investire in small cap dei mercati emergenti

L’universo delle small cap dei mercati emergenti è molto vasto. Queste società possono rispecchiare la rapida crescita dei paesi in via di sviluppo nei quali operano. Ci sono però dei rischi da dover considerare. E’ un momento difficile per alcuni mercati emergenti, in particolare la Cina. Tuttavia, il potenziale di crescita e le opportunità che queste economie possono offrire alle aziende più piccole rimangano intatti. Aziende sconosciute che intraprendono un percorso di innovazione o espansione audace hanno la possibilità di diventare nomi familiari affermati. E mentre entriamo in un periodo di tassi statunitensi in calo e di politiche monetarie globali più accomodanti, i venti favorevoli potrebbero aumentare. Vediamo subito quali sono i principali vantaggi e i rischi dell’investire in small cap dei mercati emergenti.

Le caratteristiche delle small cap dei mercati emergenti

Crescita rapida

Le piccole imprese sono definite come aziende quotate in borsa con valori di mercato compresi tra 100 milioni di dollari e circa 6 miliardi di dollari. Una delle prime cose da considerare quando si vuole investire in una small cap dei mercati emergenti è che la strada verso l’espansione può essere molto rapida. In mercati come India e Vietnam, dove la spesa per le infrastrutture e i mercati di consumo sono in rapida espansione, possono essere osservati tassi di crescita molto elevati.

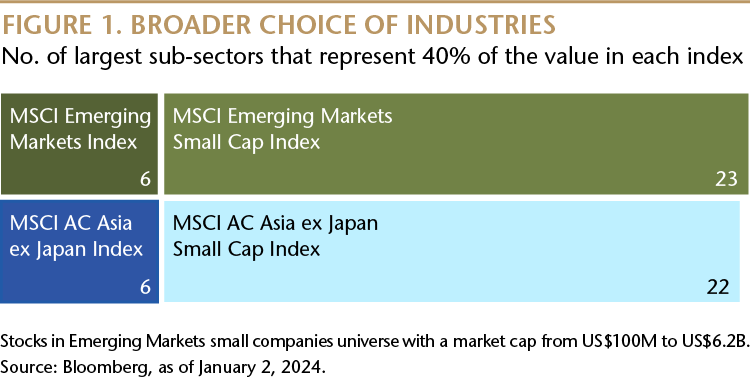

Diversificazione

Un’altra delle loro caratteristiche è l’elevato grado di diversificazione che possono offrire. Le small cap sono presenti in una moltitudine di settori e industrie, offrendo agli investitori il potenziale per ottenere esposizione a temi nascenti e in rapida crescita. Nell’indice MSCI Emerging Markets, ad esempio, circa il 40% del valore risiede in sei sottosettori. In confronto, il 40% dell’indice MSCI Emerging Markets Small Cap è suddiviso in 23 sottosettori.

Diversi cicli economici

Un’altra caratteristica chiave delle società a piccola capitalizzazione è che spesso operano in mercati che si trovano in fasi diverse del ciclo economico. Questa caratteristica è stata resa più pronunciata poiché le industrie e i segmenti si sono ripresi dalla pandemia a ritmi diversi. Le aziende orientate alla tecnologia sono state più rapide a riprendersi, mentre molte aziende rivolte ai consumatori stanno iniziando solo ora a dare il massimo.

Minore influenza delle norme

Le piccole imprese, per loro natura, sono anche meno colpite dagli interventi normativi. In Cina, ad esempio, la stretta normativa sui colossi a grande capitalizzazione negli ultimi anni ha fornito un relativo vento favorevole alle small cap.

Un universo molto trascurato

Una delle caratteristiche più allettanti delle piccole imprese dei mercati emergenti è la loro frammentaria copertura della ricerca. Molti di questi titoli non sono coperti dagli analisti. Di conseguenza, rimangono spesso sottovalutati dagli investitori, che potrebbero interpretare la mancanza di copertura da parte degli analisti come un’indicazione di un rischio più elevato.

I rischi di investire in small cap dei mercati emergenti

Naturalmente, investire in small cap dei mercati emergenti con modelli di business in via di sviluppo, redditività e bilanci in evoluzione può presentare intrinsecamente un rischio più elevato per gli investitori rispetto alle large cap. Detto questo, non ci sono garanzie per un’azienda di qualsiasi dimensione.

Uno dei principali rischi da gestire con le piccole imprese è la liquidità. È fondamentale che le attività evolvano, progrediscano e raggiungano traguardi operativi.

Sebbene le società a piccola capitalizzazione possano avere bilanci più deboli in media rispetto alle società più grandi, il loro ampio universo significa che evitare le società che non soddisfano i criteri di selezione spesso può essere relativamente semplice da gestire.

In una fase di recessione economica o quando le condizioni finanziarie si restringono, le piccole imprese generalmente hanno più difficoltà ad accedere al capitale rispetto alle grandi aziende. La ricerca di piccole imprese con bilanci solidi, capacità superiori di generazione di flussi di cassa e bassi rapporti di leva finanziaria può affrontare efficacemente queste potenziali sfide.

In conclusione

I mercati emergenti rappresentano da tempo un terreno di caccia fertile per le small cap e, data la scarsa copertura della ricerca e la diversità, investire in questo universo potrebbe generare alfa.

La chiave per investire nelle small cap dei mercati emergenti è una ricerca fondamentale approfondita per trovare le giuste opportunità. L’esperienza negli investimenti è fondamentale per migliorare la capacità di selezionare le società di successo.

Sotto molti aspetti, le operazioni delle società più piccole possono essere relativamente trasparenti in quanto tendono ad essere imprese mono-verticali e mono-paese rispetto alle società a grande capitalizzazione che spesso possono essere complessi conglomerati verticali multinazionali.

ARTICOLI CORRELATI:

Come investire nei trend del futuro

Guida per iniziare ad investire: le basi degli investimenti

Investire in azioni estere come Warren Buffett

Investire in azioni che pagano dividendi in maniera intelligente