Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

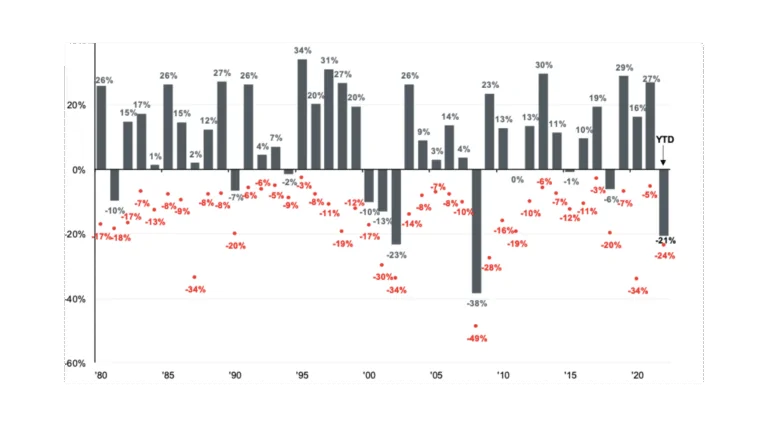

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

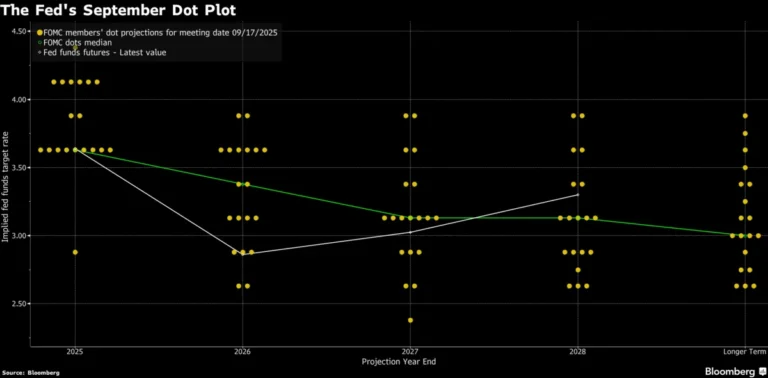

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

La Bank of Japan allenta la presa sul controllo della curva dei rendimenti

La Bank of Japan ha di nuovo allentato la presa sul controllo della curva dei rendimenti dei titoli di Stato, ma ha mantenuto i tassi di interesse negativi. La BOJ ha affermato che il livello dell’1% è ora un punto di riferimento. Ciò segna un cambiamento rispetto al precedente impegno di acquisti giornalieri di obbligazioni all’1%.

Sebbene abbia alzato le previsioni sull’inflazione, la banca centrale ha sottolineato la necessità di mantenere una politica accomodante in attesa di ulteriori segnali di crescita sostenibile dei salari e dei prezzi.

La nuova mossa potrebbe ancora una volta indurre gli speculatori a testare la tolleranza della banca centrale per rendimenti più elevati. Il rendimento del decennale giapponese è balzato all’inizio delle contrattazioni fino a raggiungere un nuovo massimo decennale dello 0,955%, prima di ridurre i guadagni.

La maggior parte degli economisti non prevedeva alcun cambiamento politico. Ma i recenti movimenti nei mercati obbligazionari e valutari, nonché i dati sull’inflazione più caldi del previsto, hanno contribuito ad alimentare la speculazione secondo cui le modifiche sarebbero state più probabili.

Mentre la banca centrale giapponese si sta avvicinando a una svolta politica, con gli economisti che segnalano la prossima primavera come un momento probabile, l’ultima mossa suggerisce che i politici rimangono cauti. In termini di mantenimento in funzione del controllo della curva dei rendimenti prima di un cambiamento più significativo nella politica nei prossimi mesi, la mossa potrebbe aver fatto guadagnare un po’ di tempo alla Bank of Japan.

Lo yen continua ad indebolirsi

La BOJ rimane in una situazione difficile, intrappolata tra l’indebolimento dello yen e l’aumento dei rendimenti. La decisione ha deluso gli investitori che si aspettavano un segnale più chiaro di normalizzazione della politica che avrebbe potuto stabilizzare la valuta. Lo yen si è indebolito oltre la soglia di 150 contro il dollaro dopo l’allentamento del controllo della curva dei rendimenti della Bank of Japan.

L’anno scorso il governo è dovuto intervenire in tre giorni diversi per sostenere la valuta. Il Ministero delle Finanze avrebbero probabilmente accolto con favore una mossa più decisa che avrebbe potuto allontanare lo yen dal territorio di intervento.

La decisione di consentire un aumento dei rendimenti oltre l’1% ha implicazioni anche per il primo ministro giapponese Fumio Kishida, che fatica a trovare modi per finanziare l’aumento della spesa per la difesa e l’assistenza all’infanzia, promettendo al contempo tagli fiscali per contribuire ad attutire il colpo dell’inflazione. Rendimenti più elevati sul debito pubblico significano che finanziare la spesa attraverso obbligazioni e rinnovare il debito diventerà più costoso.

La BOJ aggiorna le proiezioni di inflazione

La BOJ si aspetta che un indicatore chiave dei prezzi rimanga ben al di sopra del suo obiettivo del 2% per tre anni consecutivi fino all’anno fiscale 2024. I funzionari prevedono una crescita dei prezzi per il 2023 al 2,8%, in netto contrasto con la proiezione iniziale dell’1,1% emessa subito dopo l’invasione dell’Ucraina da parte della Russia l’anno scorso. La banca si aspetta lo stesso ritmo di crescita dei prezzi anche per il prossimo anno. Ma nell’ultimo anno del periodo di proiezione si prevede un indebolimento al di sotto del 2%.

Il governatore Kazuo Ueda ha sottolineato l’importanza di attenersi a una politica accomodante per favorire la ripresa economica. In particolare, ha citato l’importanza di una forte crescita salariale per sostenere un ciclo di inflazione positivo prima di intervenire sulla politica.

La BOJ rimane l’unica banca centrale che si attiene ai tassi di interesse negativi nel tentativo di stimolare l’inflazione, mentre i suoi pari cercano di sopprimere le pressioni sui prezzi con una politica più restrittiva. Ciò sta contribuendo a far scendere lo yen.

La pressione al rialzo sui rendimenti globali

Le graduali modifiche al controllo della curva dei rendimenti prima di una normalizzazione vera e propria della politica della Bank of Japan stanno rimuovendo una fonte di sostegno per le obbligazioni globali. Se la banca centrale abbandonasse la sua politica monetaria ultra-espansiva, la mossa potrebbe spingere al rialzo i rendimenti del mercato obbligazionario globale.

L’aumento dei rendimenti delle obbligazioni giapponesi potrebbe alimentare il rimpatrio di migliaia di miliardi di dollari da parte dei fondi giapponesi. Da quando la BOJ ha introdotto i tassi di interesse negativi nel gennaio 2016, gli investitori nazionali hanno accumulato 66 trilioni di yen in titoli di Stato esteri, compresi quelli di Stati Uniti, Francia e Australia.

ARTICOLI CORRELATI:

Ueda sostiene la politica accomodante della Bank of Japan

La Bank of Japan mantiene invariata la sua politica accomodante

Cambio di politica Bank of Japan: aumentano gli spread

Bank of Japan sorprende i mercati con la modifica del programma di YCC