Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

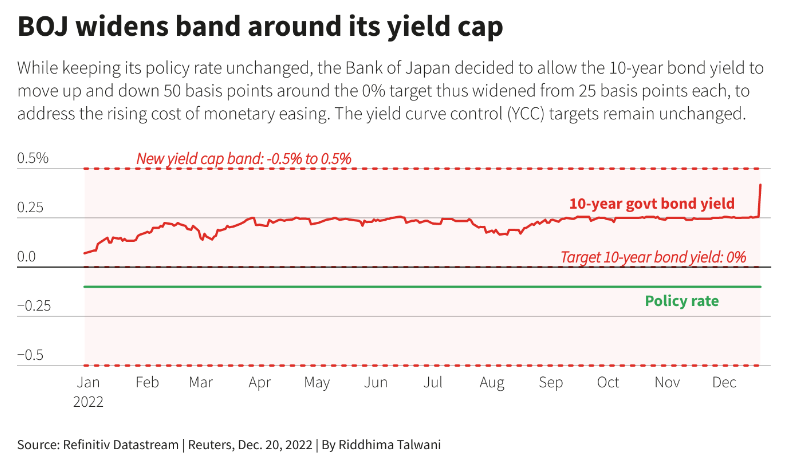

Bank of Japan sorprende i mercati con la modifica del programma di YCC

La Bank of Japan ha scioccato i mercati con una modifica a sorpresa del suo programma di YCC (yield curve control), consentendo al rendimento del titolo a 10 anni di spostarsi di 50 punti base su entrambi i lati del suo obiettivo dello 0%, un intervallo più ampio rispetto al precedente (25 punti base). Ma la banca centrale ha mantenuto invariato il suo obiettivo di rendimento e affermato che aumenterà notevolmente l’acquisto di obbligazioni, segno che la mossa è stata una messa a punto della politica monetaria ultra-espansiva piuttosto che un ritiro dello stimolo.

“La volatilità del mercato estero è aumentata a partire dalla primavera. Anche se abbiamo evitato che il rendimento del titolo a 10 anni superasse il tetto dello 0,25%, ciò ha causato alcune distorsioni nella forma della curva dei rendimenti. Pertanto, abbiamo deciso che adesso è appropriato correggere tali distorsioni e migliorare il funzionamento del mercato”, ha affermato il governatore Kuroda alla conferenza stampa dopo la riunione politica.

“Questo cambiamento migliorerà la sostenibilità del nostro quadro di politica monetaria. Non è assolutamente una revisione che porterà all’abbandono del programma di yield curve control o all’uscita dallo stimolo”, ha continuato.

Come ampiamente previsto, la BOJ ha mantenuto invariati i tassi di interesse a breve termine al -0,1% e aumentato gli acquisti mensili di titoli di stato giapponesi a 9 trilioni di yen ($ 67,5 miliardi) al mese dai precedenti 7,3 trilioni di yen.

Mentre la Bank of Japan ha affermato che la modifica del programma di YCC serve a migliorare la sostenibilità del suo allentamento monetario, molti economisti hanno interpretato la mossa come una base preliminare per uscire da un decennio di stimoli.

La mossa coglie di sorpresa gli economisti e i mercati

La mossa ha colto di sorpresa tutti i 47 economisti intervistati da Bloomberg prima della decisione. Mentre la maggior parte di loro ha affermato che la BOJ dovrebbe fare di più per migliorare il funzionamento del mercato obbligazionario, nessuno si aspettava una modifica a dicembre.

La decisione a sorpresa ha il potenziale per inviare onde d’urto attraverso i mercati finanziari globali poiché l’impegno costante della BOJ a difendere il suo limite di rendimento a 10 anni è servito da ancoraggio contribuendo indirettamente a mantenere bassi i costi di indebitamento in tutto il mondo.

L’attenzione del mercato si era concentrata sull’accordo congiunto con il governo e la banca centrale. Il primo ministro Fumio Kishida sta pianificando di rivedere un accordo decennale con la BOJ e prenderà in considerazione l’aggiunta di flessibilità all’obiettivo dei prezzi del 2% previsto dall’accordo.

La dichiarazione congiunta del 2013 è vista come una componente fondamentale della spinta del Giappone per sfuggire alla deflazione orchestrata dall’ex primo ministro Shinzo Abe e messa in atto da Kuroda.

La BOJ ha introdotto la sua attuale strategia politica di controllo dei tassi di interesse a breve e lungo termine nel 2016, dopo che la sostenibilità del quantitative easing è stata messa in discussione.

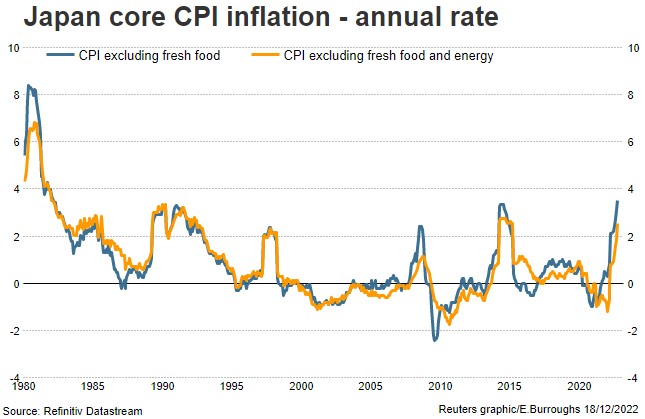

L’obiettivo di inflazione di lungo termine

Il governatore ha ribadito che per raggiungere l’obiettivo di inflazione in modo stabile e sostenibile ci vorrà ancora un po’ di tempo. È quindi prematuro discutere i dettagli sulla modifica della politica monetaria accomodante.

L’inflazione giapponese ha raggiunto il 3,6% principalmente a causa dell’aumento dei costi delle importazioni derivanti da uno yen debole. Per raggiungere un obiettivo del 2% in modo sostenuto, la BOJ punta a raggiungere un ciclo economico positivo in cui l’inflazione aumenta moderatamente, accompagnata da un aumento dei profitti aziendali e dei salari.

“Stiamo assistendo a un maggiore slancio nella crescita dei salari e nell’inflazione. Tuttavia, si prevede che quest’ultima rallenterà il prossimo anno fiscale rispetto a quest’anno, quindi è ancora improbabile che si verifichi una situazione in cui il nostro obiettivo possa essere raggiunto in modo stabile e sostenibile”.

Secondo Kuroda, ci sono rischi sia al rialzo che al ribasso per la crescita e l’inflazione ma, per adesso, non crede che si verifichino le condizioni affinché la BOJ ritiri il programma di YCC o il quantitative easing.

La reazione dei mercati

Le azioni giapponesi sono crollate, mentre lo yen e i rendimenti obbligazionari sono aumentati in seguito alla modifica del programma di YCC della Bank of Japan.

L’indice Nikkei è crollato del 2,5%. Al contrario, le azioni di banche e assicuratori sono salite. L’indice che traccia le banche del Topix è balzato fino al 7,7%, il massimo da novembre 2016. Mitsubishi UFJ Financial Group Inc. e Sumitomo Mitsui Financial Group Inc., le più grandi banche del Giappone, hanno guadagnato oltre l’8% prima di ridurre i guadagni.

Lo yen ha raggiunto il massimo in quattro mesi nei confronti del dollaro mentre il rendimento delle obbligazioni giapponesi a 10 anni è salito brevemente allo 0,460%, vicino al nuovo limite fissato dalla BOJ.

Gli effetti a catena si sono diffusi anche al di fuori del Giappone, con il crollo dei futures sugli indici azionari statunitensi e l’aumento dei rendimenti dei Treasury.

Il Giappone è il più grande creditore del mondo e l’inasprimento delle condizioni finanziarie interne potrebbe portare a un’ondata di capitali che tornano a casa. Ciò minaccia di abbassare i prezzi delle attività e aumentare i costi di indebitamento globale in un momento in cui le prospettive economiche si stanno deteriorando. Costringerà anche gli investitori giapponesi ad aumentare la copertura sulla loro esposizione al dollaro, cosa che dovrebbe rafforzare lo yen.

ARTICOLI CORRELATI:

E se la Bank of Japan non stesse sbagliando?

Lo yen verso i 150 per dollaro: aumenta la speculazione di un intervento “furtivo” del Giappone