Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

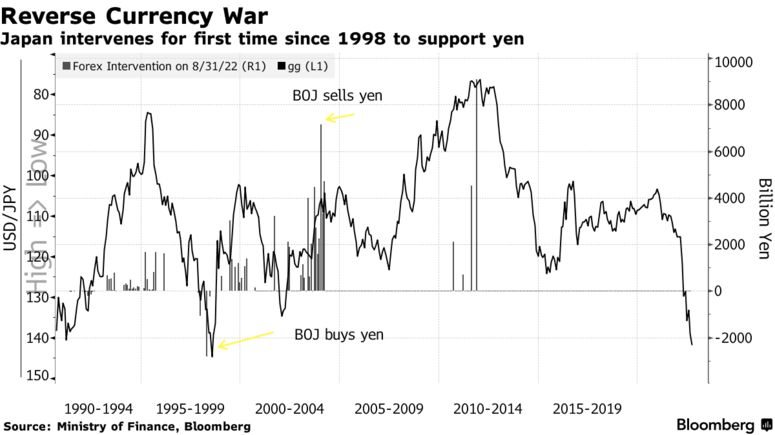

L’intervento del Giappone per difendere lo yen

Il Giappone è intervenuto per sostenere lo yen per la prima volta dal 1998, cercando di arginare il calo del 20% rispetto al dollaro di quest’anno in mezzo a una divergenza politica sempre più ampia con gli Stati Uniti. Lo yen è la valuta peggiore del G-10 da inizio anno.

L’intervento del Giappone per difendere lo yen è arrivato dopo che la Bank of Japan ha mantenuto la sua politica di tassi negativi e rafforzato il suo programma di yield curve control. Il giorno prima, la Federal Reserve ha aumentato i tassi di 75 punti base per la terza volta consecutiva.

Dopo l’intervento, lo yen è salito fino al 2,3% rispetto al dollaro, ritirandosi bruscamente dai minimi di giornata oltre il livello psicologico chiave a 145.

Il paese è stato a lungo criticato per aver tollerato una valuta debole al fine di favorire le esportazioni. L’ultima volta che il Giappone ha rafforzato lo yen con un intervento diretto è stato durante la crisi finanziaria asiatica del 1998, quando lo yen ha raggiunto i 146 per dollaro. Il Giappone è intervenuto anche per indebolire la valuta nel 2011 a livelli intorno a 130.

Kanda, la massima autorità valutaria del Giappone, ha definito le mosse della valuta improvvise e unilaterali mentre annunciava l’intervento. Le autorità giapponesi hanno intensificato gli avvertimenti verbali nelle ultime settimane. Inoltre, la Bank of Japan ha condotto il cosiddetto controllo dei tassi nel mercato dei cambi, al fine di placare le scommesse speculative.

L’efficacia dell’intervento del Giappone per difendere lo yen

L’impatto dell’intervento del Giappone potrebbe essere di breve durata fintanto che la Bank of Japan manterrà un atteggiamento ultra accomodante, in netta divergenza con le altre banche centrali del mondo. Il differenziale tra i tassi d’interesse di riferimento degli Stati Uniti e quelli del Giappone è sempre più ampio.

Il differenziale è stato un freno praticamente inesorabile per lo yen poiché gli investitori hanno spostato i capitali altrove per ottenere tassi di interesse ben al di sopra di quelli giapponesi. A meno che ciò non cambi, le probabilità di un rimbalzo sostenibile dello yen sono scarse. È improbabile che l’intervento, da solo, alteri la tendenza sottostante.

Per il momento, potremmo assistere a un rallentamento degli short sullo yen, soprattutto se la Bank of Japan continuerà a intervenire sul mercato valutario per conto del Ministero delle Finanze. L’intervento, però, potrebbe solo far guadagnare al Giappone un po’ di tempo, nella speranza che la forza del dollaro si moderi.

L’azione del Giappone è stata unilaterale. Il Tesoro degli Stati Uniti e la Banca centrale europea hanno dichiarato di non aver partecipato all’intervento. Il portavoce del Tesoro in una dichiarazione ha affermato di aver compreso la mossa del Giappone.

Il segretario al Tesoro Janet Yellen a luglio ha espresso la sua riluttanza a sostenere un intervento per difendere lo yen, che in quel periodo si trovava già in crisi. “In generale, la nostra opinione è che i paesi del G-7 dovrebbero avere tassi di cambio determinati dal mercato”, ha detto la Yellen durante un viaggio a Tokyo a luglio. “Solo in circostanze rare ed eccezionali l’intervento è giustificato”.

I precedenti interventi del Giappone

Storicamente, il Giappone è intervenuto molto più spesso per evitare che lo yen si rafforzasse troppo. Uno yen troppo forte mette a rischio le aziende esportatrici.

L’intervento del Giappone più grande per difendere lo yen è avvenuto nell’aprile 1998, quando la Bank of Japan ha acquistato 2,8 trilioni di yen ($ 20 miliardi) nel mercato valutario. Ciò non è servito ad arrestare immediatamente il calo dello yen, che non ha toccato il fondo fino ad agosto.

La valuta ha iniziato ad apprezzarsi rapidamente solo dopo che l’insolvenza del debito russo e il crollo dell’hedge fund Long-Term Capital Management hanno seminato il caos nei mercati finanziari, costringendo gli investitori a sciogliere le operazioni di carry trade. Alla fine di dicembre, lo yen è salito del 30% rispetto al dollaro dai suoi minimi.

Oggi, i fattori che stanno contribuendo alla debolezza dello yen sono diversi da quelli del 1998. Al tempo, gli speculatori carry-trade, che prendono in prestito yen investendo i proventi altrove, era il maggiore driver del calo della valuta.

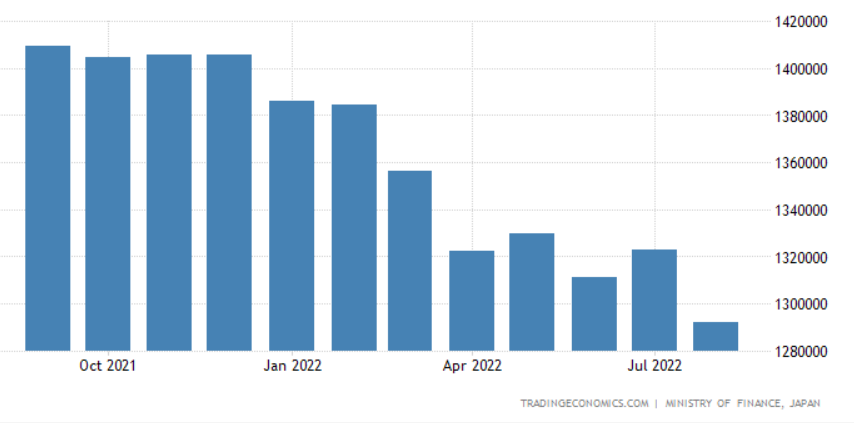

Attualmente, la divergenza politica e le posizioni commerciali in rapido deterioramento del Giappone, grazie ai prezzi elevati dell’energia, sono i principali responsabili del deprezzamento dello yen. Ad agosto, il deficit commerciale in Giappone, che è un importatore netto di energia, ha raggiunto un record, il che significa che il paese stava inondando i mercati globali di yen per pagare i beni.

Il Giappone ha disposizione una quantità consistente di riserve in valuta estera che può utilizzare nel mercato valutario. Secondo i dati disponibili alla fine di agosto, le riserve del Giappone ammontano a $ 1,29 trilioni. Il volume di scambio medio giornaliero dello yen a Tokyo è pari a circa $ 479 miliardi.

ARTICOLI CORRELATI:

Il calo dello yen: gli interventi verbali non bastano più

La debolezza dello yen: quali sono i livelli chiave