Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cambio di politica Bank of Japan: aumentano gli spread

Le crescenti speculazioni secondo cui la Bank of Japan cambierà nuovamente la sua politica di controllo della curva dei rendimenti sta facendo aumentare i costi di indebitamento, provocando il fallimento di una serie di transazioni obbligazionarie e l’ampliamento degli spread.

Le vendite di obbligazioni societarie in yen sono destinate a crollare di circa il 70% questo mese rispetto a un anno fa a 365 miliardi di yen ($ 2,8 miliardi), il volume di emissioni più basso dal 2006, secondo i dati compilati da Bloomberg. Sumitomo Mitsui Trust Holdings Inc. è diventato l’ultimo emittente giapponese a ritirare un’offerta, affermando martedì di aver deciso di accantonare la prevista vendita di obbligazioni decennali a causa del contesto di mercato.

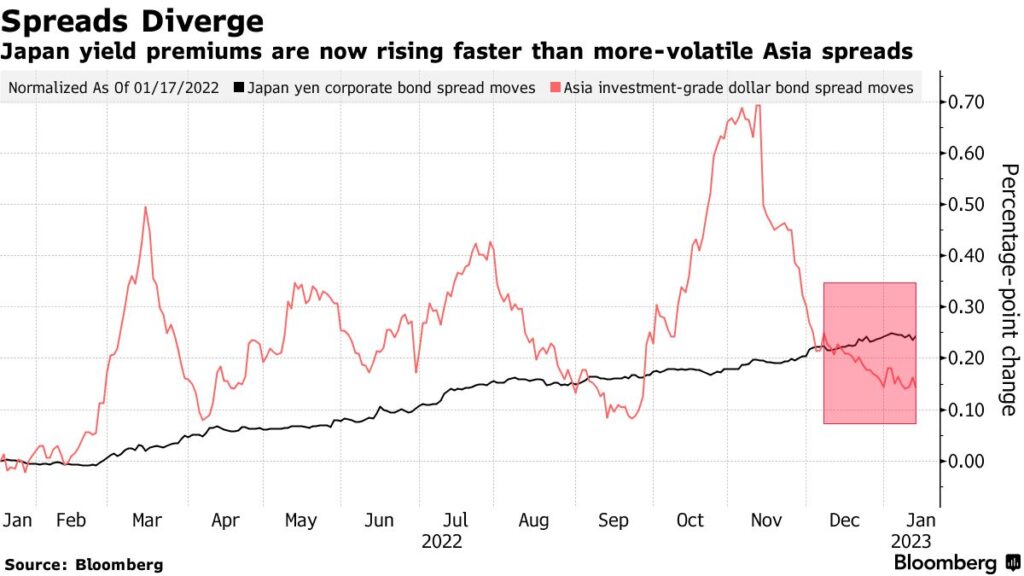

La scarsità di accordi arriva dopo che gli spread creditizi giapponesi hanno toccato il loro massimo da luglio 2020 all’inizio di questo mese e stanno ora aumentando più velocemente degli spread asiatici più volatili.

Dato che quasi tutti gli emittenti giapponesi hanno un credit rating investment grade, finora gli indicatori di mercato del rischio di insolvenza non riflettono molto l’impatto della mossa della BOJ. Anzi, gli indici Markit iTraxx mostrano che i credit default swap giapponesi sono in calo nelle ultime settimane, in linea con le loro controparti asiatiche.

Cosa ci si aspetta dalla Bank of Japan?

Gli investitori stanno cercando di valutare quando terminerà l’esperimento di stimolo monetario più audace del mondo, un cambiamento che probabilmente avrà ripercussioni ben oltre le coste del Giappone.

Gli operatori nel mercato dei derivati stanno scommettendo che la banca centrale sposterà il tetto del decennale. I tassi swap a dieci anni, popolari tra i fondi internazionali, sono saliti all’1% la scorsa settimana, ben al di sopra del tetto dello 0,5% della BOJ.

Mentre quasi tutti gli economisti intervistati da Bloomberg non si aspettano un cambio di politica alla riunione della Bank of Japan che si concluderà mercoledì, alcuni investitori si stanno preparando per ulteriori azioni mentre la banca centrale fatica a mantenere i rendimenti obbligazionari al di sotto del suo obiettivo.

La liquidità del mercato obbligazionario giapponese

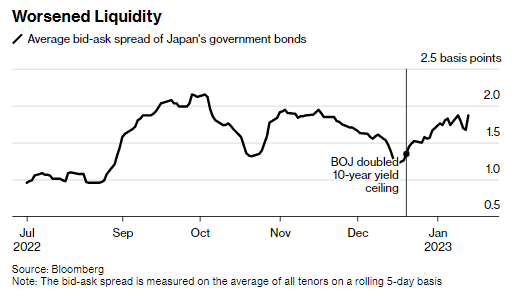

Un altro aumento del tetto del rendimento delle obbligazioni a 10 anni è visto come la linea d’azione più probabile, data la sua recente enfasi sul miglioramento del funzionamento del mercato obbligazionario. Ma gli strateghi affermano che ciò potrebbe non essere sufficiente per arginare gli effetti collaterali nei prossimi mesi, mentre cresce la speculazione su un cambio di politica della Bank of Japan sotto un nuovo leader. La liquidità del mercato dei titoli di Stato giapponesi non è affatto migliorata da quando la BOJ ha deciso di modificare il range di trading del decennale.

Secondo alcuni strateghi, l’enfasi della BOJ sulla necessità di migliorare il funzionamento del mercato delle obbligazioni giapponesi suggerisce una maggiore probabilità che la banca centrale abbandonerà i tassi di interesse negativi, un pilastro della sua politica.

Nel frattempo, il rendimento del titolo di riferimento a 10 anni del Giappone continua ad essere scambiato al di sopra del tetto della banca centrale, con i trader che scommettono che la BOJ apporterà ulteriori modifiche al programma di controllo della curva.

La BOJ ha dovuto ancora una volta difendere il tetto dei rendimenti, acquistando lunedì 2,1 trilioni di yen (16,4 miliardi di dollari) di titoli di Stato dopo aver speso quasi 10 trilioni di yen per difendere il suo quadro politico negli ultimi due giorni della scorsa settimana.

L’importanza della crescita salariale per valutare un cambio di politica

Al di fuori del mercato obbligazionario, ci sono altre possibili ragioni per cui la BOJ dovrebbe riconsiderare la sua politica accomodante. L’inflazione in Giappone ha raggiunto il livello più alto degli ultimi decenni.

Anche con l’inflazione al di sopra dell’obiettivo, Kuroda ha insistito sul fatto che lo stimolo deve rimanere in atto. La BOJ prevede che gli aumenti dei prezzi dovuti alla spinta dei costi si raffredderanno al di sotto dell’obiettivo nell’anno a partire da aprile e afferma che la crescita salariale sostenibile è fondamentale per garantire che l’inflazione rimanga al target in maniera duratura.

Gli osservatori della BOJ terranno d’occhio i risultati preliminari dei colloqui annuali di primavera sui negoziati salariali, in genere pubblicati intorno a metà marzo.

Nippon Life Insurance Co. e Suntory Holdings Ltd. sono tra le blue chip giapponesi che hanno già segnalato piani per aumentare i salari al di sopra del livello di inflazione. La scorsa settimana il proprietario del marchio di abbigliamento Uniqlo, Fast Retailing Co., ha dichiarato che aumenterà la paga annuale per i dipendenti a tempo pieno fino al 40%.

Se i risultati delle trattative salariali primaverili si dimostreranno forti e l’inflazione rimarrà elevata, la politica della BOJ potrà diventare più flessibile con un nuovo governatore. Haruhiko Kuroda terminerà il suo mandato ad aprile.

Anche dopo Kuroda, la possibilità di un rallentamento economico globale e di una recessione in Giappone e il rischio di tassi di interesse più elevati per un numero crescente di piccole e medie imprese cariche di debiti potrebbero rimanere questioni centrali per la Bank of Japan.

ARTICOLI CORRELATI:

Bank of Japan sorprende i mercati con la modifica del programma di YCC

E se la Bank of Japan non stesse sbagliando?

Lo yen verso i 150 per dollaro: aumenta la speculazione di un intervento “furtivo” del Giappone