Ogni anno i mercati ci forniscono delle lezioni, spesso già insegnate in precedenza. Molte delle lezioni dei mercati del 2022 sono state delle ripetizioni degli anni precedenti. Questo perché gli investitori continuano a commettere gli stessi errori. Ecco le lezioni che spero di aver imparato dai mercati del 2022.

Non cadere nel recency bias

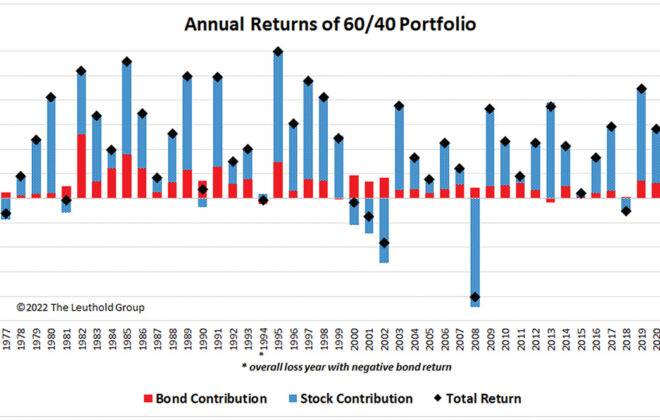

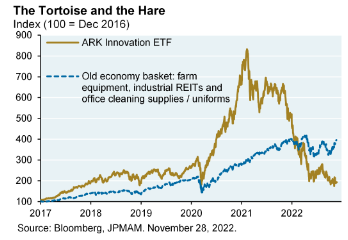

Per molti investitori, il 2022 è stato un anno difficile perché sia azioni che obbligazioni hanno registrato perdite a doppia cifra. Infatti, è stato solo il terzo anno in cui i titoli del Tesoro a lungo termine hanno prodotto perdite a due cifre. Negli altri due anni, le azioni sono riuscite a compensare le perdite obbligazionarie, con l’S&P 500 che ha reso il 26,5% nel 2009 e il 32,4% nel 2013.

Il fatto che sia le azioni che le obbligazioni abbiano prodotto ingenti perdite è stata una grande sorpresa per gli investitori che, influenzati dal pregiudizio del recency bias, sono giunti a credere che le obbligazioni fossero una copertura perfetta contro le perdite azionarie.

Negli ultimi 20 anni, la correlazione tra i due asset è stata negativa. Tuttavia, le correlazioni cambiano in base al regime economico. Ad esempio, se ci troviamo in un regime economico in cui l’inflazione sale da livelli molto bassi, le azioni tenderanno ad andare bene poiché l’attività economica si sta riprendendo, mentre le obbligazioni performeranno male. Quando l’inflazione inizia ad aumentare a livelli preoccupanti, le azioni possono registrare performance scadenti insieme alle obbligazioni, proprio come è successo nel 2022.

La lezione è stata di evitare il recency bias e prendere in considerazione la diversificazione del portafoglio includendo attività i cui rischi hanno poca o nessuna correlazione con i rischi di azioni e obbligazioni.

I limiti della speculazione sono noti solo a posteriori

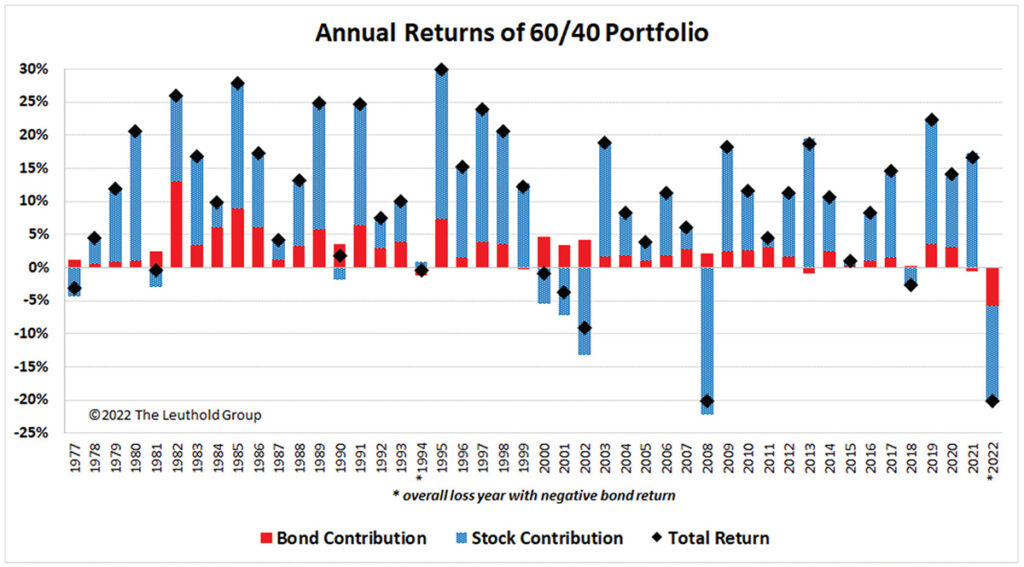

Investire in aziende con una narrativa entusiasmante è una strategia che funziona fino a quando le cose vanno bene. Ma, alla fine, sono i fondamentali che contano. La mania più recente è stata quella di investire in società innovative come quelle propagandate da Cathie Wood e di proprietà di ARK Innovation ETF (ARKK).

Il 2022 è stato un anno in cui le società non redditizie sono state rivalutate. Durante lo stimolo pandemico, le aziende ad alta crescita avevano un prezzo irrealistico. Ora che la politica monetaria e quella fiscale si stanno normalizzando, le aziende tech senza profitti stanno sottoperformando i titoli della “Old Economy”.

La lezione è stata che, anche se prima o poi dovranno tornare sulla terra, le valutazioni possono arrivare a livelli inimmaginabili.

L’oro e Bitcoin non sono buone coperture contro l’inflazione

Molti pensano che una delle funzioni più importanti dell’oro come asset finanziario sia la copertura dall’inflazione. Ma mentre l’inflazione è aumentata del 14% nel biennio conclusosi nel 2022, l’oro è sceso del 3,7% in termini nominali e di oltre il 17% in termini reali. E nel 2022, proprio quando era più necessaria una copertura contro l’inflazione, poiché azioni e obbligazioni hanno prodotto perdite a due cifre, in termini reali l’oro è sceso di oltre il 5%.

Passando a Bitcoin, sin dalla sua creazione gli investitori lo hanno promosso come una copertura contro l’inflazione e una riserva di valore contro la valuta fiat, dato che ha un’offerta fissa di 21 milioni di Bitcoin. Tuttavia, la criptovaluta è scesa di circa il 64% in termini nominali e quindi ha perso oltre il 70% in termini reali. Proprio quando le presunte proprietà di copertura dall’inflazione erano più necessarie, il prezzo di Bitcoin è crollato.

Il value investing non è morto

Da luglio 1926 a ottobre 2016, l’indice sul valore statunitense Fama-French ha sovraperformato la sua controparte di crescita di 3,4 punti percentuali all’anno (12,8% contro 9,4%). E dal 2000 a ottobre 2016, la sovraperformance è stata praticamente identica del 3,2% (7,5% contro 4,3%).

Tra novembre 2016 e ottobre 2020, l’indice sul valore ha sottoperformato di 16,9 punti percentuali all’anno (20,4% contro 3,5%). Quel periodo relativamente breve di quattro anni ha portato molti esperti a dichiarare la fine del value investing. Coloro che sono fuggiti dal valore hanno ignorato le prove storiche e il fatto che tutti gli asset rischiosi attraversano lunghi periodi di scarso rendimento.

Riuscire a ignorare le storie del “questa volta è diverso” raccontate dai media finanziari è la chiave per avere successo come investitore. Coloro che hanno avuto pazienza sono stati premiati: nel periodo novembre 2020-novembre 2022, l’indice del valore ha sovraperformato la sua controparte di crescita di 28,2 punti percentuali (35,4% contro 7,2%).

Shortare le azioni è diventato più rischioso

Sebbene i venditori allo scoperto svolgano un ruolo prezioso nel mantenere efficienti i prezzi di mercato, Il recente episodio di GameStop in cui gli investitori al dettaglio si sono uniti per progettare uno short squeeze ha dimostrato quanto possa essere rischioso andare short sulle azioni, con il potenziale di perdite illimitate.

Quel tipo di rischio, con gli investitori al dettaglio che utilizzavano i social media per riunirsi con capitale sufficiente per attaccare le posizioni short di hedge fund ben capitalizzati, non era mai stato sperimentato e quasi certamente non era previsto.

Ad aggravare i rischi della vendita allo scoperto c’è il fatto che i mercati sono diventati meno liquidi e quindi più volatili. I limiti all’arbitraggio sono aumentati, rendendo più probabile che la sopravvalutazione di titoli “high sentiment” persista.

ARTICOLI CORRELATI:

Il segreto per investire nel 2023

Cosa è accaduto alle crypto nel 2022?