Il rendimento dei titoli del Tesoro a 10 anni ha superato il 5% la scorsa settimana per la prima volta in 16 anni. Tassi a lungo termine più elevati stanno spingendo molti investitori dalle azioni alle obbligazioni. L’effetto dei tassi di interesse sui rendimenti azionari è complesso e Wall Street sta valutando se il livello del 5% sia un segnale per scaricare le azioni e riversarsi sulle obbligazioni. Cerchiamo di capirlo attraverso i dati storici.

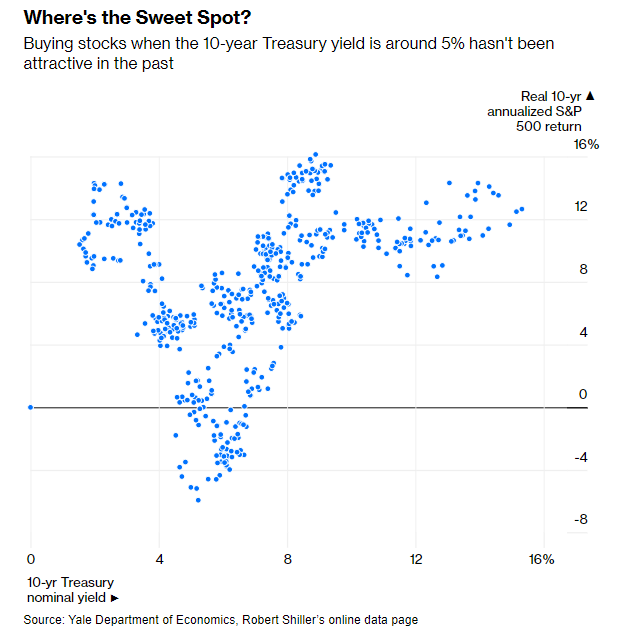

Con rendimenti del 5% acquistare azioni non è stato un ottimo affare

Secondo i dati risalenti al 1971 dopo la fine dal Gold Standard, quando il rendimento dei titoli del Tesoro a 10 anni era inferiore al 4% o superiore all’8%, il rendimento reale annualizzato dell’S&P 500 nei successivi dieci anni è stato compreso tra l’8% e il 16%. Acquistare quando il rendimento dei titoli del Tesoro a 10 anni è intorno al 5% è stato storicamente il momento meno attraente.

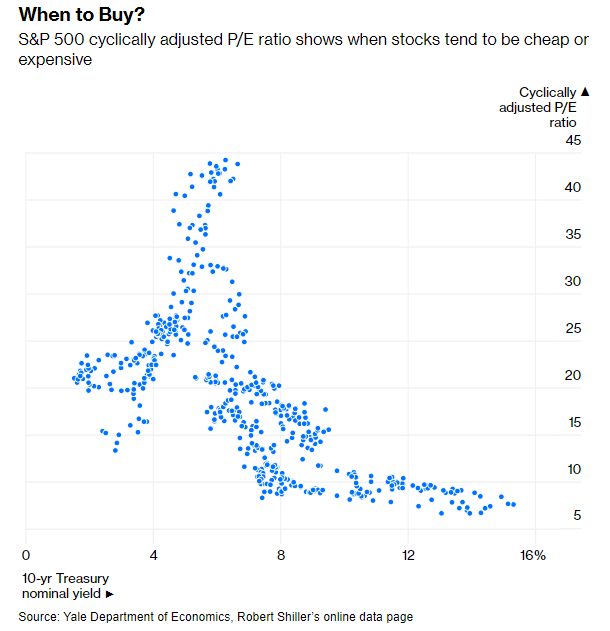

Il grafico successivo, che mostra il rapporto prezzo/utili corretto ciclicamente (CAPE ratio) dell’S&P 500, fa luce sulle ragioni di questo andamento. Un CAPE ratio alto segnala azioni costose e viceversa. Il CAPE ratio generalmente diminuisce con l’aumento dei rendimenti a lungo termine.

Ciò ha senso dal punto di vista economico. Tassi di interesse elevati a lungo termine significano un’inflazione elevata oppure investitori che richiedono rendimenti reali elevati. Entrambe queste condizioni sono negative per le azioni. Rendimenti reali più elevati rendono meno preziosi i flussi di cassa futuri attesi dalle azioni.

Ma quando i rendimenti dei titoli del Tesoro a 10 anni sono a metà (tra il 4% e il 7-8%), i CAPE ratio salgono alle stelle, gli investitori pagano più del dovuto per le azioni e i rendimenti reali annualizzati dell’S&P 500 a 10 anni sono spesso bassi o negativi.

Il CAPE è attualmente intorno a 29, proprio intorno al livello che ci si aspetterebbe con i rendimenti dei titoli del Tesoro a 10 anni al 5%. Osservando i dati storici, acquistare azioni quando il rendimento dei titoli del Tesoro a 10 anni è del 5% e il CAPE ratio è pari a 29 non è un’idea così brutta: puoi sperare in rendimenti reali annualizzati fino al 6%. Ma guardando la gamma di risultati storici, compresi i rendimenti reali annualizzati negativi del 6%, si è tentati di accaparrarsi semplicemente il 5% delle obbligazioni a lungo termine.

Quanto rendono le obbligazioni tenendo conto dell’inflazione?

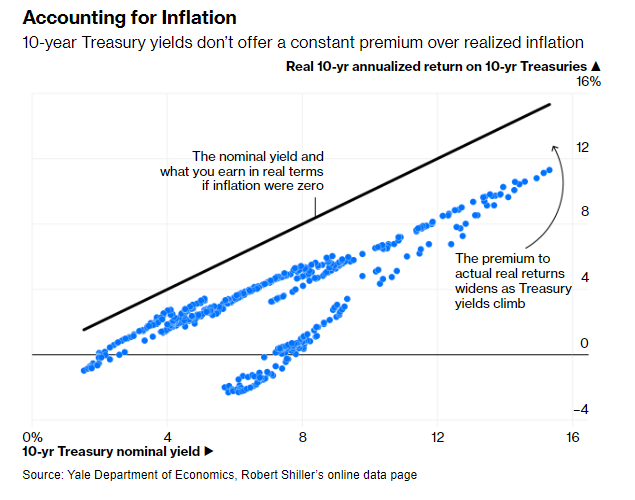

Sfortunatamente, il rendimento del 5% dei titoli del Tesoro a 10 anni è un rendimento nominale, non un rendimento reale. Il grafico seguente mostra i rendimenti reali a 10 anni annualizzati dei titoli del Tesoro a 10 anni – ciò che guadagni dopo aver escluso l’inflazione – in base al rendimento nominale.

I rendimenti dei titoli del Tesoro a 10 anni non offrono un premio costante rispetto all’inflazione. Quando il rendimento nominale è basso, il rendimento reale effettivo è costantemente inferiore di circa il 2%. Quando il rendimento nominale è elevato, il rendimento reale effettivo è solitamente inferiore di circa il 4%. Pertanto, quando i titoli del Tesoro a 10 anni offrono rendimenti più elevati, storicamente si è ottenuta un’inflazione più elevata, ma si è comunque mantenuto un rendimento post-inflazione più elevato.

Si nota anche che una volta che i rendimenti nominali raggiungono il 5%, c’è il rischio che l’inflazione sia più alta del solito 2,5% circa in quell’intervallo. Il rischio di inflazione inaspettata diminuisce con l’aumento dei tassi del Tesoro a 10 anni, sia perché scende in termini assoluti, sia perché si ha un rendimento nozionale più elevato per compensarlo.

Guardando alla storia, il rendimento dei titoli del Tesoro a 10 anni del 5% è inferiore al livello al quale gli investitori a lungo termine hanno perso a causa di shock inflazionistici inattesi. Se ci si fida di ciò, i titoli del Tesoro a 10 anni sembrano offrire circa gli stessi rendimenti reali annualizzati attesi a 10 anni dei TIPS. In caso contrario, se si ritiene che esista una probabilità significativa di un forte shock inflazionistico, i TIPS sembrerebbero essere più sicuri e offrire un rendimento atteso più elevato.

ARTICOLI CORRELATI:

La correlazione tra azioni e obbligazioni è positiva: le implicazioni per i portafogli

La Fed non è preoccupata per i rendimenti al 5%

Chi sono i bond vigilantes e perché potrebbero essere tornati?

6 ragioni per cui i rendimenti delle obbligazioni stanno aumentando