L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Meglio le azioni o le obbligazioni con i rendimenti al 5%?

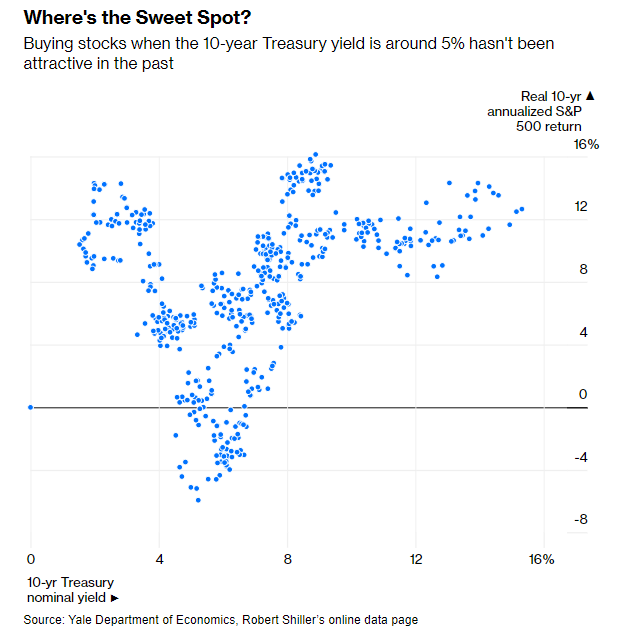

Il rendimento dei titoli del Tesoro a 10 anni ha superato il 5% la scorsa settimana per la prima volta in 16 anni. Tassi a lungo termine più elevati stanno spingendo molti investitori dalle azioni alle obbligazioni. L’effetto dei tassi di interesse sui rendimenti azionari è complesso e Wall Street sta valutando se il livello del 5% sia un segnale per scaricare le azioni e riversarsi sulle obbligazioni. Cerchiamo di capirlo attraverso i dati storici.

Con rendimenti del 5% acquistare azioni non è stato un ottimo affare

Secondo i dati risalenti al 1971 dopo la fine dal Gold Standard, quando il rendimento dei titoli del Tesoro a 10 anni era inferiore al 4% o superiore all’8%, il rendimento reale annualizzato dell’S&P 500 nei successivi dieci anni è stato compreso tra l’8% e il 16%. Acquistare quando il rendimento dei titoli del Tesoro a 10 anni è intorno al 5% è stato storicamente il momento meno attraente.

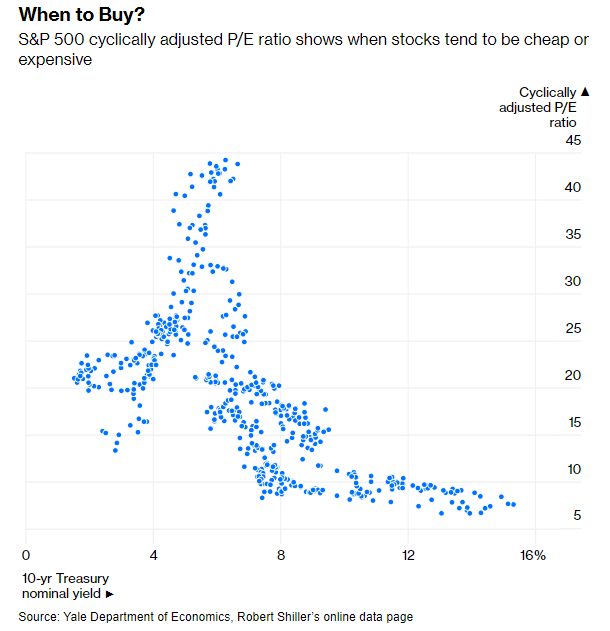

Il grafico successivo, che mostra il rapporto prezzo/utili corretto ciclicamente (CAPE ratio) dell’S&P 500, fa luce sulle ragioni di questo andamento. Un CAPE ratio alto segnala azioni costose e viceversa. Il CAPE ratio generalmente diminuisce con l’aumento dei rendimenti a lungo termine.

Ciò ha senso dal punto di vista economico. Tassi di interesse elevati a lungo termine significano un’inflazione elevata oppure investitori che richiedono rendimenti reali elevati. Entrambe queste condizioni sono negative per le azioni. Rendimenti reali più elevati rendono meno preziosi i flussi di cassa futuri attesi dalle azioni.

Ma quando i rendimenti dei titoli del Tesoro a 10 anni sono a metà (tra il 4% e il 7-8%), i CAPE ratio salgono alle stelle, gli investitori pagano più del dovuto per le azioni e i rendimenti reali annualizzati dell’S&P 500 a 10 anni sono spesso bassi o negativi.

Il CAPE è attualmente intorno a 29, proprio intorno al livello che ci si aspetterebbe con i rendimenti dei titoli del Tesoro a 10 anni al 5%. Osservando i dati storici, acquistare azioni quando il rendimento dei titoli del Tesoro a 10 anni è del 5% e il CAPE ratio è pari a 29 non è un’idea così brutta: puoi sperare in rendimenti reali annualizzati fino al 6%. Ma guardando la gamma di risultati storici, compresi i rendimenti reali annualizzati negativi del 6%, si è tentati di accaparrarsi semplicemente il 5% delle obbligazioni a lungo termine.

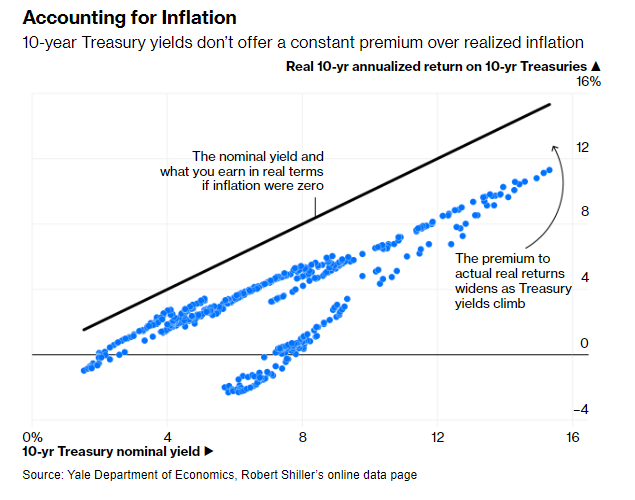

Quanto rendono le obbligazioni tenendo conto dell’inflazione?

Sfortunatamente, il rendimento del 5% dei titoli del Tesoro a 10 anni è un rendimento nominale, non un rendimento reale. Il grafico seguente mostra i rendimenti reali a 10 anni annualizzati dei titoli del Tesoro a 10 anni – ciò che guadagni dopo aver escluso l’inflazione – in base al rendimento nominale.

I rendimenti dei titoli del Tesoro a 10 anni non offrono un premio costante rispetto all’inflazione. Quando il rendimento nominale è basso, il rendimento reale effettivo è costantemente inferiore di circa il 2%. Quando il rendimento nominale è elevato, il rendimento reale effettivo è solitamente inferiore di circa il 4%. Pertanto, quando i titoli del Tesoro a 10 anni offrono rendimenti più elevati, storicamente si è ottenuta un’inflazione più elevata, ma si è comunque mantenuto un rendimento post-inflazione più elevato.

Si nota anche che una volta che i rendimenti nominali raggiungono il 5%, c’è il rischio che l’inflazione sia più alta del solito 2,5% circa in quell’intervallo. Il rischio di inflazione inaspettata diminuisce con l’aumento dei tassi del Tesoro a 10 anni, sia perché scende in termini assoluti, sia perché si ha un rendimento nozionale più elevato per compensarlo.

Guardando alla storia, il rendimento dei titoli del Tesoro a 10 anni del 5% è inferiore al livello al quale gli investitori a lungo termine hanno perso a causa di shock inflazionistici inattesi. Se ci si fida di ciò, i titoli del Tesoro a 10 anni sembrano offrire circa gli stessi rendimenti reali annualizzati attesi a 10 anni dei TIPS. In caso contrario, se si ritiene che esista una probabilità significativa di un forte shock inflazionistico, i TIPS sembrerebbero essere più sicuri e offrire un rendimento atteso più elevato.

ARTICOLI CORRELATI:

La correlazione tra azioni e obbligazioni è positiva: le implicazioni per i portafogli

La Fed non è preoccupata per i rendimenti al 5%

Chi sono i bond vigilantes e perché potrebbero essere tornati?

6 ragioni per cui i rendimenti delle obbligazioni stanno aumentando