Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 44

I segnali di raffreddamento nel mercato del lavoro hanno rafforzato l’idea che la Federal Reserve abbia finito con gli aumenti dei tassi. La prova che il presidente della Fed sta diventando meno aggressivo ha alimentato il più grande rally cross-asset da novembre 2022, con azioni, obbligazioni e credito in aumento in tandem.

L’azione ribassista degli ultimi mesi e il posizionamento difensivo hanno contribuito ai guadagni. Ci sono prove evidenti che gli hedge fund colti allo scoperto insieme ai quant sistematici sono stati costretti a rientrare su tutti i tipi di asset. Gli investitori che avevano scommesso sul calo delle azioni sono stati colpiti in modo particolarmente duro, con un paniere delle società “più shortate” che ha guadagnato il 13%.

L’S&P 500 e il Nasdaq hanno segnato la loro migliore settimana del 2023. L’“indicatore della paura” di Wall Street – il VIX – ha visto il suo più grande crollo settimanale da dicembre 2021.

I rendimenti dei titoli del Tesoro a 10 anni sono scesi di oltre 25 punti base, il calo settimanale più grande da marzo. I catalizzatori del calo dei rendimenti della settimana sono semplici da individuare. Il Tesoro degli Stati Uniti ha segnalato mercoledì che intende rallentare il tasso di crescita delle vendite trimestrali di titoli di debito, reprimendo alcune delle preoccupazioni per l’aumento dell’offerta di titoli di Stato. E il rapporto sull’occupazione di venerdì, più debole del previsto, suggerisce che il mercato del lavoro sta rispondendo agli sforzi della Fed per raffreddarlo.

Il dollaro ha avuto la settimana peggiore da luglio. Dopo un paio di settimane entusiasmanti, le criptovalute sono state relativamente calme (nonostante l’impennata di Bitcoin fino a 36.000 dollari dopo la Fed). L’oro ha resistito sopra i 2.000 dollari, mentre il petrolio è sceso sotto gli 81 dollari.

La Fed ha probabilmente finito con gli aumenti dei tassi

Powell ha lasciato intendere che la Fed potrebbe aver terminato il ciclo di inasprimento più aggressivo degli ultimi quattro decenni dopo aver mantenuto i tassi di interesse invariati per il secondo incontro consecutivo. I funzionari hanno segnalato che il recente aumento dei rendimenti dei titoli del Tesoro a lungo termine riduce la necessità di un altro rialzo.

Con un’inflazione ancora ben al di sopra del target e la crescita economica ai livelli più alti in quasi due anni, Powell e i suoi colleghi hanno mantenuto la possibilità di agire nuovamente. Tuttavia, il presidente ha preso le distanze dal dot plot di settembre, affermando che rappresenta solo le opinioni individuali dei funzionari in quel momento e non un piano che metteranno in pratica. “Penso che l’efficacia del dot plot probabilmente decada nel periodo di tre mesi tra quell’incontro e il successivo”, ha dichiarato Powell.

I rischi per le prospettive sono diventati più bilaterali e le decisioni verranno prese “incontro dopo incontro”. Il FOMC avrà una grande quantità di dati, tra cui due rapporti sull’occupazione e due rapporti sull’inflazione, prima della riunione di dicembre.

La domanda di lavoratori inizia a raffreddarsi

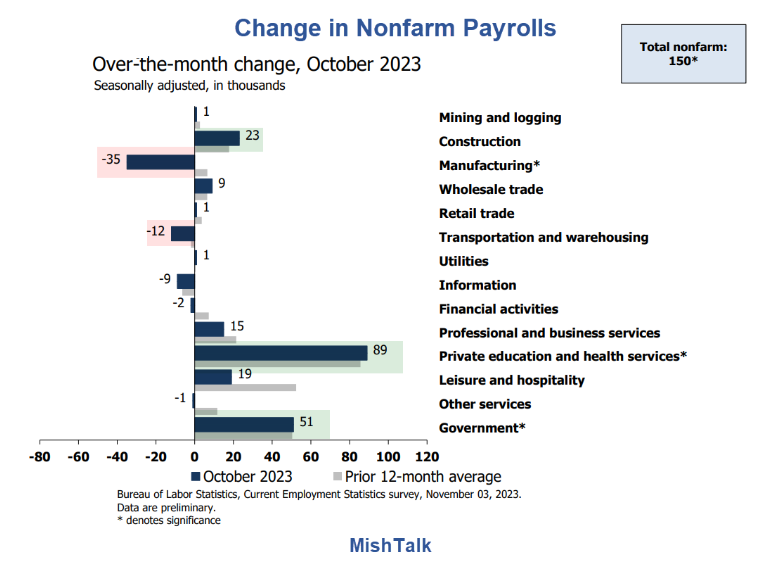

Gli ultimi dati suggeriscono che il mercato del lavoro statunitense si sta gradualmente normalizzando. La crescita dell’occupazione negli Stati Uniti è rallentata più del previsto e il tasso di disoccupazione è salito al 3,9%, il massimo di due anni. Le buste paga non agricole sono aumentate di 150.000 unità nel mese di ottobre e i dati dei due mesi precedenti sono stati rivisti al ribasso.

L’assistenza sanitaria e l’assistenza sociale, così come il governo, hanno guidato l’aumento occupazionale. Altre categorie, tuttavia, hanno mostrato una crescita tiepida o addirittura un calo. I dipendenti del settore manifatturiero sono diminuiti di 35.000 unità in ottobre, in gran parte a causa dello sciopero sindacale della United Auto Workers.

L’aumento del tasso di disoccupazione indica una ripresa dei licenziamenti, uno sviluppo che i datori di lavoro avevano finora evitato. L’indagine presso le famiglie ha evidenziato un aumento di oltre 200.000 unità tra coloro che hanno perso il lavoro o ne hanno portato a termine uno temporaneo.

L’allentamento della domanda di lavoratori sta esercitando una pressione al ribasso sulla crescita dei salari. La retribuzione oraria media è aumentata dello 0,2% il mese scorso e del 4,1% rispetto all’anno precedente, l’aumento più piccolo dalla metà del 2021.

La BOJ aggiusta il controllo della curva dei rendimenti

La Bank of Japan ha modificato il controllo della curva dei rendimenti, definendo l’1% come un punto di riferimento per le obbligazioni a 10 anni anziché un limite rigido. La modifica rappresenta un altro passo nella direzione della normalizzazione della politica monetaria.

Nel periodo precedente l’incontro si erano sviluppate speculazioni secondo cui la BOJ avrebbe avviato un intervento per rilanciare lo yen, che la settimana scorsa è sceso al minimo di un anno. Se la banca centrale abbandonasse la sua politica monetaria ultra-espansiva, i rendimenti del mercato obbligazionario globale potrebbero subire un’impennata.

L’aumento dei rendimenti delle obbligazioni giapponesi potrebbe alimentare il rimpatrio di migliaia di miliardi di dollari da parte dei fondi giapponesi. Da quando la BOJ ha introdotto i tassi di interesse negativi nel gennaio 2016, gli investitori nazionali hanno accumulato 66 trilioni di yen in obbligazioni estere.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 43

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 42

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 41

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 40