L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 41

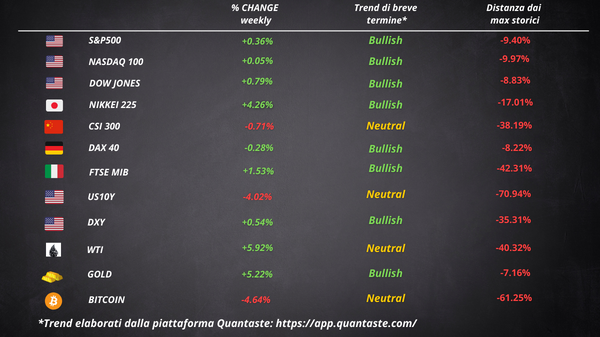

I mercati hanno dovuto digerire diverse notizie, dal conflitto Israele-Hamas ai dati sull’inflazione al di sopra delle aspettative. I segnali che Israele si sta preparando per un’invasione di terra di Gaza hanno spinto i trader a cercare sicurezza. L’oro è salito di oltre il 5% dopo gli attacchi contro Israele, riportandosi sopra i 1900 $. Anche le obbligazioni sono state richieste.

Un’escalation del conflitto in Medio Oriente potrebbe portare Israele ad uno scontro diretto con l’Iran, il principale sostenitore di Hamas. Il petrolio è salito sopra gli 87 dollari al barile per paura che i combattimenti possano limitare l’offerta globale. La maggior parte del rimbalzo successivo all’attacco di Hamas contro Israele era stato recuperato nei giorni successivi. Ma il ministro degli Esteri iraniano ha avvertito che i militanti sostenuti da Teheran potrebbero aprire un nuovo fronte nella guerra se il blocco di Gaza dovesse continuare.

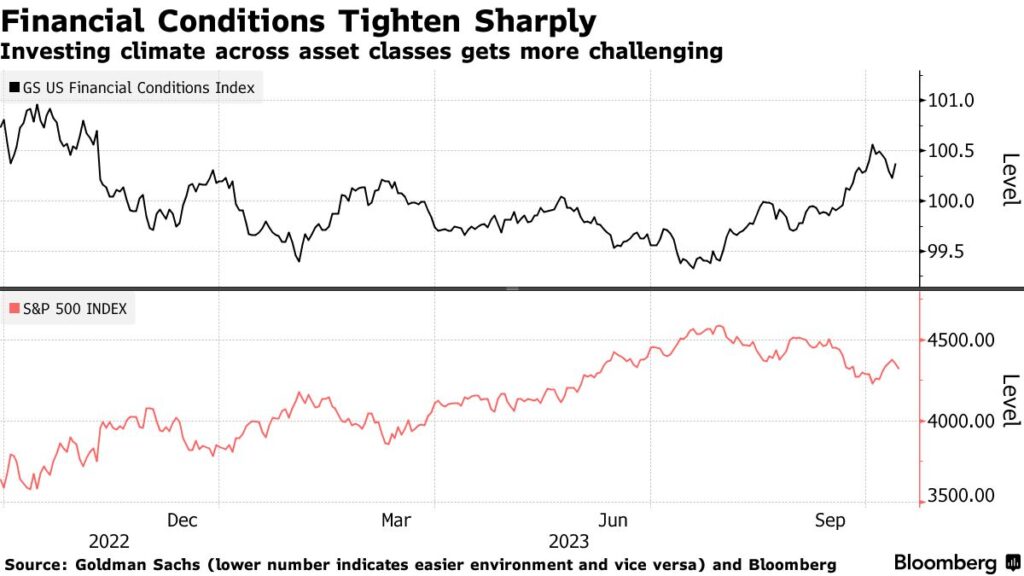

I trader hanno inoltre analizzato gli ultimi dati economici e i commenti dei funzionari della Fed alla ricerca di indizi sulle prospettive politiche. Alcuni funzionari pensano che l’aumento dei rendimenti dei titoli del Tesoro stia inasprendo le condizioni finanziarie al punto da non rendere più necessario alcun aumento dei tassi da parte della Fed. Ciò ha contribuito ad arrestare un balzo di cinque settimane nei rendimenti del decennale.

Anche se il conflitto in Medio Oriente si è intensificato, l’S&P 500 ha registrato il secondo rialzo settimanale consecutivo. Il Nasdaq ha chiuso perfettamente invariato mentre il Dow Jones ha registrato guadagni modesti.

Il dollaro ha chiuso leggermente in rialzo, prendendo slancio dopo l’uscita del CPI. Le criptovalute sono crollate, con Bitcoin che ha trovato supporto attorno ai 26.500 $.

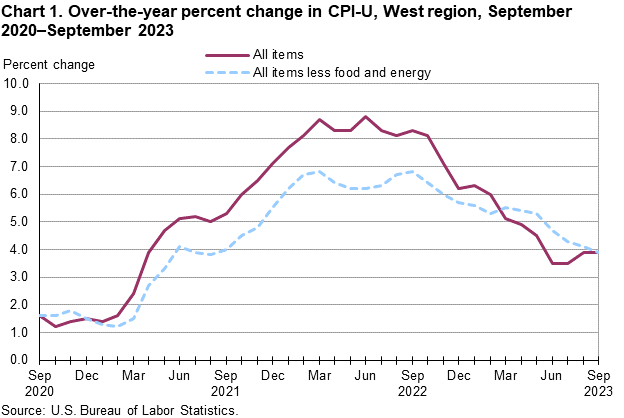

Inflazione USA supera le aspettative

A settembre l’inflazione negli Stati Uniti ha superato le stime. Le aspettative erano per una continua riduzione degli aumenti dei prezzi al consumo. Il core CPI è aumentato dello 0,3% rispetto al mese precedente e del 4,1% su base annuale. L’indice dei prezzi al consumo complessivo è aumentato dello 0,4% su base mensile e del 3,7% rispetto all’anno scorso.

Oltre la metà dell’aumento di settembre è stato guidato dai costi delle abitazioni. Escludendo l’edilizia abitativa e l’energia, i prezzi dei servizi sono aumentati dello 0,6% da agosto, il massimo in un anno. A differenza dei servizi, i prezzi dei beni hanno continuato a scendere.

Nel complesso si è trattato di un rapporto sull’inflazione moderatamente deludente ma che non cambia ancora i calcoli della Fed, che probabilmente manterrà invariati i tassi di interesse alla riunione del 1°novembre.

Fed minutes

I politici della Federal Reserve il mese scorso hanno convenuto che la politica dovrebbe rimanere restrittiva per un certo periodo, pur sottolineando che i rischi di un inasprimento eccessivo ora devono essere bilanciati con i rischi di un inasprimento insufficiente. Tutti i funzionari erano d’accordo sul fatto che la Fed dovrà “procedere con cautela” e che le decisioni politiche dipenderanno dai dati e terranno conto “dell’equilibrio dei rischi“.

I verbali hanno sottolineato che la maggioranza dei funzionari della Fed ritiene che un ulteriore aumento dei tassi sia appropriato per portare l’inflazione al loro obiettivo del 2% mentre alcuni pensano che non siano necessari ulteriori aumenti.

I verbali rilevano che l’economia si sta espandendo a un ritmo sostenuto, il mercato del lavoro sta raggiungendo un migliore equilibrio e l’inflazione, sebbene si sia raffreddata, è ancora al di sopra del target.

La Cina interviene per sostenere il mercato azionario

La Cina ha intensificato il suo intervento nel mercato azionario, con il fondo sovrano Central Huijin Investment che ha aumentato la sua partecipazione nelle maggiori banche del paese per la prima volta dal 2015.

La mossa non è riuscita a ripristinare la fiducia. Il CSI 300 ha toccato il minimo di 11 mesi, dopo essere sceso del 37% rispetto al massimo del 2021. Un numero crescente di economisti e hedge fund cinesi hanno chiesto al governo di intervenire direttamente con un fondo di stabilizzazione per acquistare azioni, una mossa dalla quale le autorità si sono astenute dal crollo del mercato del 2015.

Sembra che la Cina stia davvero valutando la possibilità di costituire un fondo statale per sostenere il suo mercato azionario. Le autorità di regolamentazione finanziaria hanno richiesto che il fondo abbia accesso a centinaia di miliardi di yuan.

I recenti sforzi delle autorità cinesi non sono riusciti a sostenere le azioni. Negli ultimi mesi, i funzionari cinesi hanno rallentato il ritmo delle offerte pubbliche iniziali, frenato le vendite da parte di alcuni importanti azionisti, tagliato l’imposta di bollo sulle transazioni azionarie e allentato le regole sul trading a margine. Ma i fondi globali continuano ad essere venditori netti di azioni cinesi, avendo poca fiducia sulle prospettive di crescita della nazione.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 40

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 38

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 37

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 36