L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 38

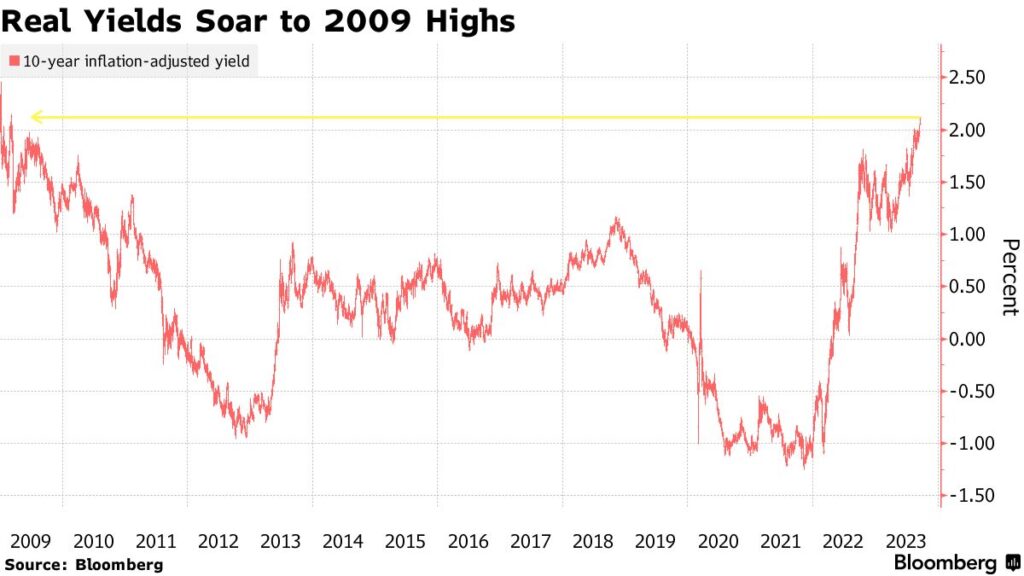

Nonostante per mesi sia stato detto che la Fed voleva mantenere i tassi “più alti più a lungo” e che una “pausa” non avrebbe rappresentato l’inizio di un ciclo di tagli dei tassi, i mercati lo hanno ignorato fino alla scorsa settimana. I rendimenti reali, che hanno toccato il livello più alto dal 2009, devono rimanere significativamente positivi “per qualche tempo”, ha detto il capo della Fed durante l’incontro politico di mercoledì scorso.

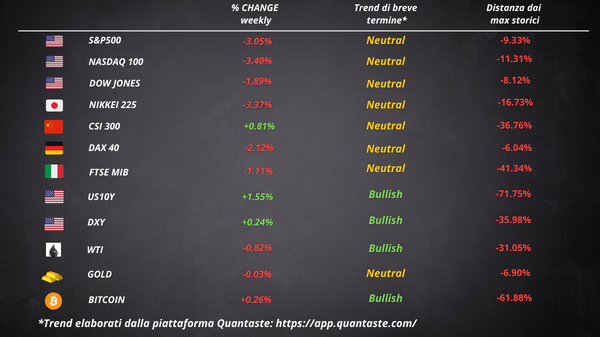

Ciò non è piaciuto ai mercati. L’indice S&P 500 ha registrato la settimana peggiore da marzo. Le small cap del Russell e il Nasdaq sono stati i più colpiti. Gli investitori hanno venduto le azioni al ritmo più veloce da dicembre. Secondo i dati di EPFR Global, nella settimana fino al 20 settembre i fondi azionari globali hanno registrato deflussi per 16,9 miliardi di dollari. I fondi azionari statunitensi hanno guidato l’esodo, mentre in Europa i deflussi consecutivi hanno raggiunto le 28 settimane.

Le perdite non si sono limitate alle azioni. I titoli del Tesoro sono tutti scesi durante la settimana. I rendimenti a dieci anni hanno superato il 4,5%, il livello più alto dal 2007.

Il dollaro si è rafforzato. Bitcoin ha chiuso intorno ai $ 26.500.

I prezzi del petrolio sono finiti pressoché invariati. Anche l’oro è rimasto piatto.

Tassi più alti più a lungo

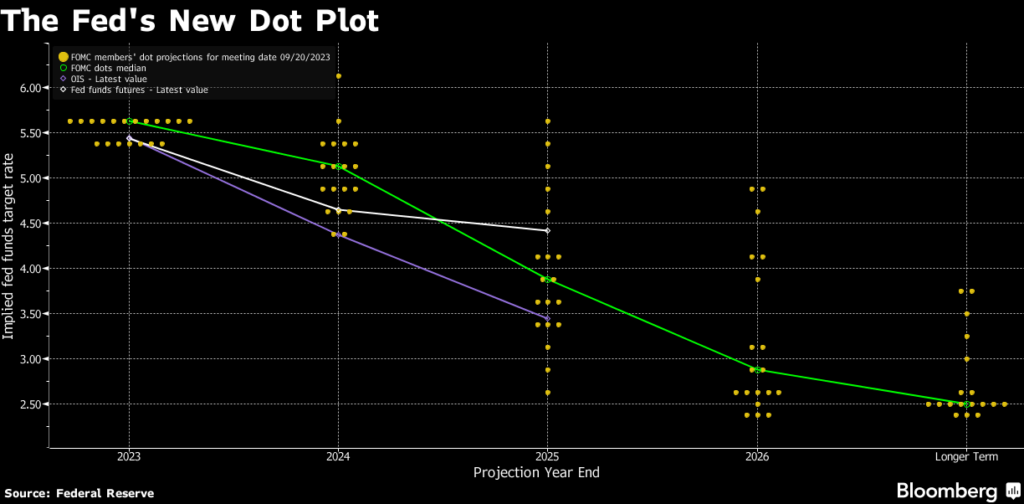

Mercoledì scorso la Fed ha deciso di lasciare invariati i tassi di interesse in un intervallo compreso tra il 5,25% e il 5,5%. Anche se la banca centrale procederà con cautela nel valutare i dati e l’evoluzione dei rischi, rimarrà pronta ad aumentare ulteriormente i tassi.

Le proiezioni trimestrali aggiornate hanno mostrato che 12 funzionari su 19 sono favorevoli a un altro aumento dei tassi nel 2023. Per il prossimo anno i funzionari si aspettano di ridurre i tassi al 5,1%, rispetto al 4,6% previsto a giugno. Vedono i tassi scendere al 3,9% alla fine del 2025 e al 2,9% alla fine del 2026.

I funzionari prevedono inoltre che l’inflazione scenderà al di sotto del 3% l’anno prossimo e tornerà al 2% nel 2026. Si aspettano che la crescita economica rallenterà nel 2024 all’1,5% dopo un ritmo rivisto al rialzo del 2,1% nel 2023. Il tasso di disoccupazione salirà al 4,1% nel 2024, rispetto al 4,5% delle proiezioni di giugno.

Finora l’economia statunitense ha resistito al ciclo di inasprimento della Fed. La spesa dei consumatori è ancora forte e il mercato del lavoro è rimasto stabile, anche se la crescita dell’occupazione sta iniziando a moderarsi.

Powell ha avvertito che uno scenario di atterraggio morbido non rientra nelle aspettative di base della Fed. “Alla fine, ciò potrebbe essere deciso da fattori che sono fuori dal nostro controllo”, ha detto il presidente.

La storia non è dalla parte della Fed. In passato, importanti episodi di inasprimento della politica monetaria simili a quello a cui abbiamo assistito negli ultimi 18 mesi raramente hanno segnato l’inizio di un’espansione sostenuta.

La settimana delle banche centrali

Oltre alla Fed, la settimana scorsa si sono riunite diverse banche centrali. La Banca nazionale svizzera e la Bank of England hanno sorpreso scegliendo di non aumentare i tassi. Quest’ultima, tuttavia, ha segnalato che la decisione rappresenta solo una pausa e potrebbe decidere di aumentare di nuovo se l’inflazione, che rimane più di tre volte al di sopra dell’obiettivo del 2%, non scenderà come previsto.

Gli investitori e un numero crescente di economisti scommettono che i tassi del Regno Unito potrebbero già aver raggiunto il picco. La sterlina è scesa ai livelli più deboli da marzo contro il dollaro mentre i trader hanno ridotto le scommesse su ulteriori aumenti dei tassi di interesse.

La Riksbank svedese, invece, ha portato i tassi al 4%, ma ha segnalato di aver terminato il suo ciclo di aumenti. Nessuna sorpresa anche dalla Bank of Japan, che continua a mantenere i tassi di interesse negativi e il suo programma di controllo della curva dei rendimenti.

A differenza delle altre economie sviluppate – che sembrano ormai alla fine dei loro cicli di inasprimento – il Giappone non ha ancora aumentato i tassi di interesse.

Il governatore della Bank of Japan Kazuo Ueda ha frenato le speculazioni su una svolta imminente della politica e ha rifiutato di fornire il suo parere su quando la BOJ potrebbe porre fine agli stimoli. Affinché ciò avvenga, la banca centrale deve essere sicura che l’inflazione sia accompagnata dalla crescita dei salari.

La valuta ha ormai superato i livelli che hanno spinto il Giappone a intervenire sul mercato dei cambi lo scorso settembre. Misurato rispetto a un ampio paniere di valute e adeguato all’inflazione, lo yen ha raggiunto il minimo di 50 anni. L’ampio divario tra i tassi in Giappone e negli Stati Uniti è uno dei principali fattori che spingono lo yen al ribasso.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 37

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 36

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 35

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 34