Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 34

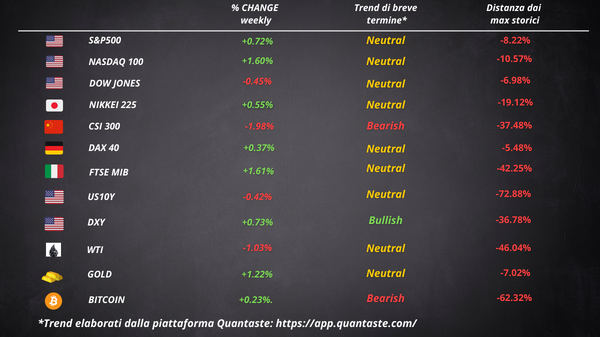

La tabella è da intendersi solo ed esclusivamente a scopo informativo e didattico. Nessuna informazione o dato in essa contenuti vuole essere un consiglio finanziario per il lettore, che declina l’autore da qualsiasi responsabilità.

La scorsa settimana i trader hanno analizzato i commenti di Powell al Jackson Hole. Il discorso del presidente della Fed ha avuto un’impostazione hawkish ma non ha aggiunto nulla di nuovo. Forse questo è uno dei motivi per cui la risposta del mercato è stata piuttosto contenuta. Le aspettative sui tassi, tuttavia, sono aumentate. Il mercato adesso sconta una probabilità del 25% di un aumento a settembre e una probabilità del 48% di un aumento a novembre.

L’S&P 500 ha registrato la sua settimana migliore da luglio. Il Nasdaq è stato il migliore performer tra gli indici. Il Dow Jones e il Russell hanno chiuso in ribasso.

I titoli del Tesoro sono stati molto contrastanti, con il segmento a lungo termine che ha sovraperformato notevolmente (2 anni +10 punti base, 30 anni -10 punti base). Ciò significa che la curva dei rendimenti si è appiattita drasticamente.

Il dollaro ha chiuso la settimana leggermente in rialzo, riprendendosi dal crollo di mercoledì. L’euro non è riuscito a guadagnare terreno dopo che Christine Lagarde ha dichiarato che la Banca Centrale Europea fisserà i costi di finanziamento a un livello restrittivo e li lascerà lì per tutto il tempo necessario.

Le criptovalute sono state volatili. Ripple ha registrato un rally mentre Solana è stata venduta. Bitcoin si è attestato intorno ai 26.000 dollari.

L’oro è risalito sopra i 1.900 dollari. Il petrolio è riuscito a tornare sopra gli 80 dollari.

Powell al Jackson Hole

Powell ha affermato che la Fed è pronta ad aumentare ulteriormente i tassi di interesse se necessario e intende mantenere elevati i costi di finanziamento finché l’inflazione non sarà su un percorso convincente verso l’obiettivo del 2%.

Il capo della Fed ha accolto con favore il rallentamento dei guadagni dei prezzi ottenuto grazie alla politica monetaria più restrittiva e all’allentamento dei vincoli dell’offerta dopo la pandemia. Tuttavia, ha avvertito che c’è ancora molta strada da fare. Allo stesso tempo, ha suggerito che la Fed potrebbe mantenere i tassi stabili alla riunione di settembre. Considerando i progressi compiuti, nei prossimi incontri la Fed sarà in grado di procedere con cautela nel valutare i dati in arrivo e l’evoluzione delle prospettive e dei rischi.

Powell ha osservato che l’economia potrebbe non raffreddarsi così velocemente come previsto, affermando che i recenti dati sulla produzione economica e sulla spesa dei consumatori sono stati forti. Una crescita persistentemente al di sopra del trend potrebbe mettere a rischio i progressi sull’inflazione e quindi giustificare un ulteriore inasprimento della politica monetaria.

Powell ha detto che i funzionari devono vedere progressi sostenuti sull’inflazione dei beni core, che è scesa ma rimane al di sopra del livello pre-pandemico. Ha anche affermato che l’inflazione dei servizi abitativi dovrebbe continuare a decelerare e che ulteriori progressi nell’inflazione dei servizi non abitativi saranno essenziali per la stabilità generale dei prezzi.

I timori sui rischi di contagio in Cina

La Cina sembra sull’orlo di una crisi finanziaria. Country Garden Holdings, il più grande promotore immobiliare della nazione, è vicino al default. Sempre più sviluppatori si trovano in difficoltà, dovendo affrontare un gap di 62 trilioni di yuan (8,5 trilioni di dollari) per far fronte ai loro obblighi finanziari,

Uno dei più grandi gestori patrimoniali privati in Cina, Zhongzhi Enterprise Group, è in ritardo con dei pagamenti. I problemi della banca ombra hanno scatenato le preoccupazioni per i rischi nascosti nel sistema bancario e il potenziale contagio da parte del settore immobiliare.

La percezione è che parti del settore bancario ombra possano essere mal equipaggiate per far fronte ai problemi di liquidità. Un totale di 106 prodotti fiduciari per un valore di 44 miliardi di yuan sono andati in default quest’anno fino al 31 luglio. Gli investimenti immobiliari hanno rappresentato il 74% del valore delle insolvenze.

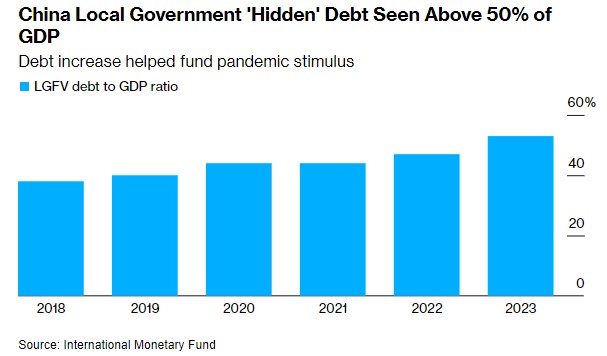

Nel frattempo, continuano a emergere segnali di allarme dai governi locali, che stanno trovando difficoltà nel servizio del debito. A preoccupare sono specialmente i veicoli finanziari del governo locale, o LGFV. Solo negli ultimi cinque anni, il debito degli LGFV è quasi raddoppiato. Il Fondo monetario internazionale lo stima a circa 66 trilioni di yuan (9 trilioni di dollari). Ciò equivale a più della metà del prodotto interno lordo della Cina.

Secondo i dati di S&P Global, alla fine del 2022 gli LGFV avevano circa 13,5 trilioni di yuan di obbligazioni onshore in circolazione, che rappresentano circa il 40% del mercato obbligazionario societario non finanziario cinese.

Tutti i tipi di istituti finanziari sono esposti agli LGFV: banche commerciali, gestori patrimoniali, assicuratori, fondi comuni di investimento, società di intermediazione e hedge fund.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 33

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 32

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 31

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 30