Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 30

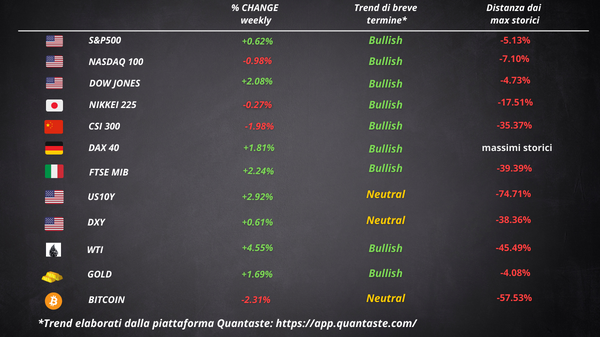

La tabella è da intendersi solo ed esclusivamente a scopo informativo e didattico. Nessuna informazione o dato in essa contenuti vuole essere un consiglio finanziario per il lettore, che declina l’autore da qualsiasi responsabilità.

Wall Street si è scrollata di dosso le preoccupazioni per la modifica della politica della Bank of Japan mentre un altro giro di dati statunitensi ha rafforzato le scommesse sul cosiddetto scenario “Goldilocks” di un’economia che non è né troppo calda né troppo fredda.

In quello che sembrava un episodio del tipo “sell the rumor, buy the news”, le azioni statunitensi hanno visto un’inversione di tendenza rispetto a giovedì, quando l’ansia era alta prima della decisione della BOJ. L’S&P 500 ha registrato il suo terzo rialzo settimanale consecutivo, recuperando quasi l’intero crollo di giovedì e chiudendo ai massimi da aprile 2022.

Gli indicatori chiave dell’inflazione hanno mostrato un ulteriore allentamento mentre gli americani sono diventati più ottimisti riguardo alle prospettive economiche. Se presi insieme ai dati recenti che mostrano che l’economia degli Stati Uniti è rimasta resiliente nonostante gli aggressivi aumenti dei tassi, i rapporti hanno alimentato la speculazione che la Federal Reserve sarà in grado di evitare una recessione.

I rendimenti dei Treasury a 10 anni, che avevano oltrepassato il 4% dopo la notizia del Nikkei sui probabili cambiamenti politici della BOJ, sono scesi di nuovo al di sotto di quella soglia.

I prezzi della benzina hanno raggiunto il massimo del 2023 mentre il Brent è salito al massimo da metà aprile.

L’oro ha avuto la migliore settimana da aprile. Anche il dollaro ha registrato guadagni. Bitcoin, invece, si è portato al di sotto dei $ 30.000.

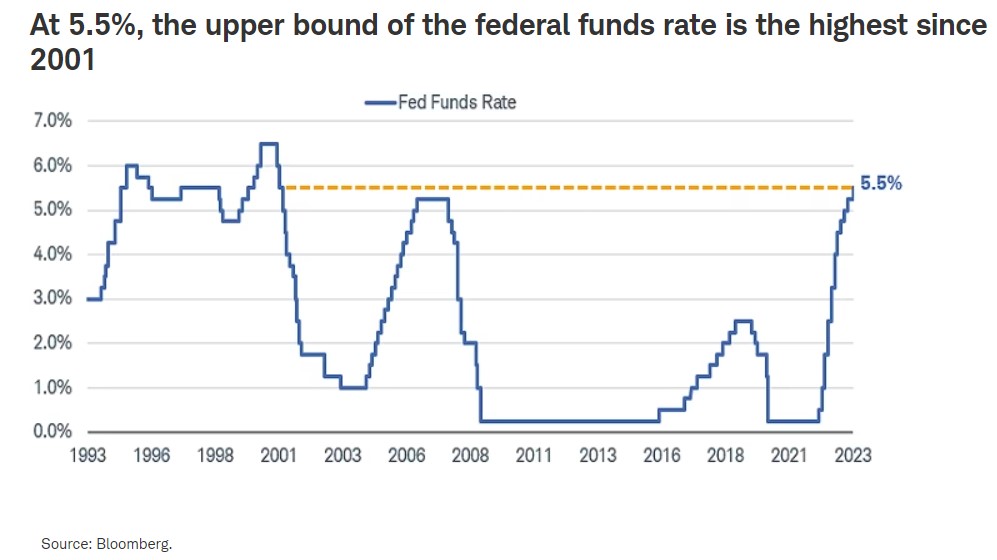

La Fed aumenta i tassi ai massimi da 22 anni

La Fed ha ripreso ad aumentare i tassi di interesse, lasciando aperta la possibilità di ulteriori aumenti. Le decisioni future continueranno ad essere dipendenti dai dati in arrivo. L’aumento di un quarto di punto percentuale ha portato il tasso di riferimento in un intervallo compreso tra il 5,25% e il 5,5%, il livello più alto in 22 anni.

Powell ha ribadito che i funzionari hanno ancora molta strada da fare e che manterranno la politica restrittiva fino a quando non saranno sicuri che l’inflazione stia scendendo in modo sostenibile all’obiettivo del 2%. Tuttavia, ha indicato che l’inasprimento sta funzionando.

La dichiarazione rilasciata al termine della riunione era quasi identica a quella di giugno. Il FOMC ha solo aggiornato la sua descrizione della crescita economica da “modesta” a “moderata”.

Il presidente ha rifiutato di definire quando i funzionari potrebbero aumentare di nuovo, citando una serie di rapporti economici previsti prima della prossima riunione del 19-20 settembre, tra cui due rapporti sull’occupazione, due rapporti sull’inflazione dei prezzi al consumo e i dati sui costi del lavoro.

“È certamente possibile che alzeremo nuovamente i tassi alla riunione di settembre, se i dati lo giustificassero. E direi anche che è possibile che vorremmo scegliere di rimanere fermi a quell’incontro”, ha detto in conferenza stampa.

Powell ha dichiarato che gli economisti della Fed non prevedono più una recessione nel 2023 data la recente resilienza dei dati economici. Tuttavia, prevedono ancora un notevole rallentamento della crescita a partire dalla fine di quest’anno.

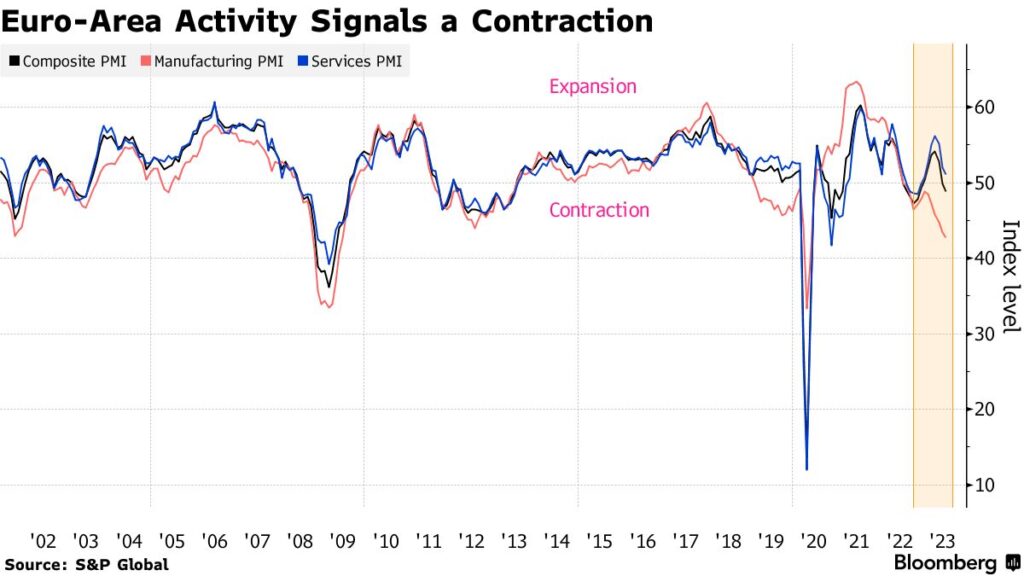

La BCE rimane dipendente dai dati

Anche la Banca centrale europea ha alzato di nuovo i tassi di interesse e lasciato aperte le opzioni per il prossimo incontro a settembre. L’aumento di un quarto di punto è stato il nono consecutivo dallo scorso luglio e ha portato il tasso sui depositi al 3,75%.

Il Consiglio direttivo continuerà a seguire un approccio dipendente dai dati per determinare il livello del tasso terminale appropriato e la durata della restrizione. “Abbiamo una mente aperta su quali saranno le decisioni a settembre e nelle riunioni successive”, ha detto Lagarde ai giornalisti a Francoforte. “Quindi potremmo decidere di aumentare o potremmo resistere.”

La BCE ha anche fissato la remunerazione delle riserve minime allo 0%, un passo volto a migliorare l’efficienza della politica monetaria.

Mentre la BCE si avvicina alla fine del suo ciclo di inasprimento, stanno crescendo le prove che l’effetto dei suoi aumenti dei tassi sta raggiungendo le imprese e le famiglie. La combinazione di bassa domanda e forte inflazione ha impedito all’economia di crescere all’inizio dell’anno. Nel frattempo, il settore dei servizi del continente sta iniziando a vacillare, mentre il settore manifatturiero è già in contrazione.

“Le prospettive economiche a breve termine per l’area dell’euro si sono deteriorate in gran parte a causa dell’indebolimento della domanda interna”, ha detto il presidente Lagarde ai giornalisti. “Nel tempo, il calo dell’inflazione, l’aumento dei redditi e il miglioramento delle condizioni di offerta dovrebbero sostenere la ripresa”.

Lagarde ha descritto le pressioni sui prezzi al consumo come “troppo alte per troppo tempo”. La speranza è che un’espansione economica più lenta smorzi sufficientemente l’inflazione, qualcosa noto come atterraggio morbido. Al momento, le pressioni sui prezzi rimangono una preoccupazione per la banca centrale.

La Bank of Japan sorprende i mercati

La Bank of Japan ha scosso i mercati finanziari allentando la presa sui rendimenti obbligazionari con la prima mossa a sorpresa del governatore Kazuo Ueda da quando ha preso il timone.

La BOJ ha affermato che il suo tetto dello 0,5% ora è un punto di riferimento, non un limite rigido, poiché cerca di rendere più flessibile il suo programma di politica monetaria ultra-accomodante. La banca ha detto che si offrirà di acquistare debito a 10 anni all’1% ogni giorno, suggerendo un effettivo raddoppio dell’intervallo di movimento per i rendimenti. Solo una minoranza di economisti si aspettava una modifica al programma di controllo della curva dei rendimenti (YCC) a questo incontro.

Mentre la BOJ ha lasciato invariato il suo tasso di interesse a breve termine a -0,1% e Ueda ha affermato che le mosse non rappresentano un passo verso la fine del suo programma di controllo della curva dei rendimenti, alcuni investitori non erano convinti. Il rendimento delle obbligazioni di riferimento del Giappone è salito al massimo dal 2014, estendendo i guadagni al di sopra del precedente limite dello 0,5%.

Le ultime previsioni rilasciate con la decisione mostrano che mentre la BOJ vede l’inflazione in media ben oltre il 2% quest’anno, prevede che si indebolirà al di sotto dell’obiettivo nel prossimo anno fiscale. Ciò suggerisce che la banca potrebbe aver bisogno di mantenere il suo stimolo più a lungo. Durante la sua conferenza stampa di venerdì, Ueda ha ripetutamente affermato che la BOJ rimane distante dal suo obiettivo a lungo termine di crescita dei prezzi stabile al 2%.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 28

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 27

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 26