Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 26

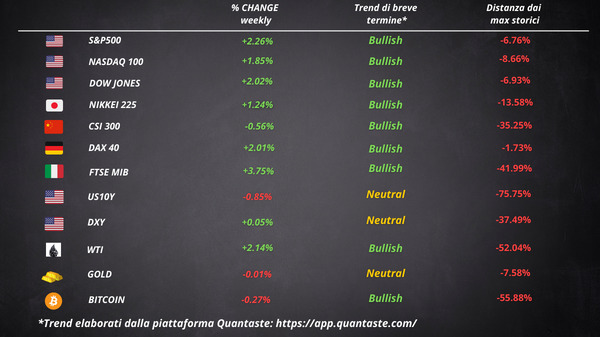

Il rally delle megacap tecnologiche ha guadagnato ulteriore slancio, con il Nasdaq 100 che ha segnato il suo miglior primo semestre di sempre. Quasi 5 trilioni di dollari sono stati aggiunti al valore delle società dell’indice da inizio anno. I guadagni delle megacap hanno contribuito a far salire l’indice S&P 500 del 16% nel 2023.

L’ossessione del mercato per l’IA generativa sta prevalendo su ogni questione importante che potrebbe potenzialmente trascinare verso il basso il sentiment: timori di recessione, livelli elevati di inflazione, prospettive di ulteriori aumenti dei tassi e rischi geopolitici.

Nel primo semestre, il rendimento dei titoli del Tesoro a 2 anni è salito di oltre 40 punti base, mentre il rendimento a 30 anni è sceso di oltre 10 punti base. La curva dei rendimenti è crollata al ribasso nel secondo trimestre, appiattendosi fino alla chiusura trimestrale più invertita di sempre.

Il dollaro ha chiuso il mese in calo e il trimestre piatto. E’ in modesto calo da inizio anno.

Bitcoin ha avuto il miglior H1 dal 2019, con un aumento di oltre l’80% a $ 31.000.

Le materie prime sono in calo per il quarto trimestre degli ultimi cinque. L’oro è sceso negli ultimi due mesi, dopo essersi avvicinato ai massimi record di oltre $ 2000. Per ora si mantiene sopra i $ 1900.

Il petrolio Brent ha registrato la sua serie più lunga di perdite trimestrali in più di tre decenni, tra robuste forniture e persistenti preoccupazioni sulla domanda. Il West Texas Intermediate ha registrato il suo primo calo trimestrale consecutivo dal 2019.

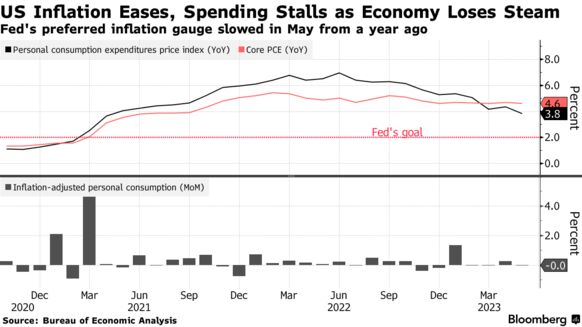

Le misure di inflazione preferite dalla Fed si raffreddano

Le misure di inflazione preferite dalla Fed si sono raffreddate a maggio. L’indice dei prezzi della spesa per consumi personali (PCE) è aumentato dello 0,1% rispetto al mese precedente e del 3,8% rispetto a un anno fa. Il core PCE – che esclude cibo ed energia – è aumentato del 4,6% da maggio 2022.

La spesa al consumo, corretta per i prezzi, è stata leggermente modificata dopo un aumento dello 0,2% rivisto al ribasso ad aprile. Da febbraio a maggio, la spesa delle famiglie si è sostanzialmente arrestata dopo l’impennata di inizio anno. La spesa per merci è diminuita, mentre è aumentata la spesa per servizi.

Una metrica chiave segnalata dal presidente della Fed ha mostrato un gradito rallentamento. L’inflazione dei servizi, esclusi i servizi abitativi ed energetici, è aumentata dello 0,2% a maggio rispetto al mese precedente, l’aumento più piccolo da luglio dello scorso anno. La cifra è aumentata del 4,5% rispetto a un anno fa.

Mentre ci sono alcuni progressi nei dati sull’inflazione, il tasso rimane ben al di sopra dell’obiettivo del 2% della Fed. Alla luce di ciò, i funzionari della banca centrale hanno segnalato che prevedono di dover aumentare i tassi di interesse altre due volte quest’anno, potenzialmente a partire dalla riunione del mese prossimo.

La recessione dovrà essere rimandata

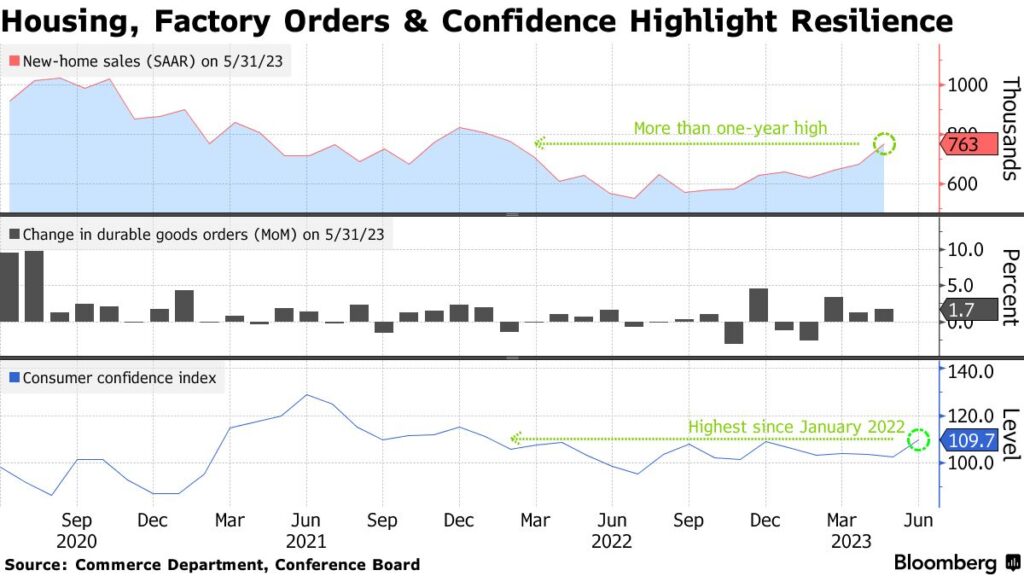

Il consenso continua ostinatamente a prevedere una recessione imminente, ma i dati economici stanno raccontando una storia molto diversa in questo momento. Una raffica di dati ha mostrato una forza sorprendente in diversi angoli dell’economia statunitense, dipingendo un quadro di resilienza e ritardando ulteriormente l’arrivo di una recessione.

Gli acquisti di nuove case sono saliti al tasso annuo più veloce in più di un anno, gli ordini di beni durevoli hanno superato le stime e la fiducia dei consumatori ha raggiunto il livello più alto dall’inizio del 2022. I prezzi delle case negli Stati Uniti sono aumentati per il terzo mese consecutivo.

Nel complesso, i dati hanno contribuito a spingere il Bloomberg Economic Surprise Index degli Stati Uniti al massimo da febbraio 2021, un duro promemoria di quanto tristemente sbagliato sia stato il consenso quest’anno.

Nonostante l’attuale serie di dati, il consenso vede ancora una probabilità di recessione del 64% nei prossimi 12 mesi.

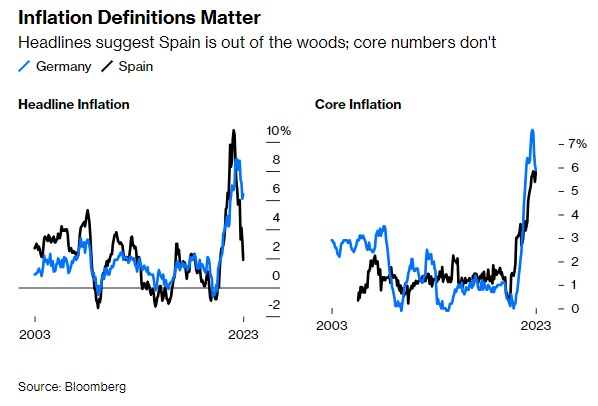

I dati preliminari sull’inflazione in Europa

L’Europa ha fornito i dati preliminari sull’inflazione di giugno. Se si guardano i numeri principali, l’inflazione spagnola è scesa sotto il 2%, mentre gli aumenti dei prezzi tedeschi hanno continuato a salire. Escludendo cibo ed energia, che hanno avuto impatti molto diversi nei singoli paesi europei, l’inflazione core per le due nazioni è ancora in aumento e rimane spiacevolmente alta.

In Italia, il tasso di inflazione è sceso al minimo di 14 mesi a giugno. I prezzi al consumo sono aumentati del 6,7% rispetto all’anno precedente, notevolmente al di sotto dell’aumento dell’8% di maggio. Il rallentamento degli aumenti dei prezzi delle utenze e i costi di trasporto più bassi hanno contribuito a ridurre il ritmo generale.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 25

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 24

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 23

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 22