Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 25

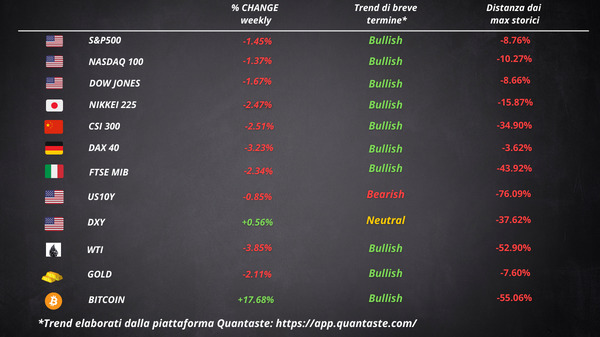

Le azioni statunitensi hanno registrato la settimana peggiore da marzo, poiché è aumentata l’ansia che le banche centrali debbano continuare ad aumentare i tassi di interesse per contenere l’inflazione.

L’indice S&P 500 ha chiuso la settimana accorciata in ribasso dell’1,4%, mentre il Nasdaq 100 è sceso dell’1,3% poiché gli investitori hanno preso profitti dai nomi tecnologici vincenti dell’anno. I cali di Microsoft e Nvidia hanno pesato sugli indicatori.

Il rally azionario del secondo trimestre, alimentato dalla frenesia per i titoli di intelligenza artificiale orientati alla crescita, si sta logorando sotto la minaccia di ulteriori aumenti dei tassi e i timori che il pieno impatto economico della politica monetaria aggressiva debba ancora essere avvertito.

Il presidente della Federal Reserve Jerome Powell ha smorzato l’umore la scorsa settimana quando ha affermato che gli Stati Uniti potrebbero aver bisogno di uno o due aumenti dei tassi in più nel 2023. Altri commentatori della Fed hanno respinto le speranze degli investitori per un taglio dei tassi quest’anno: “Sarei a mio agio con le informazioni che ho oggi restando esattamente dove siamo e rimanendo qui per il resto di quest’anno e per il prossimo”, ha detto il presidente della Fed di Atlanta Raphael Bostic a un evento venerdì.

I dati economici provenienti da Germania e Francia hanno acceso i timori di una flessione in Europa. Lo spread tra il rendimento dei Treasury a 10 e a 2 anni si è ampliato a oltre l’1%.

La preoccupazione per le prospettive economiche si è riflessa in una rotazione dalle azioni alle obbligazioni. Gli investitori hanno sottratto 5 miliardi di dollari dai fondi azionari globali nella settimana fino a mercoledì e hanno aggiunto 5,4 miliardi di dollari alle obbligazioni.

Il dollaro ha registrato la seconda settimana migliore da febbraio. Le materie prime sono state per lo più in ribasso a causa dei timori di recessione. Il petrolio è tornato sotto i 70 $ mentre l’oro è sceso al minimo di 3 mesi. Bitcoin è salito ai massimi di un anno.

La Bank of England sorprende con un aumento di 50 pb

La Bank of England ha inaspettatamente alzato il suo tasso di interesse di riferimento di mezzo punto percentuale, intensificando la sua lotta contro il peggior attacco di inflazione dagli anni ’80.

Il comitato di politica monetaria composto da nove membri ha votato 7-2 per un aumento al 5%, il livello più alto in 15 anni. I mercati avevano scontato solo il 40% di possibilità di un aumento di 50 punti base, con la maggior parte degli economisti che prevedeva un aumento di un quarto di punto.

I responsabili politici guidati dal governatore Andrew Bailey hanno ribadito le linee guida precedenti che puntavano verso tassi più alti. Non hanno detto nulla per frenare le aspettative del mercato per tassi che raggiungeranno un picco di circa il 6% all’inizio del prossimo anno.

“L’economia sta andando meglio del previsto, ma l’inflazione è ancora troppo alta e dobbiamo affrontarla”, ha detto Bailey. “Sappiamo che è difficile: molte persone con mutui o prestiti saranno comprensibilmente preoccupate di ciò che questo significherà per loro. Ma se non alziamo i tassi adesso, potrebbe andare peggio in seguito”.

Per i mutuatari, la mossa segnala ulteriori difficoltà. I tassi dei mutui a due anni sono triplicati a oltre il 6% da marzo 2022.

“Se dovessero esserci prove di pressioni più persistenti, sarebbe necessario un ulteriore inasprimento della politica monetaria”, ha scritto Bailey in una lettera al Cancelliere dello Scacchiere Jeremy Hunt. Il Regno Unito ha un’inflazione più elevata rispetto ai suoi principali pari, avendo sia problemi con il mercato del lavoro che con le catene di approvvigionamento.

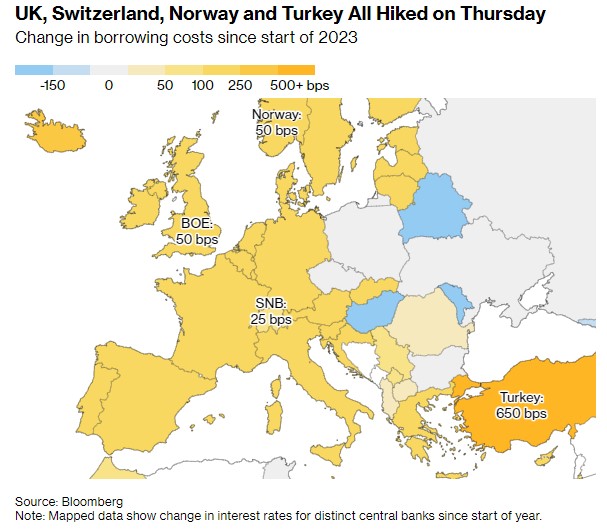

Gli aumenti dei tassi echeggiano in tutto il mondo

La Bank of England non è l’unica banca centrale ad essere preoccupata per l’inflazione. Anche la Norges Bank e la Swiss National Bank hanno accelerato il loro inasprimento la scorsa settimana.

La Norvegia ha alzato bruscamente le sue previsioni per il picco dei tassi, il che significa che probabilmente saranno necessarie ulteriori mosse per contenere l’inflazione, che è stata in parte alimentata dalla debolezza della corona.

In Svizzera, dove la cosiddetta inflazione core è ora addirittura al di sotto dell’obiettivo del 2%, i funzionari della SNB hanno ridotto la stretta con un movimento di solo un quarto di punto – l’aumento più piccolo finora – ma hanno avvertito che il loro lavoro non è finito.

L’inflazione dilagante vicino al 40% ha finalmente costretto la mano del presidente Recep Tayyip Erdogan a consentire l’inizio della stretta monetaria lo scorso giovedì. La banca centrale turca ha promesso un ulteriore inasprimento, ma ha avvertito che i passi futuri saranno graduali.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 24

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 23

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 22

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 21