Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La concentrazione del mercato azionario può mettere in pericolo il rally?

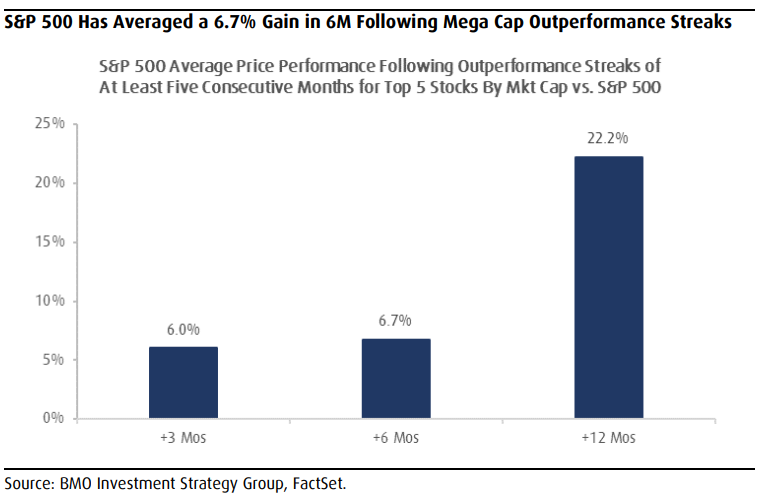

Molti osservatori di mercato hanno avvertito che il rally azionario è fragile poiché fa troppo affidamento su una manciata di mega cap tecnologiche. L’esuberanza intorno all’intelligenza artificiale ha prodotto un mercato azionario insolitamente pesante. Solo due azioni, Apple e Microsoft, rappresentano quasi il 15% dell’indice S&P 500. Aggiungi i giganti Amazon, Alphabet e Nvidia, e quel numero sale al 24%. Questa è la più alta concentrazione di mercato almeno dal 1990.

Se si guarda al passato, ciò non è necessariamente negativo. In effetti, la storia mostra che i rialzi azionari sono tipicamente venuti da un ristretto gruppo di società. Inoltre, una volta che la performance relativa dei titoli più grandi si è attenuata, il mercato più ampio ha retto bene.

I guadagni di mercato sono stati storicamente prevalenti una volta terminate le corse dei cinque maggiori titoli, con l’S&P 500 che è salito in media del 6,7% nei sei mesi successivi. In 11 dei 12 periodi passati di restringimento del market breadth, il benchmark ha continuato a registrare rendimenti di prezzo positivi.

Uno dei motivi per cui gli investitori acquistano il mercato più ampio è diversificare il rischio di possedere troppe poche azioni. Ma con cinque di loro che dominano l’S&P 500, alcuni investitori potrebbero chiedersi se l’acquisto di un ampio indice di mercato sia troppo rischioso. La risposta breve è che i cambiamenti nella concentrazione dell’indice non lo rendono necessariamente più o meno rischioso. In effetti, è più probabile che i cambiamenti aiutino a stabilizzare il rischio di investimento nel tempo.

La concentrazione del mercato azionario può aiutare a minimizzare il rischio

L’indice S&P 500 assegna i pesi ai suoi componenti in base al loro capitalizzazione di mercato in modo che le società di maggior valore ricevano un’allocazione più alta rispetto a quelle di minor valore. Questo approccio alla ponderazione tiene sotto controllo il rischio perché le società con valore di mercato più elevato tendono ad essere più sicure di quelle più piccole. Poiché il valore di mercato delle società cambia nel tempo, la loro ponderazione nell’S&P 500 aumenta o diminuisce, lasciando il rischio complessivo dell’indice sostanzialmente invariato.

Nel 1990, ad esempio, International Business Machines era la principale azienda tecnologica al mondo e Apple era un aspirante concorrente, motivo per cui IBM occupava il primo posto nell’S&P 500 e Apple si classificava al 107. Ora la situazione è cambiata e così anche i ranghi delle due società nell’S&P 500, con Apple in cima e IBM al 61° posto.

Maggiori guadagni, maggiore ponderazione

Un modo per vedere la relazione tra rischio e capitalizzazione è osservare l’interazione tra valore di mercato e profitti. Il mercato premia notoriamente i guadagni sopra ogni altra cosa. I dati mostrano che valore di mercato e potere reddituale sono strettamente correlati. Il reddito netto degli ultimi 12 mesi delle società S&P 500 è fortemente correlato al loro valore di mercato (0,82) e alla loro ponderazione nell’indice (0,81). In altre parole, più denaro guadagna un’azienda, più alto è il suo valore di mercato e maggiore è la sua ponderazione nell’S&P 500.

Non sorprende quindi che la concentrazione del mercato sarebbe più o meno la stessa indipendentemente dal fatto che l’S&P 500 ponderasse le società in base al valore di mercato o all’utile netto, sebbene l’ordine delle società potrebbe differire. Ad esempio, i primi cinque titoli ponderati per il reddito netto rappresenterebbero il 21% dell’indice, rispetto al 24% per il valore di mercato; i primi 50 rappresenterebbero il 57% dell’indice, la stessa percentuale del valore di mercato; e i primi 100 per reddito netto rappresenterebbero il 74%, poco più del 71% per valore di mercato.

Oggi la concentrazione del mercato azionario è così alta semplicemente perché alcune aziende stanno guadagnando molto più delle altre.

Maggiore capitalizzazione, minor rischio

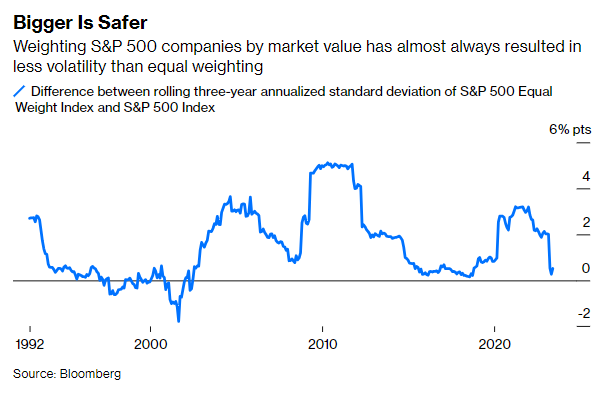

L’S&P 500 sarebbe quasi certamente più rischioso se non favorisse società di maggior valore. L’indice S&P 500 Equal Weight, che pondera le società S&P 500 in modo uguale anziché in base al valore di mercato, è stato del 10% più volatile rispetto al tradizionale S&P 500, come misurato dalla deviazione standard annualizzata dal 1990. L’indice Equal Weight è stato anche più volatile rispetto al tradizionale S&P 500 il 90% delle volte su periodi mobili di tre anni, con tutte le eccezioni raggruppate attorno al picco e al successivo crollo della bolla delle dot-com.

Con la rinnovata frenesia intorno all’intelligenza artificiale, si potrebbe concludere che l’indice Equal Weight sia più sicuro. Ma prendendo in considerazione la bolla delle dot-com, il problema non era la concentrazione del mercato ma le valutazioni azionarie eccessive. I primi cinque titoli dell’S&P 500 al culmine della mania dot-com rappresentavano circa il 16% dell’indice, che non è molto superiore alla media storica.

Questo non vuol dire che l’S&P 500 sia privo di rischi. Al contrario, l’indice è regolarmente soggetto a crisi e manie che possono ridurre il suo valore. E concentrazione a parte, la storia mostra che è improbabile che alcuni o tutti i cinque grandi titoli di oggi rimangano lì tra un decennio o due.

ARTICOLI CORRELATI:

Investire in azioni estere come Warren Buffett

Investire in azioni che pagano dividendi in maniera intelligente

Le migliori azioni di intelligenza artificiale

Nvidia: previsioni di vendita rialziste grazie al boom dell’intelligenza artificiale