Il Futuro dell’Economia Globale: Previsioni del FMI per il 2024 e il 2025

Nel contesto di un mondo economico che emerge lentamente dalle sfide della pandemia e della conseguente instabilità, il Fondo Monetario Internazionale (FMI) ha fornito le sue ultime previsioni per l’economia globale. Attraverso un’analisi dettagliata, il FMI esplora le aspettative di crescita, i cambiamenti nei mercati

Inflazione USA Persistente: Le Cause e le Prospettive Future

Il 2024 doveva segnare un punto di svolta per l’economia degli Stati Uniti, con una discesa dell’inflazione al tanto agognato target del 2%, un obiettivo che avrebbe permesso alla Federal Reserve di abbassare i tassi di interesse. Tuttavia, contrariamente a queste previsioni ottimistiche, l’inflazione USA

L’Impatto degli Aumenti dei Tassi di Interesse sull’Economia: Una Nuova Teoria

Negli ultimi anni, gli investitori hanno alternato periodi di ottimismo, grazie a una crescita economica sostenuta, a momenti di preoccupazione per il rischio di imminente recessione. Al centro di queste dinamiche ci sono spesso le politiche della Federal Reserve. Tradizionalmente, l’aumento dei tassi di interesse

Mercati in Vista delle Elezioni in India: Settori e Azioni da Monitorare

Le elezioni in India, che inizieranno il 19 aprile, rappresentano un evento di significativa importanza non solo per gli appassionati di politica ma anche per gli investitori che cercano di decifrare i movimenti futuri dei mercati. Con il Primo Ministro Narendra Modi che cerca un

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 15

Qualche settimana fa, sembrava che la navigazione nei mercati fosse destinata a rimanere tranquilla, con la Fed al timone di un importante cambiamento nella politica monetaria. Tuttavia, lo scenario si è rapidamente complicato a causa di tensioni geopolitiche e turbolenze nel mercato obbligazionario. Le azioni

Oro ai Massimi Storici: Scopriamo i Motivi!

Nell’ultimo mese, il prezzo dell’oro ha raggiunto nuovi massimi storici e assistito a una delle sue più straordinarie accelerazioni di sempre. L’impennata non ha solo sorpreso gli investitori e gli analisti di tutto il mondo, ma ha anche acceso un vivace dibattito su quali fattori

Opzioni 0TDE (zero-days-to-expiration): cosa sono e che impatto hanno sui mercati?

Le opzioni sono dei derivati tradizionalmente usati dei professionisti di Wall Street. Ma durante la pandemia gli investitori al dettaglio hanno scoperto le opzioni zero-days-to-expiration (0TDE), utilizzandole come un modo conveniente per giocare d’azzardo.

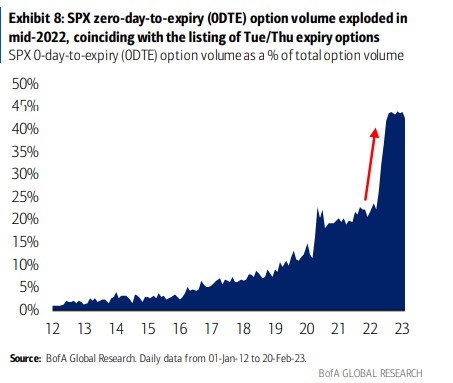

Con l’aumento vertiginoso di titoli come Tesla, le opzioni call hanno guadagnato popolarità. Il loro utilizzo ha poi preso piede per il trading sugli indici azionari dopo che Cboe Global Markets nel 2022 ha esteso il trading a tutti e cinque i giorni della settimana lavorativa.

Le posizioni hanno iniziato ad essere aperte e chiuse a un ritmo frenetico. Oltre il 40% del volume degli scambi dell’S&P 500 è costituito dalle opzioni 0DTE, un tipo di derivati con scadenza non superiore a 24 ore.

Per alcuni osservatori di mercato, i recenti attacchi di volatilità mostrano che le opzioni zero-day possono esercitare un’influenza enorme sul mercato azionario più ampio. Marko Kolanovic, uno stratega ampiamente seguito di JPMorgan, ha avvertito che la proliferazione di questo tipo di opzioni potrebbe portare a “Volmageddon 2.0”, una ripetizione di un massiccio picco di volatilità avvenuto nel 2018.

Cosa sono le opzioni 0TDE?

Un’opzione è un contratto che conferisce al suo proprietario il diritto, ma non l’obbligo, di acquistare o vendere un importo specifico di un’attività sottostante a un prezzo concordato, noto come strike, e in una data specifica.

Un’opzione call dà al proprietario il diritto di acquistare il sottostante e un’opzione put dà il diritto di venderlo. Entrambe le tipologie di derivati vengono acquistate pagando un premio generalmente molto inferiore al costo dell’attività sottostante. Se il prezzo del sottostante non si muove in modo da rendere utile l’esecuzione del contratto, l’opzione scade.

I tempi di scadenza possono variare da giorni a mesi. Le opzioni 0DTE si riferiscono ai contratti che hanno una scadenza non superiore a 24 ore.

A che cosa servono?

Come tutte le altre opzioni, i contratti 0DTE possono essere utilizzati per scommettere sulle mosse del mercato o per proteggersi da esse, una pratica nota come “hedging”.

Un investitore che detiene un titolo potrebbe acquistare put come copertura o assicurazione contro un calo del prezzo. Ciò gli permetterebbe di vendere il titolo esercitando la put con uno strike più alto compensando le perdite sul titolo che detiene.

I trader convinti che un’azione diminuirà possono invece acquistare opzioni put come scommessa diretta: una volta che il prezzo scende al di sotto dello strike, potrebbero acquistare l’azione, venderla al prezzo dello strike e intascare la differenza.

Inoltre, le opzioni possono essere vendute per generare entrate extra. In tal caso, il venditore riceve il premio in anticipo e spera che il contratto scada senza valore.

I vantaggi e gli svantaggi delle opzioni 0TDE

Le opzioni zero-days-to-expiration sono più economiche. I contratti con meno tempo rimanente fino alla scadenza tendono ad avere un valore inferiore perché c’è una minore probabilità che valgano qualcosa alla scadenza. Ciò rende le opzioni vicine alla scadenza un veicolo economico per scommettere sulla volatilità a breve termine dell’attività sottostante. In un mercato caotico, le opzioni a breve scadenza sono diventate un modo popolare per cercare guadagni veloci.

I trader dovrebbero ricordare che qualsiasi strategia che può guadagnare rapidamente enormi profitti può portare anche enormi perdite. Questo è certamente vero per le opzioni a breve scadenza, che sono molto sensibili alle variazioni del prezzo del loro sottostante.

Gli investitori istituzionali e la nuova generazione di opzioni

Mentre la Federal Reserve ha portato avanti la campagna di inasprimento più rapida degli ultimi decenni, la volatilità è aumentata e gli investitori professionali si sono aggrappati alle negoziazioni di opzioni ad alto rischio. L’S&P 500 ha subito inversioni intraday a un tasso che non si vedeva dalla crisi finanziaria globale.

A novembre, secondo uno studio di JPMorgan, solo il 5,6% circa di tutto il volume di opzioni a breve scadenza dell’S&P 500 era attribuibile ai retail trader. Ciò suggerisce che la nuova generazione di opzioni viene integrata nelle strategie dei più grandi generatori di volume di scambio. Questi includono i trader ad alta frequenza, le aziende guidate da computer presenti praticamente in ogni angolo del mercato azionario.

Per le aziende note per misurare il ciclo di vita degli scambi in millesimi di secondo, le opzioni a scadenza breve rappresentano strumenti per bilanciare l’esposizione e affinare strategie progettate per raccogliere profitti fugaci. E per i gestori di fondi, che per lo più hanno ridotto all’osso l’esposizione azionaria durante il mercato ribassista del 2022, l’acquisto di opzioni call zero-days-to-expiration è uno dei modi più semplici per recuperare il ritardo quando le azioni rimbalzano.

Qual é l’impatto delle opzioni 0TDE sul mercato azionario?

L’utilizzo esplosivo di opzioni a breve scadenza ha imposto un corrispondente aumento delle operazioni di copertura da parte dei market maker. In poche parole, gli operatori di opzioni che si occupano dell’altro lato delle transazioni devono acquistare e vendere azioni per mantenere una posizione neutrale rispetto al mercato.

Ad esempio, quando acquisti un’opzione call scommettendo che un’azione salirà, il market maker che ti ha venduto quel contratto può fare soldi se il prezzo dell’azione sottostante scende e può perdere se sale. Quindi, per limitare il rischio, acquisterà parte delle azioni. Più le azioni salgono verso lo strike, più vorrà acquistare. Questo processo è in grado di esacerbare la volatilità del mercato.

ARTICOLI CORRELATI:

La scadenza delle opzioni (OpEx): in che modo influenza il mercato azionario?