L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Meme Stock: la frenesia è tornata!

La mania per le meme stock è tornata insieme alla FOMO (Fear of Missing Out). La frenesia dei retail trader che ha caratterizzato il mercato per gran parte del primo semestre dell’anno scorso si sta facendo di nuovo strada.

Gli investitori al dettaglio che popolano il forum di WallStreetBets su Reddit sono tornati a scommettere contro i professionisti di Wall Street e a dimostrarlo sono i rally di meme stock come Bed Bath & Beyond e AMC.

Le performance delle meme stock

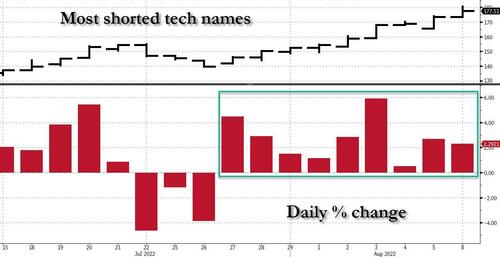

Il rivenditore di articoli per la casa in difficoltà ha triplicato il suo valore durante i nove giorni di guadagni consecutivi, mentre l’azienda di cinema sta cavalcando un rally del 70%. La coppia ha alimentato un paniere di 37 meme stock seguite da Bloomberg in rialzo dell’11% nell’ultima settimana, mentre i titoli più shortati seguiti da Goldman Sachs sono aumentati di quasi il 20% nello stesso periodo.

Bed Bath & Beyond, una società che lotta contro il crollo delle vendite e la scarsa liquidità, ha guidato le meme stock aumentando del 63% lunedì quando il titolo è diventato l’asset più acquistato sulla piattaforma di Fidelity. AMC ha visto il secondo maggior numero di acquisti mentre entrambi i ticker delle società sono stati i più citati sulla piattaforma WallStreetBets di Reddit.

I migliori risultati dietro Bed Bath & Beyond e AMC sono quelli di GameStop ed Express. Magic Empire Global, una società di servizi finanziari poco nota con sede a Hong Kong, ha avuto un guadagno del 3.000% in due giorni dopo la sua quotazione, attirando l’attenzione dei retail trader.

Il rapido aumento e l’altrettanto rapido calo di AMTD Digital Inc. hanno confuso e affascinato i mercati. Il titolo ha registrato un’impennata record di oltre il 32.000% pochi giorni dopo l’IPO, prima di cancellare gran parte dei guadagni. Allo stesso tempo, titoli fortemente shortati come Wayfair, Beyond Meat e quelli che sono diventati pubblici tramite una fusione di assegni in bianco hanno visto rialzi a due cifre.

L’indice di Goldman Sachs delle azioni più shortate è in rialzo da 9 giorni consecutivi, la serie di guadagni più lunga mai registrata.

Retail trader vs hedge funds

Non è chiaro dove inizi l’acquisto dei retail trader e finisca lo short covering degli hedge fund, ma è probabile che l’inizio di agosto vedrà un altro round di perdite dei grandi gestori di denaro. Più della metà delle azioni di Bed Bath & Beyond disponibili per il trading sono attualmente vendute allo scoperto, secondo i dati della società di analisi S3 Partners. Gli short interest di AMC Entertainment, GameStop e Wayfair si attestano ciascuno intorno al 20%.

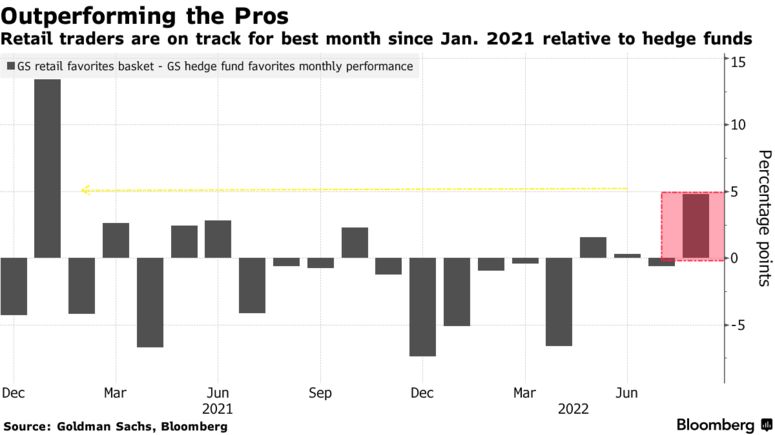

Il paniere dei titoli preferiti dai retail trader è sulla buona strada per il mese migliore da gennaio 2021 rispetto alle aziende favorite dagli hedge fund. Il paniere al dettaglio contiene nomi tra cui Delta Airlines, che ha appena registrato la serie più lunga di guadagni settimanali dal 2020.

I flussi degli investitori al dettaglio sono stati il principale motore del rimbalzo delle azioni negli ultimi giorni. Gli acquisti aggregati dei retail sono stati costantemente al di sopra della media da inizio anno (media di $ 1,36 miliardi negli ultimi cinque giorni).

La forte partecipazione al dettaglio non è necessariamente una buona notizia. I forti afflussi provengono da trader al dettaglio di slancio piuttosto che da investitori istituzionali. È probabile che i primi cercheranno di recuperare le perdite da inizio anno aumentando la loro esposizione al rischio in modo aggressivo (attualmente, il loro drawdown è del -23%).

Naturalmente, fintanto che lo slancio generale va avanti grazie agli short squeeze, acquisti ciechi di CTA e buyback di azioni, gli acquisti al dettaglio continueranno.

La stagione degli utili relativamente forte e la performance positiva del mercato azionario hanno attirato l’attenzione su singoli nomi piuttosto che sugli ETF azionari generici. Vanda sospetta che gli investitori al dettaglio continueranno ad acquistare principalmente singoli titoli nelle prossime settimane, fintanto che il rally durerà. Tuttavia, secondo Vanda, è probabile che la ripresa del sentiment di rischio sia fragile e che gli investitori al dettaglio torneranno a vendere se l’S&P 500 dovesse nuovamente testare i minimi.

Quanto durerà la frenesia per le meme stock?

Oltre che gli hedge fund, i retail trader stanno sfidando la Fed. Finora, le scommesse stanno andando bene ma la situazione si potrebbe ribaltare velocemente. Il rally delle meme stock dimostra che le aspettative di inasprimento si sono notevolmente allentate. Ciò non va a favore della Fed, che ha bisogno di condizioni finanziarie più rigide per raggiungere il suo obiettivo.

Il ritorno della frenesia speculativa dimostra che la Fed ha ancora molto da fare in termini di inasprimento monetario. Tuttavia, sappiamo che gli investitori al dettaglio non si scoraggiano facilmente. I retail trader hanno continuato ad acquistare durante il sell off di quest’anno e, recentemente, si sono accumulati in titoli tecnologici dopo l’idea di un pivot della Fed.

ARTICOLI CORRELATI:

Le meme stock ritornano in voga: siamo prossimi al gamma squeeze?

Baby Doge Coin: il fenomeno delle memecoin continua