Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

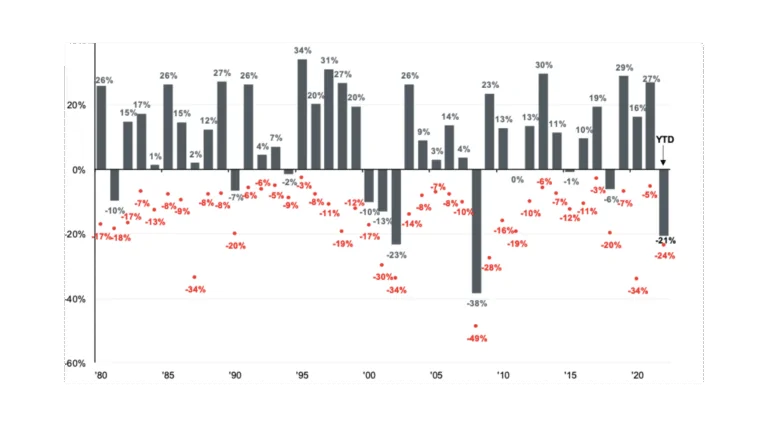

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Una pausa dei rialzi dei tassi è possibile grazie alla stretta creditizia

Le banche centrali sembrano vicine a una pausa dei rialzi dei tassi di interesse. Questa settimana la Reserve Bank of Australia ha deciso di fermare il suo ciclo di inasprimento iniziato quasi un anno fa. Altre banche centrali potrebbero seguire il suo esempio.

Powell stesso ha dichiarato che il FOMC ha preso in considerazione una pausa dei rialzi dei tassi alla riunione di marzo. Alla domanda sull’inasprimento delle condizioni del credito ha risposto che i funzionari della Fed devono essere vigili andando avanti. Questa potrebbe essere una prova che i politici si aspettano che condizioni di credito più rigide possano sostituire lo strumento che hanno utilizzato nell’ultimo anno per combattere l’inflazione.

Mentre il sistema bancario globale rimane inondato di liquidità, con le banche centrali che hanno già fatto il possibile per mantenere i rubinetti completamente aperti, le preoccupazioni per i depositi bancari e una riluttanza ad assumersi debiti costituiscono gli ingredienti perfetti di una stretta creditizia che potrebbe sostituire gli aumenti dei tassi.

Le condizioni del credito sono già più restrittive

Il riepilogo di fine 2022 ha mostrato che gli istituti di credito del Regno Unito sono i più cauti dalla crisi finanziaria globale. La prossima settimana avremo il sondaggio sulle condizioni del credito della Bank of England e un mese dopo la sua revisione trimestrale della politica monetaria. Il prossimo Fed Senior Loan Officer Survey non è previsto fino all’8 maggio, quasi una settimana dopo la riunione del FOMC.

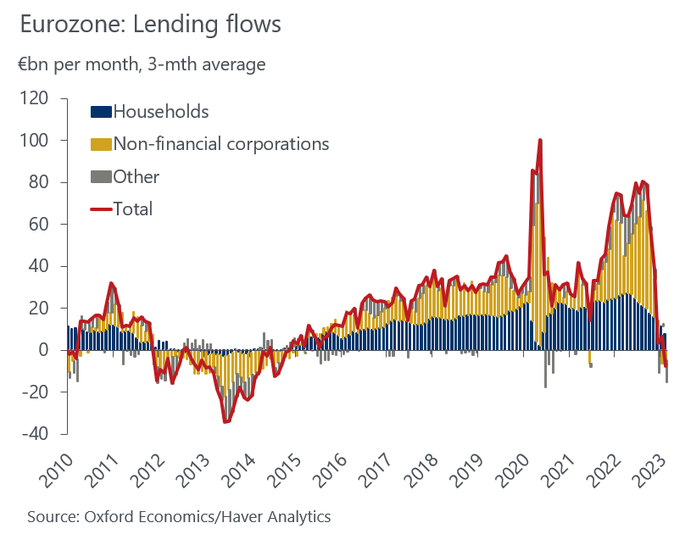

Europa

L’indagine trimestrale sui prestiti bancari della Banca centrale europea è prevista per la fine di aprile, con sufficiente anticipo rispetto alla riunione del 4 maggio. Il rapporto di gennaio ha mostrato che la crescita dei prestiti in euro è diventata negativa in alcuni paesi. L’ultima volta che il flusso di credito è diminuito così drasticamente è stata durante la crisi dell’euro un decennio fa.

I prestiti complessivi nell’area dell’euro sono scesi al 4,3% a febbraio dal 4,7% del mese precedente. La crescita dei prestiti alle imprese si è quasi dimezzata nell’ultimo trimestre da oltre l’8%. Sta per diventare negativa in Italia. Si noti che questa era la situazione prima che si sviluppasse la recente crisi bancaria.

La BCE ha avvertito dei rischi immobiliari nel suo bollettino macroprudenziale. Forse è qualcosa di cui avrebbe dovuto essere più consapevole poiché il valore patrimoniale netto dei fondi di investimento immobiliari commerciali è triplicato nell’ultimo decennio a oltre 1 trilione di euro.

La maggior parte del debito societario immobiliare investment grade viene scambiato a livelli di rendimento elevati. La cedola media è di poco inferiore all’1,6% sul debito immobiliare denominato in euro. Ma il costo per sostituire il debito equivalente alle attuali condizioni di mercato è di circa il 5%.

Regno Unito

Il Regno Unito soffre di una situazione simile all’Europa. Secondo gli analisti di Deutsche Bank AG, i prestiti totali in percentuale del prodotto interno lordo sono scesi allo 0,5% a febbraio, la lettura più bassa dal 2013. Non è solo nei mutui ipotecari alle famiglie che si fa sentire la stretta dei tassi più alti. C’è un chiaro rallentamento dell’indebitamento complessivo. Per il secondo mese consecutivo, le imprese hanno continuato a rimborsare i prestiti. Bloomberg Economics stima che il recente aumento degli spread creditizi sia equivalente a poco più di un aumento di 25 punti base, e quindi si aspetta che la BOE mantenga invariati i tassi a maggio.

Stati Uniti

La Fed si aspetta tassi superiori al 5% alla fine di quest’anno, come è emerso dalle previsioni del FOMC aggiornate alla riunione del 21-22 marzo. Diversi funzionari della Fed hanno dato seguito a quel messaggio. Il governatore della Fed di Cleveland Loretta Mester ha affermato che i tassi probabilmente aumenteranno ancora e, una volta raggiunto il picco, rimarranno a quel livello per un po’ di tempo. James Bullard della Fed di St. Louis ha dichiarato che i funzionari dovranno continuare ad essere aggressivi perché l’inflazione è vischiosa.

Nonostante ciò, non solo il mercato si aspetta una pausa dei rialzi dei tassi ma anche che la Fed inizi con i tagli a partire dalla seconda metà dell’anno. I futures sui fed funds scontano attualmente un tasso del 4,13% entro la fine dell’anno, un intero punto percentuale al di sotto di quello che la Fed si aspetta. La curva dei rendimenti è la più invertita degli ultimi 40 anni, un classico segno che il mercato obbligazionario si aspetta una recessione.

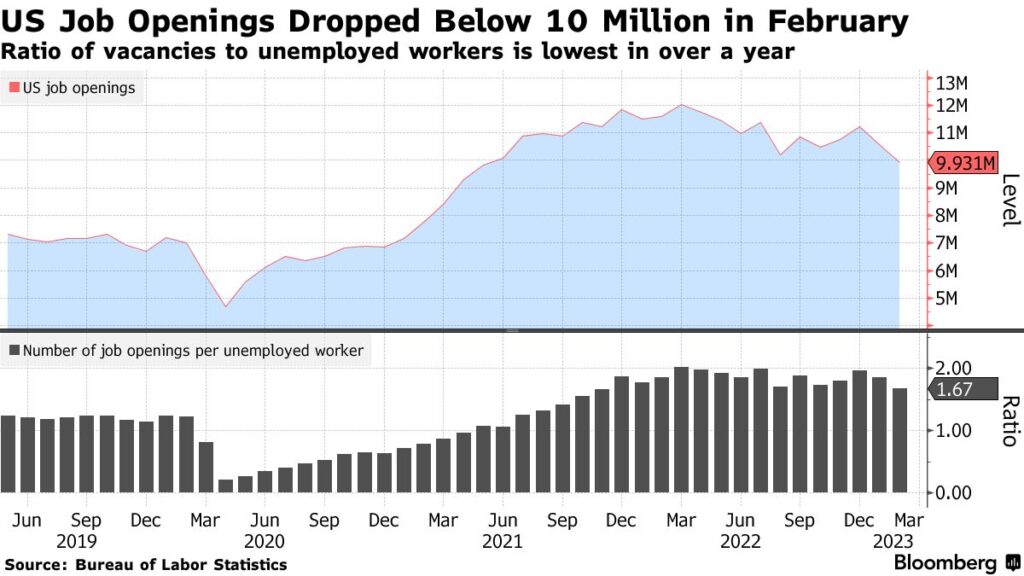

Il report JOLTS ha mostrato che il mercato del lavoro si sta normalizzando. I posti vacanti sono scesi a febbraio al minimo da maggio 2021, attestandosi a 9,9 milioni. L’anno scorso c’erano più di due posti vacanti per ogni disoccupato. Quel numero è ora sceso a 1,67 posti vacanti per persona in cerca di lavoro.

I dati di questa settimana hanno mostrato che l’indice dei prezzi pagati del sondaggio PMI dei servizi dell’ISM continua a scendere precipitosamente. Inoltre, le richieste iniziali per i sussidi di disoccupazione sono salite al massimo dal 2021.

ARTICOLI CORRELATI:

Banche centrali: come stanno influenzando i mercati finanziari?

Wall Street si aspetta che la Fed tagli i tassi quest’anno

La Fed non può domare l’inflazione senza causare una recessione, afferma uno studio