L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Wall Street si aspetta che la Fed tagli i tassi quest’anno

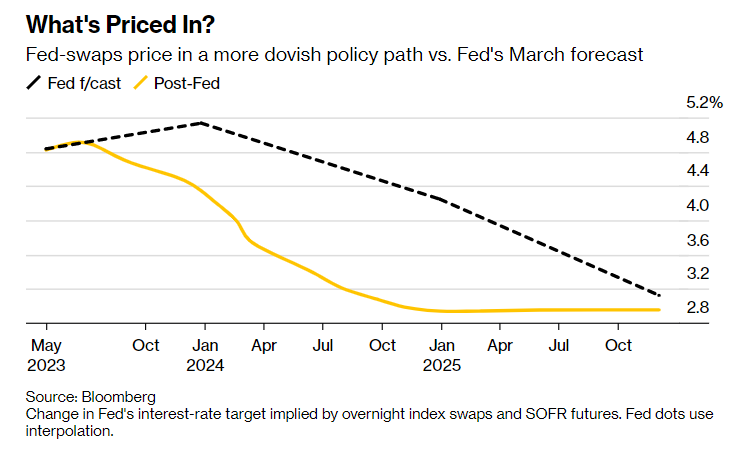

I trader di obbligazioni stanno valutando quanto le turbolenze nel sistema bancario possano inasprire le condizioni del credito e danneggiare l’economia statunitense. Wall Street pensa che l’impatto sarà significativo e si aspetta che la Fed tagli i tassi d’interesse invertendo la sua rotta.

I Treasury a più breve scadenza hanno esteso il loro calo dopo il crollo del giorno della Fed. Le mosse sono arrivate dopo che la banca centrale degli Stati Uniti ha temperato il suo linguaggio su quanto ulteriore inasprimento potrebbe portare avanti. Il rendimento dei Treasury a tre anni è di circa 35 punti base al di sotto del livello del giorno prima della decisione. I tassi swap legati alle date delle riunioni del FOMC mostrano un tasso di riferimento di circa tre quarti di punto al di sotto del livello attuale alla fine del 2023. Tutto ciò è in contrasto con la visione della Fed, che insiste sul fatto che non ci sarà nessun taglio dei tassi quest’anno.

Wall Street vs Fed

Adesso Wall Street vede la Fed procedere al massimo con un altro rialzo di un quarto di punto a maggio, prima di orientarsi verso tagli dei tassi. Ciò rappresenta una drammatica inversione di tendenza rispetto a poche settimane fa.

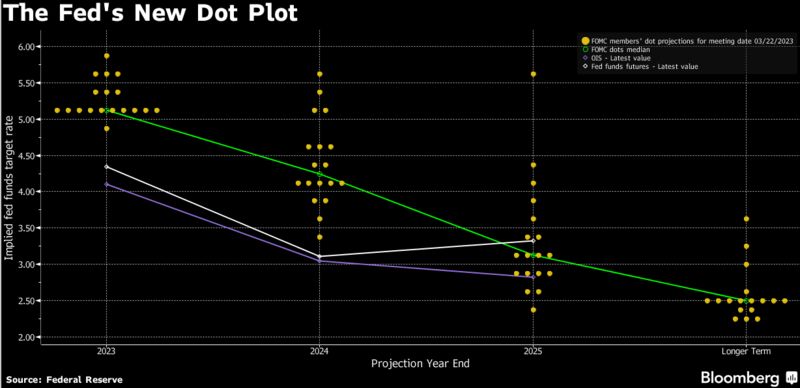

Da parte sua, la Fed ha ampiamente mantenuto le sue previsioni economiche, con il cosiddetto dot plot che continua a indicare un picco intorno al 5,1% per il 2023. Tuttavia, anche la mancanza di cambiamento della visione dei politici indica la difficoltà di fare qualsiasi tipo di previsione nella situazione attuale.

L’attenzione è sui rischi del settore bancario

Powell ha riconosciuto che il recente stress bancario potrebbe tradursi in condizioni di credito più restrittive per le famiglie e le imprese e pesare sull’attività economica. Allo stesso tempo, l’inasprimento del credito può in qualche modo sostituire gli aumenti dei tassi d’interesse della Fed.

L’impatto sui prestiti effettivi e sull’erogazione di credito dell’attuale sconvolgimento bancario non è ancora chiaro. Ma dato il rischio disinflazionistico posto in caso di significativa contrazione del credito, è probabile che il risultato sia un fattore determinante per il modo in cui la Fed procederà nella sua lotta contro l’inflazione. La contrazione del credito va anche combinata con l’impatto ritardato di 475 punti base di inasprimento dell’ultimo anno.

La Fed, in quanto istituzione responsabile della stabilità finanziaria, ovviamente ha dichiarato che il sistema bancario è sano e resiliente. Ma il fatto che debba menzionarlo in modo così evidente nella sua dichiarazione di politica monetaria sottolinea i rischi che lo circondano.

Dalla dipendenza dai dati alla dipendenza dalle banche

Ci vorrà del tempo per valutare l’entità di qualsiasi stretta creditizia che potrebbe danneggiare l’economia. Nel mentre, il mercato obbligazionario potrebbe scegliere di guardare scetticamente i rapporti a cui dà normalmente il peso maggiore. Con i rischi incombenti, le prove di un mercato del lavoro ancora teso e un’inflazione elevata potrebbero essere viste come indicatori che guardano al passato. E i numeri che in genere alimentano rendimenti più elevati potrebbero ricevere una risposta più attenuata.

L’importanza delle condizioni finanziarie è stata evidente nella reazione del mercato ai commenti di Powell, con i prezzi delle obbligazioni che sembrano essere particolarmente sensibili ai riferimenti del presidente della Fed a un credito più stretto e al suo legame con i tassi ufficiali.

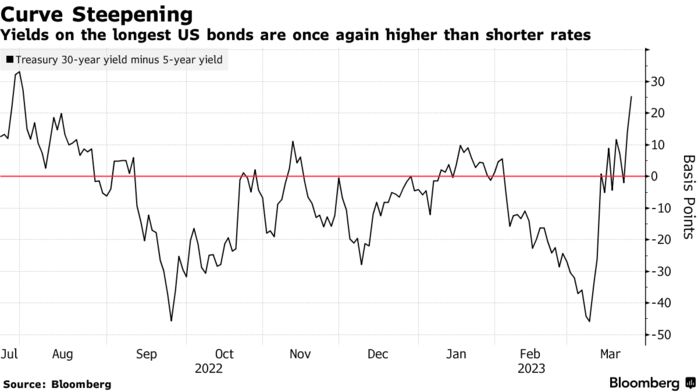

Il nuovo calo dei rendimenti a breve termine ha anche innescato un irripidimento della curva dei rendimenti, il tipo di reazione che tende a prendere slancio mentre la Fed si prepara a mettere in pausa un ciclo di rialzi e iniziare con i tagli dei tassi. Lo spread tra il rendimento a 30 anni e quello a 5 anni è passato in territorio positivo, mentre l’inversione della curva 2s10s è diventata meno profonda.

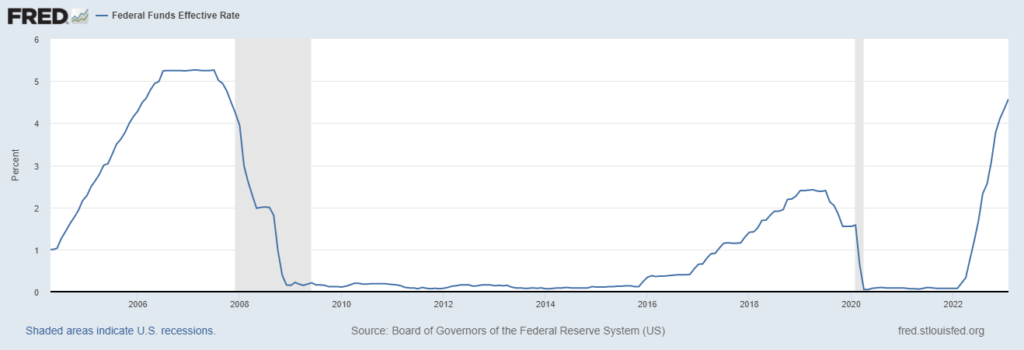

Naturalmente, anticipare un pivot della Fed è stata un’operazione che ha scottato i trader di obbligazioni in più di un’occasione da giugno. Già quest’anno, il mercato obbligazionario ha registrato un rialzo all’inizio di gennaio sui timori di recessione, per poi invertirsi quando i dati macro hanno sorpreso al rialzo a febbraio. Questo spostamento, insieme al commento falco di Powell, ha visto i trader inviare il rendimento a due anni a un picco del 5,08% all’inizio di questo mese, una mossa che da allora si è bruscamente invertita.

Il tempo dirà se il mercato sta superando se stesso. Chi sta scommettendo sui tagli dei tassi quest’anno sarà vendicato se un credito più stretto aumenterà le probabilità di una recessione.

I tagli dei tassi non dovrebbero essere lontani

La curva preferita di Powell sta confermando una recessione. Il tasso previsto dei T-bills a tre mesi tra 18 mesi è sceso a 134 punti base al di sotto del tasso attuale. Questo livello è al di sotto del precedente record raggiunto nel gennaio 2001, circa due mesi prima che l’economia statunitense cadesse in recessione.

C’è un’ampia letteratura da parte del personale della Federal Reserve che dice di guardare attentamente alla parte “breve” della curva dei rendimenti. L’anno scorso, lo stesso Powell ha detto che se questo spread è invertito significa che l’economia è debole e la Fed taglierà i tassi.

ARTICOLI CORRELATI:

Riunione Fed: aumento dei tassi di 25 punti base, priorità all’inflazione

Silicon Valley Bank: come è avvenuto il fallimento e dove potrebbe portare?

Mercato crypto nel caos: Silvergate Bank chiude le operazioni