Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

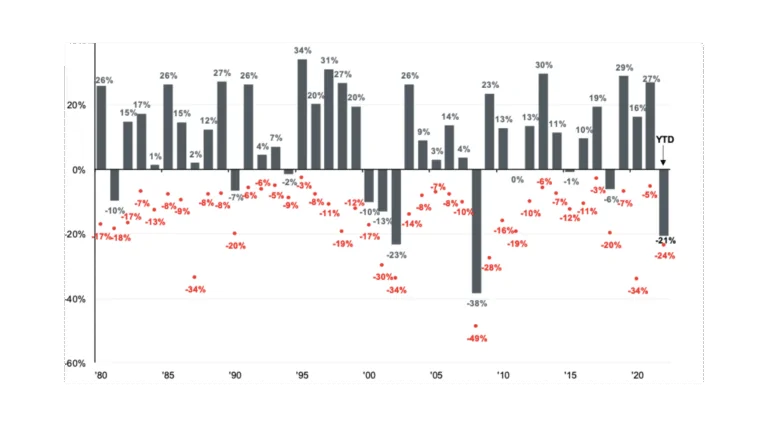

Investire meglio del 99%: la mappa mentale che ti manca

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Non tutti i Treasuries statunitensi sono sicuri

I Treasuries statunitensi sono visti a livello globale come il bene rifugio per eccellenza. Eppure non tutti i Treasuries sono così sicuri. Sono le scadenze brevi che meglio si adattano a questa definizione, secondo un documento della Federal Reserve Bank di Dallas. I buoni del Tesoro a lungo termine possono non avere alcun rischio di insolvenza, ma presentano un rischio di liquidità e un rischio di tasso di interesse. Quando si vende l’obbligazione prima della scadenza, il prezzo di vendita a volte può essere incerto, specialmente in periodi di stress di mercato.

Questi rischi sono stati sottolineati a marzo durante la crisi bancaria regionale degli Stati Uniti, quando le perdite sui buoni del Tesoro a lungo termine e altri titoli di debito sono diventate forze chiave alla base del fallimento di diversi istituti di credito.

Durante le crisi, gli investitori apprezzano la sicurezza e la liquidità e si riversano sui buoni del Tesoro a breve termine. J. Scott Davis, autore del documento della Fed di Dallas, ha illustrato come in due recenti crisi finanziarie, dal 2007 al 2009 e la crisi del Covid nel 2020, gli afflussi verso il debito statunitense a lungo termine sono diminuiti mentre quelli verso il debito a breve termine sono aumentati. A sostenere le attività statunitensi durante questi periodi turbolenti è il fatto che il dollaro è la valuta di riserva mondiale.

Gli Stati Uniti sono debitori netti

Gli Stati Uniti hanno un grande debito estero. Tendono a detenere attività rischiose (principalmente azioni) che finanziano vendendo titoli di debito sicuri al resto del mondo.

In tempi normali, questo porta ad un privilegio esorbitante poiché la nazione guadagna un rendimento maggiore sulle sue attività esterne rispetto a quello che paga sulle passività esterne. Ma in una crisi, questa situazione porta ad un dovere altrettanto esorbitante. Detenendo attività rischiose finanziate con debito sicuro, quando il valore di tali attività scende si verifica un trasferimento di ricchezza dagli Stati Uniti al resto del mondo. Tutto ciò porta ad un aumento del saldo delle partite correnti. Le famiglie statunitensi, di fronte a un calo della ricchezza rispetto al resto del mondo, aumentano i propri risparmi.

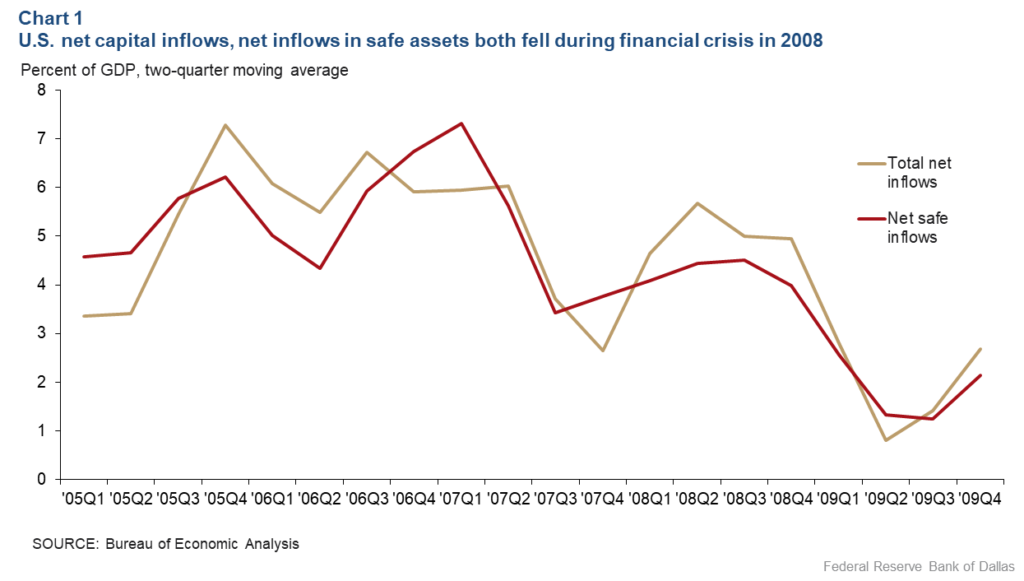

Gli afflussi netti totali e gli afflussi netti in attività sicure statunitensi sono diminuiti drasticamente durante la crisi finanziaria del 2007-2009. Gli afflussi netti sono gli afflussi (acquisti esteri di attività statunitensi) meno i deflussi (acquisti statunitensi di attività estere). I flussi in attività sicure sono i flussi in obbligazioni e debito, mentre i flussi totali includono attività sicure e attività rischiose.

Gli afflussi netti totali negli Stati Uniti sono passati da circa il 6% del PIL nel 2006 a circa il 3% nel 2009, una considerevole inversione delle partite correnti. Il calo degli afflussi netti in attività sicure è stato ancora maggiore: i flussi netti in attività sicure sono scesi dal 7% del PIL alla vigilia della crisi finanziaria globale al 2%.

Non tutti i Treasuries sono ugualmente sicuri

Sia i Treasuries a lungo termine che quelli a breve termine sono ampiamente considerati attività sicure e non presentano alcun rischio di insolvenza. E’ comune nella letteratura finanziaria discutere di come questi asset sicuri forniscano ai loro detentori un vantaggio in termini di sicurezza. Tale vantaggio porta a una domanda più elevata e, quindi, a un prezzo più elevato e a un rendimento inferiore. Lo spread negativo tra il rendimento delle attività sicure statunitensi e le attività comparabili di altre economie sviluppate viene definito “rendimento di convenienza“.

Ma non tutti i Treasuries sono ugualmente sicuri. I buoni del Tesoro a lungo termine possono non avere alcun rischio di insolvenza, ma hanno il rischio di liquidità e il rischio di tasso di interesse. Quando si vende l’obbligazione prima della scadenza, il prezzo di vendita è talvolta incerto, specialmente in periodi di stress.

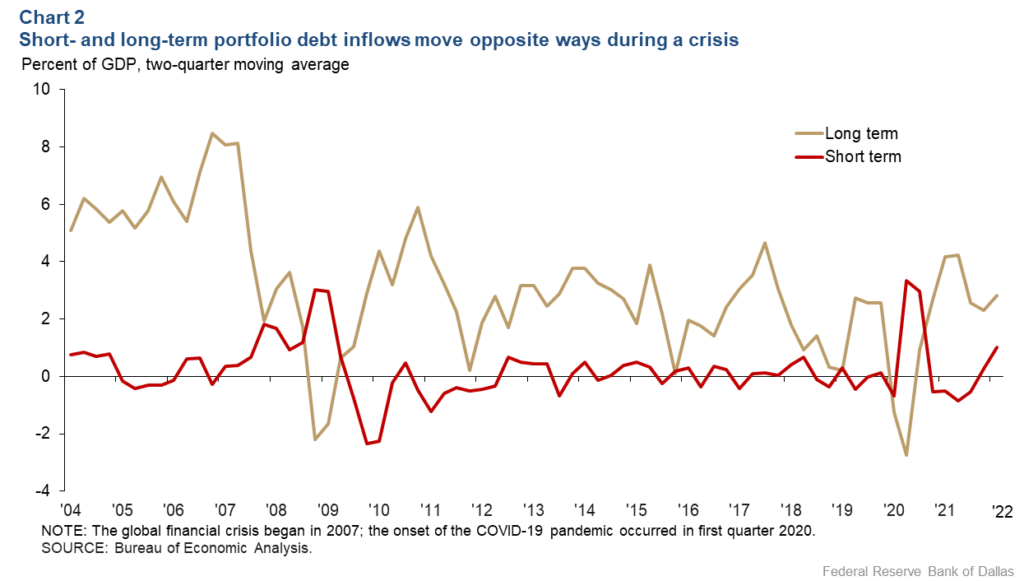

Anche i buoni del Tesoro a breve termine sono privi di rischio di insolvenza ma comportano un rischio di liquidità e di tasso di interesse ridotto rispetto a quelli a lungo termine. In una crisi, gli investitori si riversano sui buoni del Tesoro sicuri a breve termine. Questo è ciò che vediamo nel grafico seguente, che traccia gli afflussi stranieri verso i Treasuries a breve e lungo termine negli ultimi due decenni.

Gli afflussi verso il debito statunitense durante le crisi

Nelle due grandi crisi del periodo campione, la crisi finanziaria globale del 2007-2009 e la pandemia all’inizio del 2020, gli afflussi verso il debito statunitense a lungo termine sono diminuiti ma sono aumentati gli afflussi verso il debito a breve termine.

Un calo degli afflussi verso il debito a lungo termine durante una crisi non è sorprendente. Il ridimensionamento degli afflussi e dei deflussi lordi di capitale durante una crisi è ben documentato. Nella crisi del 2007-2009, l’aumento degli afflussi verso il debito statunitense a breve termine è iniziato nel 2007 e ha subito un’accelerazione alla fine del 2008. Durante la crisi del Covid, questo aumento si è verificato molto più improvvisamente all’inizio del 2020.

ARTICOLI CORRELATI:

L’aumento dei rendimenti dei Treasury: cosa c’è dietro?

Come valutare lo stress del mercato delle obbligazioni societarie