L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Come valutare lo stress del mercato delle obbligazioni societarie

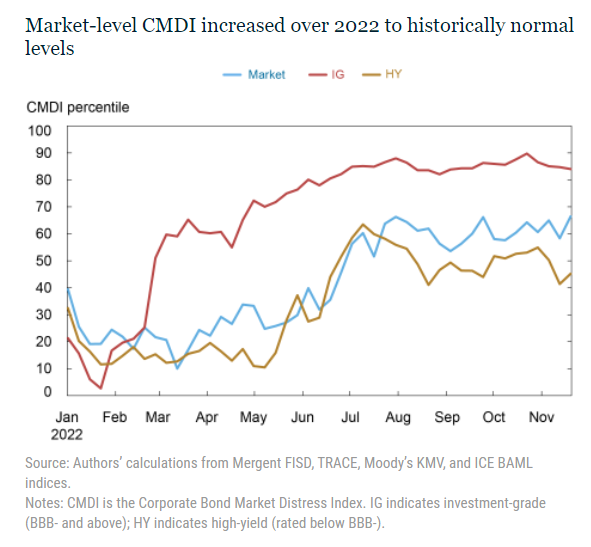

I cambiamenti del contesto geopolitico e l’inasprimento della politica monetaria globale hanno determinato un certo deterioramento del funzionamento del mercato delle obbligazioni societarie nel 2022. Tuttavia, lo stress rimane vicino ai livelli storici, con maggiori segnali di potenziale stress per il mercato delle obbligazioni societarie di qualità superiore.

La Fed ha aumentato i tassi di riferimento di 4,25 punti percentuali da marzo di quest’anno. Andando avanti, sarà importante monitorare quanto velocemente gli indici delle obbligazioni societarie investment grade (IG) e high yield (HY) inizieranno a normalizzarsi. Storicamente, l’indice IG si è normalizzato più rapidamente in seguito a eventi di stress e al picco dei cicli di inasprimento della politica monetaria rispetto all’indice HY.

Il Corporate Bond Market Distress Index

Per esaminare l’evoluzione dello stress del mercato delle obbligazioni societarie mentre la Fed continua con gli aumenti dei tassi d’interesse, prendiamo come riferimento il Corporate Bond Market Distress Index (CMDI), una misura unificata che quantifica le dislocazioni congiunte nei mercati primari e secondari delle obbligazioni societarie.

I mercati finanziari si sono mossi in risposta all’aumento dei tassi di interesse e il rapporto sulla stabilità finanziaria di novembre 2022 della Federal Reserve ha notato condizioni di mercato tese. Da quando il FOMC ha iniziato ad aumentare l’intervallo obiettivo per il tasso di riferimento, il CMDI è passato da 0,13 a 0,27. Ciò rappresenta un passaggio dal 13° percentile ad un livello leggermente al di sopra della mediana storica. In particolare, l’indice high yield rimane appena al di sotto della mediana storica, mentre l’indice investment grade è nel quintile superiore, indicando tensioni nel funzionamento del mercato.

Gli aumenti del CMDI sono coerenti con le tensioni di liquidità in altri mercati del debito in cui l’incertezza politica per i titoli sensibili ai tassi di interesse è associata a una liquidità ridotta. L’accresciuta incertezza sui tassi ufficiali rende rischiosa l’intermediazione nei mercati dei titoli di debito, in quanto le posizioni detenute anche per un breve periodo di tempo possono fluttuare notevolmente di valore.

Un cambiamento nelle prospettive per l’economia può abbassare i prezzi delle obbligazioni con l’aumentare delle probabilità di insolvenza. Ma lo stress del mercato delle obbligazioni societarie può aumentare o diminuire, poiché altre parti dell’indice CMDI cambiano, come gli spread bid-ask, gli spread aggiustati per il default e le condizioni per le obbligazioni che non vengono scambiate. Pertanto, i cambiamenti nel CMDI non prevedono necessariamente i futuri prezzi delle obbligazioni. Piuttosto, l’indice è importante per comprendere il funzionamento dei mercati dei capitali che forniscono debito per finanziare l’economia reale.

L’emissione sul mercato primario

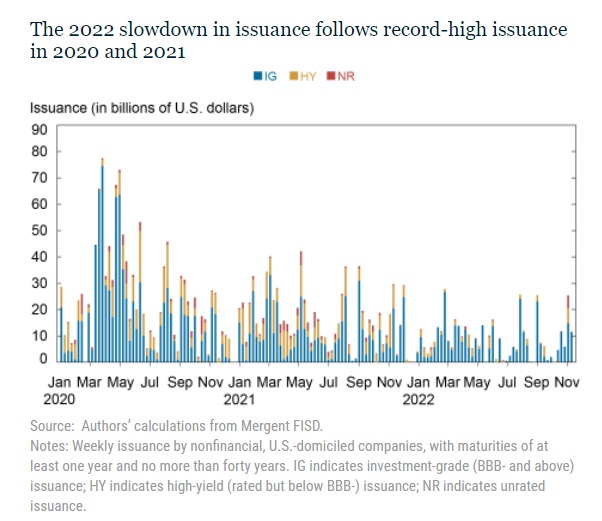

A differenza di altre misure di funzionamento del mercato, il CMDI caratterizza congiuntamente la facilità di accesso all’emissione sul mercato primario del credito e la facilità con cui tale emissione può essere rinegoziata nei mercati secondari. In particolare, il CMDI include misure del volume di emissione, rispetto sia ai volumi di emissione “normali” per la settimana dell’anno sia all’importo previsto del debito che verrà rinnovato nel prossimo futuro.

Come possiamo vedere nel grafico sottostante, le misure di emissione sono state particolarmente tese nel mercato IG a causa delle emissioni record nel 2020 e nel 2021, che hanno anche ridotto l’ammontare del debito in essere che sarebbe maturato l’anno dopo. In altre parole, l’attuale rallentamento delle emissioni sembra essere il risultato dell’esuberanza del mercato nei due anni precedenti piuttosto che un crollo dell’accesso al mercato primario per i mutuatari di alta qualità.

Il CMDI durante il ciclo di inasprimento del 2015

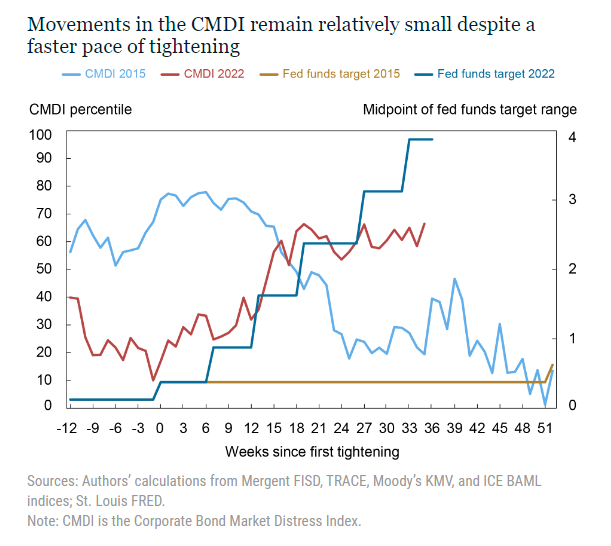

Nel corso di quest’anno, il FOMC ha inasprito la politica monetaria a un ritmo storicamente rapido. È quindi istruttivo confrontare l’evoluzione del CMDI durante l’attuale ciclo di inasprimento con il ciclo precedente iniziato nel dicembre del 2015.

Il grafico seguente mostra che, nonostante il ritmo straordinario dell’inasprimento della politica monetaria nel 2022, gli aumenti del CMDI nel corso dell’anno rimangono relativamente piccoli. Infatti, l’indice rimane al di sotto del suo punto di partenza all’inizio del ciclo del 2015. Inoltre, il CMDI è rimasto pressoché costante e rimane al di sotto del 65° percentile storico.

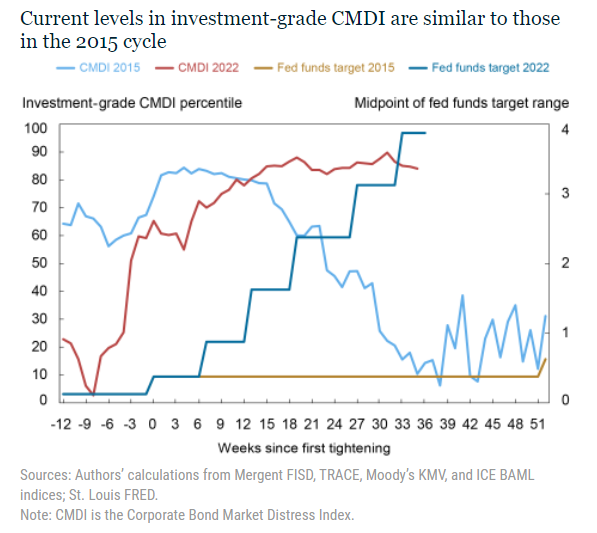

Passando all’evoluzione dell’IG CMDI intorno all’inasprimento della politica monetaria, il grafico successivo mostra che gli aumenti dell’indice investment grade dall’inizio dell’attuale ciclo di inasprimento sono stati relativamente modesti. Tuttavia, l’indice si è deteriorato rapidamente all’inizio del 2022, passando dal 5° allo storico 65° percentile nell’arco di otto settimane, riflettendo probabilmente l’elevata incertezza geopolitica derivante dall’invasione russa dell’Ucraina.

Tale deterioramento è stato guidato da metriche di mercato sia primarie che secondarie. Nel complesso, l’IG CMDI ha recentemente registrato un trend laterale, con il picco del 2022 vicino a quello osservato nel ciclo di inasprimento del 2015.