L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

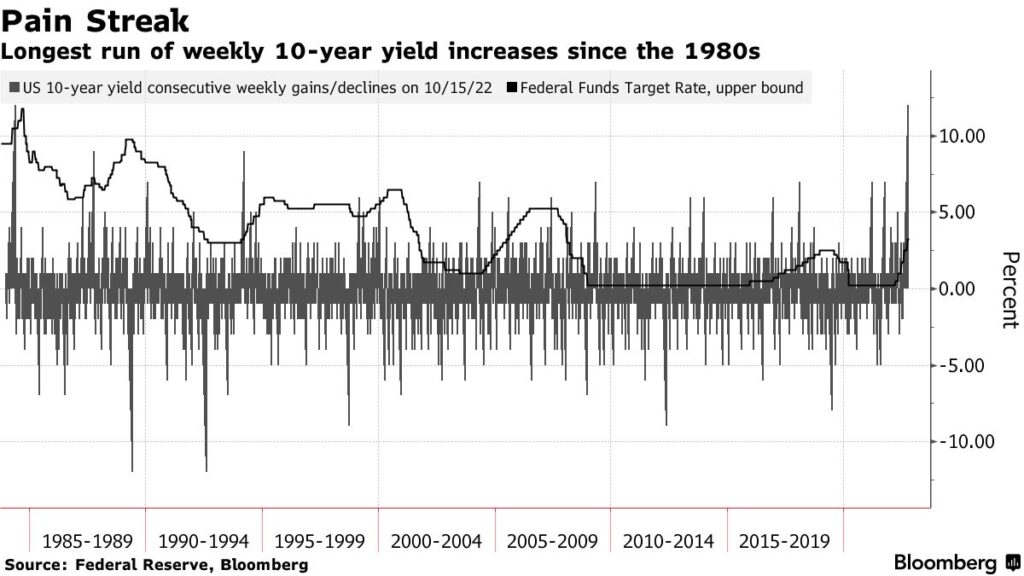

Il crollo più lungo dei Treasury dal 1984 si intensifica con il mercato che sconta un picco dei tassi della Fed del 5% il prossimo anno

I Treasury statunitensi stanno affrontando il crollo più lungo dal 1984, poiché i funzionari della Fed continuano a segnalare la loro determinazione ad aumentare i tassi fino a quando non saranno sicuri che l’inflazione sarà sotto controllo. L’ultimo stimolo per il sell off è arrivato quando il mercato ha iniziato a scontare un picco più alto dei tassi d’interesse nella prima metà del 2023.

Il rendimento delle obbligazioni a 10 anni è balzato di 23 punti base questa settimana al 4,25% e si sta dirigendo verso il dodicesimo aumento settimanale consecutivo. Questa serie di guadagni corrisponde alla durata dell’episodio del 1984. In quel periodo, l’allora presidente della Federal Reserve Paul Volcker stava effettuando un serie di rapidi rialzi dei tassi di interesse.

L’inasprimento monetario delle banche centrali

Obbligazioni e azioni sono diminuite drasticamente quest’anno poiché le banche centrali si sono affrettate ad aumentare i tassi di interesse per domare l’aumento dell’inflazione. Ciò ha fatto salire i rendimenti e la volatilità, spingendo gli investitori ad accumularsi nel dollaro come rifugio principale.

La rapida inversione collettiva delle banche centrali dallo stimolo pandemico sta mettendo a dura prova i governi e le economie di tutto il mondo. L’indice Bloomberg Aggregate Bond è crollato del 25% dal picco raggiunto a gennaio 2021. Il primo mercato ribassista globale delle obbligazioni in almeno una generazione non mostra segni di miglioramento e il crollo più lungo dei Treasury dal 1984 si sta intensificando.

Venerdì il rendimento del debito australiano a tre anni è salito di 15 punti base al 3,78%, il massimo degli ultimi 10 anni, e la Bank of Japan è stata costretta a intervenire per il secondo giorno consecutivo con acquisti non programmati per cercare di mantenere il rendimento a 10 anni sotto il limite massimo dello 0,25%.

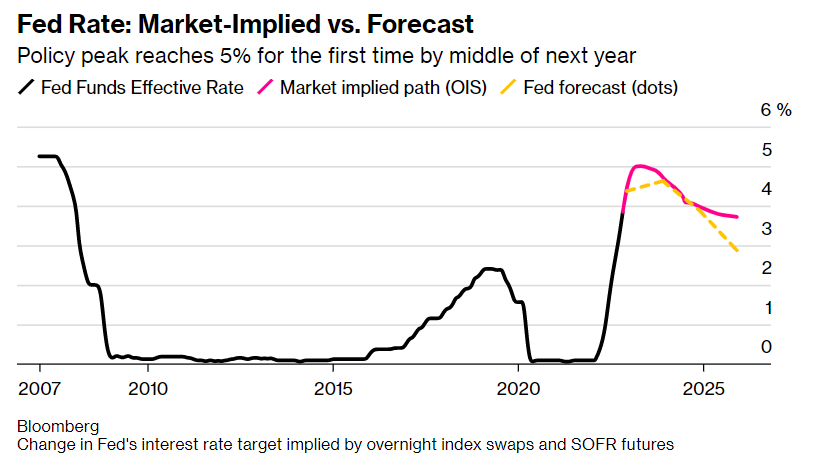

Il picco dei tassi della Fed

Il mercato delle scommesse sul tasso ufficiale della Federal Reserve ha raggiunto un picco del 5%, il più alto mai raggiunto, per la prima metà del 2023. Il tasso ufficiale è stato portato l’ultima volta a quel livello nel 2006.

I tassi sui contratti swap su indici overnight di marzo e maggio 2023 si sono mantenuti al di sopra del 5% alla fine degli orari di negoziazione di New York, vicino ai massimi di sessione rispettivamente del 5,02% e del 5,03%. Erano al di sotto del 4,70% prima che il rapporto del BLS mostrasse che i prezzi al consumo negli Stati Uniti sono aumentati più del previsto a settembre.

Secondo l’ex segretario al Tesoro degli Stati Uniti Lawrence Summers, questa è una sorta di pietra miliare ed è probabile che il tasso terminale implicito nelle scommesse del mercato non aumenti più. “La salita di 400 punti base in 18 mesi è sicuramente la maggior parte dell’aumento che vedremo in questo ciclo”, ha detto Summers.

L’aumento delle aspettative del picco dei tassi ufficiali è stato accompagnato dall’aumento dei rendimenti dei Treasury su tutta la curva.

La Fed ha alzato il tasso di riferimento cinque volte da marzo, portandolo a un intervallo compreso tra il 3% e il 3,25% a settembre, dopo aver abbassato il limite inferiore allo 0% nel 2020 all’inizio della pandemia.

Un quarto aumento consecutivo di tre quarti di punto è stato prezzato nel contratto corrispondente alla prossima riunione del 2 novembre dopo i dati sull’inflazione di settembre. Un’altra mossa di tale entità è quasi completamente scontata per la riunione finale dell’anno a dicembre.

Le dichiarazioni del presidente della Fed di Philadelphia

Gli investitori hanno anche ricevuto nuovi avvertimenti su un inasprimento aggressivo dal presidente della Fed di Philadelphia Patrick Harker, che ha affermato che è probabile che i funzionari aumenteranno i tassi di interesse ben al di sopra del 4% quest’anno e li manterranno a livelli restrittivi per combattere l’inflazione.

“Continueremo ad aumentare le tariffe per un po'”, ha detto Harker giovedì nelle osservazioni preparate per un evento con la Greater Vineland Chamber of Commerce. “Data la deludente mancanza di progressi nella riduzione dell’inflazione, prevedo che porteremo i tassi ben al di sopra del 4% entro la fine dell’anno prima di sospendere gli aumenti il prossimo anno”, ha affermato.

Il membro del consiglio dei governatori della Fed Lisa Cook, in osservazioni separate, ha affermato che un’inflazione elevata probabilmente richiederà il mantenimento della politica restrittiva per un po’ di tempo.

Harker, che quest’anno non vota sulle decisioni di politica monetaria, ha affermato che la Fed baserà le sue decisioni sui dati economici e rimarrà flessibile, inasprendo ulteriormente l’anno prossimo se sarà necessario.

Harker vede il tasso di disoccupazione salire fino al 4,5% l’anno prossimo prima di scendere al 4% nel 2024. Per quanto riguarda l’inflazione, Harker stima che l’indice dei prezzi delle spese per consumi personali, la metrica di inflazione preferita dalla Fed, si attesterà intorno al 6% quest’anno, al 4% l’anno prossimo e al 2,5% nel 2024.

“Quello che dobbiamo davvero vedere è un calo sostenuto di una serie di indicatori di inflazione prima di rinunciare all’inasprimento della politica monetaria”, ha affermato.

ARTICOLI CORRELATI:

I crescenti timori che la politica monetaria della Fed possa causare una recessione

La Fed è disposta a tollerare una recessione

Cosa potrebbe spingere la Fed a rallentare l’aumento dei tassi?