L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

L’inversione della curva dei rendimenti preferita dalla Fed: il segnale di recessione dello spread tra i rendimenti a 10 anni e i 3 mesi

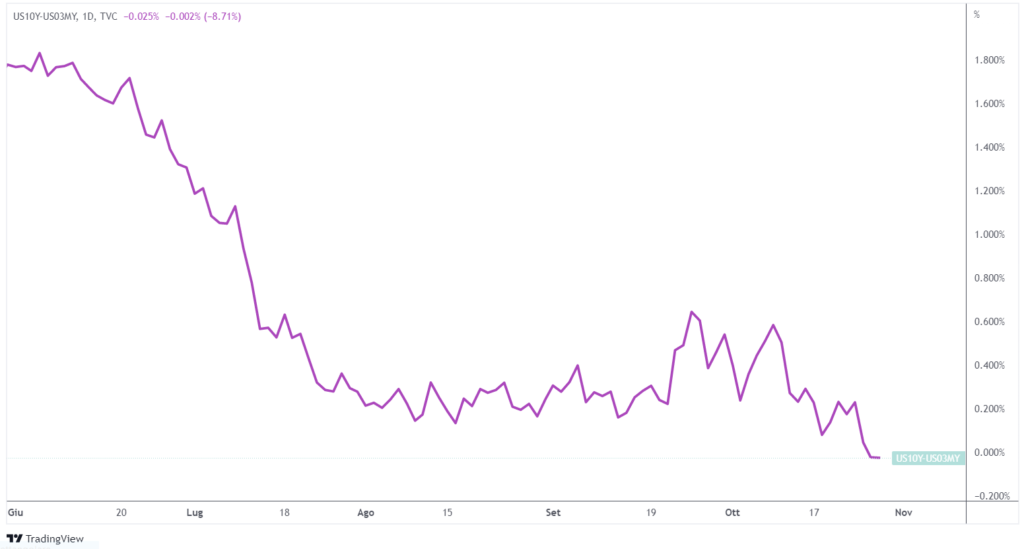

Un classico segnale di rischio recessione è stato lanciato dalla curva dei rendimenti preferita dalla Fed, ovvero il segmento tra le obbligazioni a 10 anni e i T-bills a 3 mesi. L’inversione di questo spread di rendimento è un evento raro che segnala agli investitori che è giunta l’ora di prepararsi alle conseguenze economiche della campagna di aumento dei tassi della Federal Reserve.

I rendimenti a 10 anni sono scesi fino a 0,08 punti percentuali al di sotto dei rendimenti a tre mesi negli scambi statunitensi mercoledì. In genere, le inversioni di questo segmento della curva dei rendimenti si verificano alla fine dei cicli di inasprimento poiché i T-bills a tre mesi tendono a seguire il tasso di riferimento della Fed mentre i rendimenti delle obbligazioni a lunga scadenza riflettono le aspettative di crescita economica e inflazione.

Lo spread tra i 10 anni e i 3 mesi è la parte della curva dei rendimenti preferita dalla Fed; per questo nel mercato obbligazionario c’è la sensazione che presto la banca centrale rallenterà il ritmo degli aumenti dei tassi.

Gli aumenti dei tassi della Fed e il loro effetto sull’economia

E’ previsto un altro aumento di tre quarti di punto percentuale dall’attuale intervallo del 3%-3,25% alla riunione del FOMC della prossima settimana, sulla base dei contratti swap che fanno riferimento alla data dell’evento. I trader sono indecisi tra un aumento di 50 o 75 punti base a dicembre.

Poiché la banca centrale statunitense cerca di utilizzare gli aumenti dei tassi per ridurre l’inflazione, il rischio è che l’attività economica risponda più rapidamente e che la Fed non abbasserà i tassi fino a quando non ci saranno progressi sull’inflazione, che è di per sé un indicatore in ritardo. Sarà difficile per la Fed non restringere eccessivamente.

Martedì i titoli del Tesoro a lungo termine hanno registrato un forte rialzo dopo che gli indicatori dei prezzi delle case e la fiducia dei consumatori sono diminuiti più del previsto. I tassi ipotecari fissi a 30 anni negli Stati Uniti hanno superato il 7% per la prima volta in due decenni. Il rallentamento del mercato immobiliare è un esempio di come gli aumenti dei tassi della Fed stiano attraversando l’economia.

I sondaggi di posizionamento di questa settimana hanno rivelato che gli investitori hanno aggiunto obbligazioni ai loro portafogli per beneficiare del calo dei rendimenti a lungo termine. L’indagine sul portafoglio SMRA ha rivelato un esposizione net long per la prima volta dal 2021, mentre l’indagine sui clienti di JPMorgan è stata la più rialzista degli ultimi due anni.

La curva dei rendimenti preferita dalla Fed

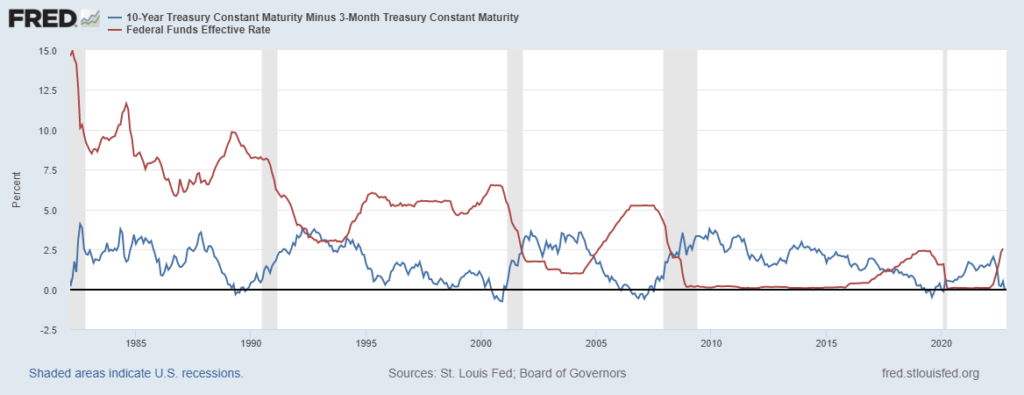

La curva dei rendimenti ha storicamente rispecchiato le prospettive per l’economia secondo il mercato, riflettendo in particolare le aspettative di inflazione e il tipo di politica che adotterà la banca centrale.

Quando gli investitori si aspettano una recessione a seguito di una politica più restrittiva, la curva dei rendimenti si inverte e lancia il segnale di recessione. L’azione (o le aspettative di azione) della Federal Reserve per aumentare il suo tasso di riferimento in risposta all’inflazione elevata generalmente incoraggia i tassi su vari strumenti a breve termine. Tende inoltre a rallentare la crescita, restringendo i tassi a più lungo termine. Il risultato è l’appiattimento della curva e addirittura l’inversione.

Lo spread tra i rendimenti a 10 anni e a 3 mesi si è invertito prima di ciascuna delle ultime sette recessioni statunitensi. La curva si è invertita fino a 0,28 punti percentuali a marzo 2020 ed è diventata profondamente negativa nel 2019, 2007 e 2000. Ciò ha coinciso in maniera abbastanza precisa con il termine dei cicli di inasprimento della Fed.

Le aspettative di inflazione del mercato

I segnali di prezzo basati sul mercato dovrebbero ricevere maggiore attenzione in un momento in cui i dati non stanno ancora fornendo alla Fed gli indicatori giusti per rallentare il ritmo dell’inasprimento.

L’inflazione core continua a essere ben al di sopra dell’obiettivo e, anche se ci sono segnali di rallentamento dell’inflazione nei mesi a venire, la Fed ha bisogno di prove più evidenti. Allo stesso tempo, il mercato del lavoro non sta mostrando prove sufficienti di raffreddamento, con l’occupazione che rimane forte.

Alla fine di settembre, le aspettative di inflazione del mercato date dai tassi di pareggio erano scese a livelli coerenti con gli obiettivi della Fed. Tuttavia, i tassi di pareggio a due anni sono aumentati dello 0,93% questo mese, quelli a cinque anni dello 0,54% e quelli a 10 anni dello 0,43% e si trovano tutti a livelli superiori a quelli visti in qualsiasi momento dopo il 2010.

Il mercato obbligazionario prevede che l’indice dei prezzi al consumo aumenterà in media del 2,65% annuo nei prossimi cinque anni, al di sopra dell’obiettivo della Fed. Le aspettative del mercato si stanno muovendo nella direzione sbagliata.

ARTICOLI CORRELATI:

Come interpretare il segnale di recessione dell’inversione della curva dei rendimenti

La curva dei rendimenti più importante per prevedere le recessioni

Inversione della curva dei rendimenti: siamo vicini a una recessione?