Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Perché non dovresti vendere azioni durante un mercato ribassista?

Il 2022 ha portato un mercato ribassista da cui ancora non possiamo affermare di essere usciti. Con le perdite accumulate da inizio anno, molti investitori si chiedono se valga la pena rimanere investiti in questo periodo di incertezza economica o se sia meglio fuggire. In questo articolo vedremo nove buone ragioni per non vendere azioni durante un mercato ribassista.

Il mercato azionario tende a salire nel lungo termine

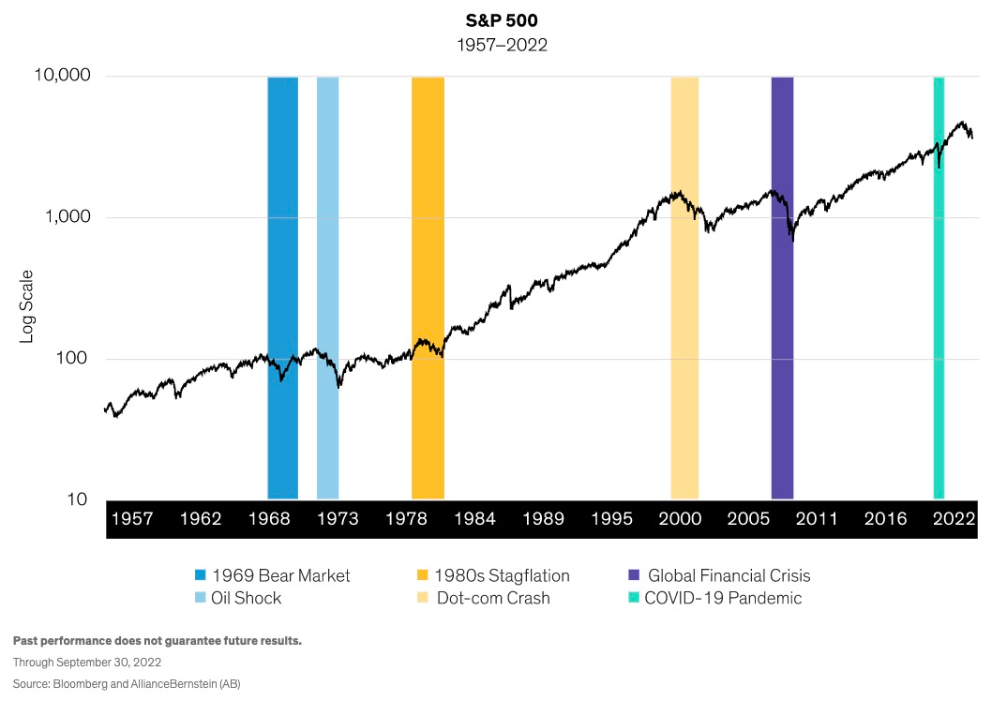

La volatilità del mercato può essere snervante ma storicamente le azioni hanno ripagato gli investitori pazienti sotto forma di apprezzamento del prezzo a lungo termine. Entrare e uscire dal mercato, cercando di cronometrare massimi e minimi, può essere più costoso che rimanere completamente investiti in tempi difficili.

Mentre l’S&P 500, il benchmark delle azioni statunitensi, ha subito periodi di volatilità nel corso della storia, la tendenza di lungo termine al rialzo è chiara.

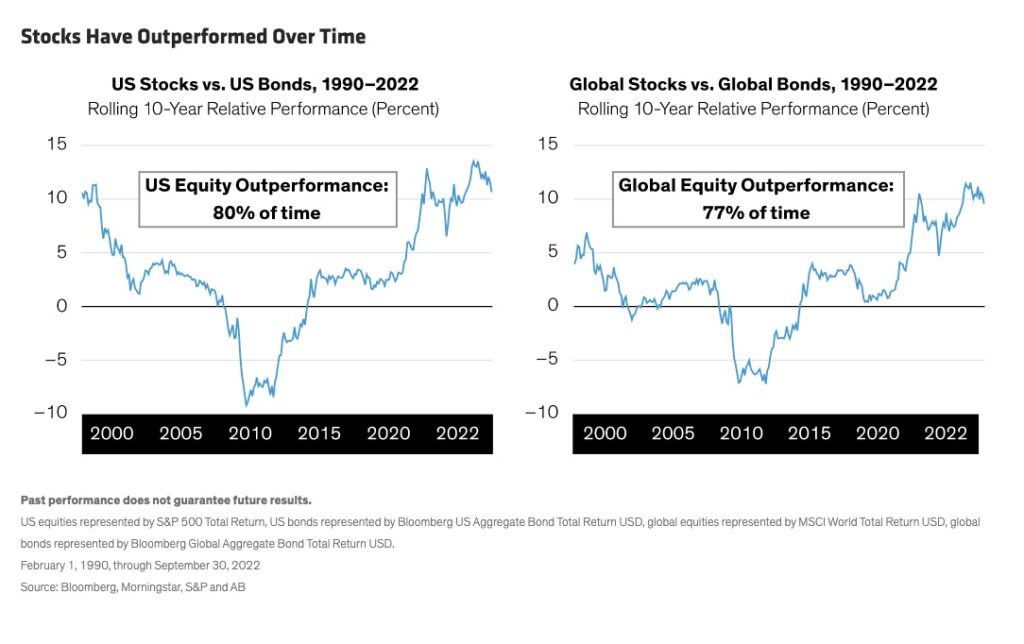

Le azioni sono ancora il modo migliore per far crescere il capitale

Le obbligazioni sono una componente fondamentale di un portafoglio diversificato. Tuttavia, le azioni offrono ancora un potenziale di crescita a lungo termine più interessante. In effetti, osservando periodi di 10 anni consecutivi dal 1990 ad oggi, i titoli a grande capitalizzazione hanno sovraperformato le obbligazioni investment grade statunitensi circa l’80% delle volte, mentre i titoli globali a grande capitalizzazione hanno sovraperformato le obbligazioni investment grade globali il 77% delle volte.

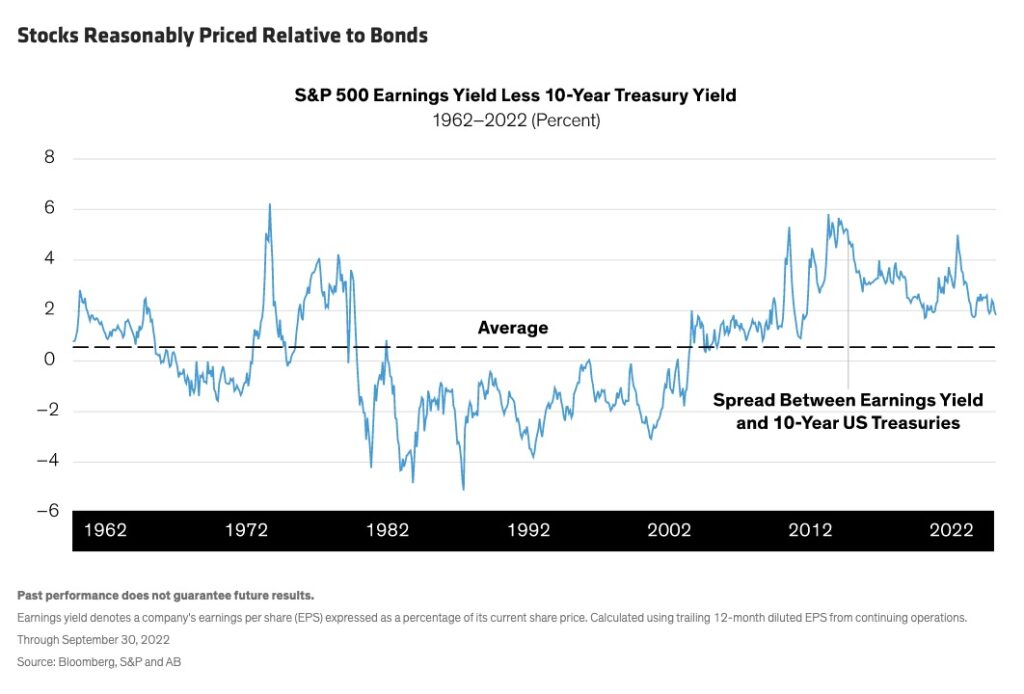

I tassi d’interesse sono ancora relativamente bassi

Sebbene i tassi di interesse siano aumentati notevolmente negli ultimi due anni, sono piuttosto bassi dal punto di vista storico. Attualmente, i future dei fed funds implicano un picco dei tassi leggermente al di sopra del 5% entro la metà del 2023.

Anche nel contesto di tassi più elevati, il rendimento degli utili delle azioni supera sia la propria media a lungo termine che il rendimento dei Treasury a 10 anni.

Gli utili si sono rivelati resilienti

Mentre le valutazioni hanno subito un duro colpo nell’ultimo anno, gli utili aziendali hanno retto relativamente bene, suggerendo che gli eccessi di valutazione del mercato rialzista passato stanno subendo una correzione, in particolare tra le società tecnologiche.

Le delusioni hanno cominciato a emergere nei rapporti sugli utili del terzo trimestre, con gli ottimi risultati nel settore energetico che hanno mascherato i declassamenti in altri settori. Tuttavia, un ambiente meno speculativo potrebbe conferire maggiore importanza ai fondamentali aziendali. Con lo stock picking si possono trovare aziende in grado di resistere alle batture d’arresto del mercato con flussi di cassa, utili e margini resilienti.

I timori che una politica monetaria restrittiva possa alla fine innescare una recessione negli Stati Uniti sono alti. Storicamente, durante le recessioni gli utili aziendali tendono a contrarsi in media del 33%. Tuttavia, durante le recessioni alimentate dall’inflazione i cali sono stati più miti. Durante i tre periodi inflazionistici del 1990, 2001 e 2007, gli utili sono diminuiti solo del 15,3% da picco a minimo. Al contrario, sono diminuiti di quasi il 45% durante le recessioni a bassa inflazione.

Il ruolo delle quality stocks

L’aumento dell’inflazione ha il potenziale per erodere il valore reale dei rendimenti degli investimenti. Oltre ad includere asset reali nella loro strategia di investimento, gli investitori possono cercare società di qualità con un potenziale di crescita secolare e un forte potere di determinazione dei prezzi che possono portare a una resilienza degli utili anche durante periodi inflazionistici.

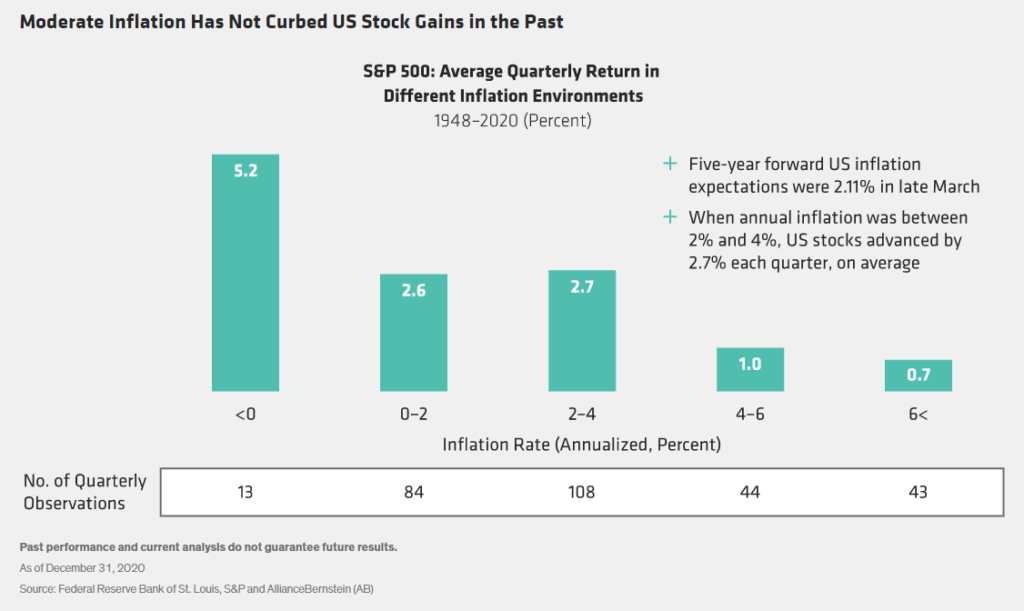

Le azioni hanno ottenuto buone performance durante periodi di inflazione moderata

L’inflazione moderatamente alta ha generalmente sostenuto i multipli azionari. Le azioni hanno prodotto rendimenti solidi durante periodi di inflazione moderata per oltre sette decenni. Se l’inflazione alla fine si stabilizzerà al di sotto del 4%, le azioni hanno le potenzialità per fare bene. Nel grafico seguente sono mostrate le performance trimestrali medie dell’S&P 500 in diversi regimi di inflazione:

Il posizionamento di oggi potrebbe fornire supporto in futuro

Poiché il sentiment è molto negativo, l’allocazione degli investitori al mercato azionario è relativamente leggera. Finora, nel 2022, i fondi azionari globali hanno registrato deflussi significativi. In particolare, i deflussi sono stati costanti da giugno. Se l’inflazione si modererà, il sentiment dei consumatori dovrebbe migliorare e i flussi potrebbero invertire la rotta, fornendo alle azioni un supporto tecnico.

I buyback delle società

Continuando una tendenza iniziata dopo l’approvazione del Tax Cuts and Jobs Act del 2017, le società statunitensi stanno riacquistando azioni a un ritmo vertiginoso. Solo nel 2021, le aziende dell’S&P 500 hanno riacquistato azioni record per 882 miliardi di dollari. Fino ad agosto 2022, quella cifra ha superato i 500 miliardi di dollari.

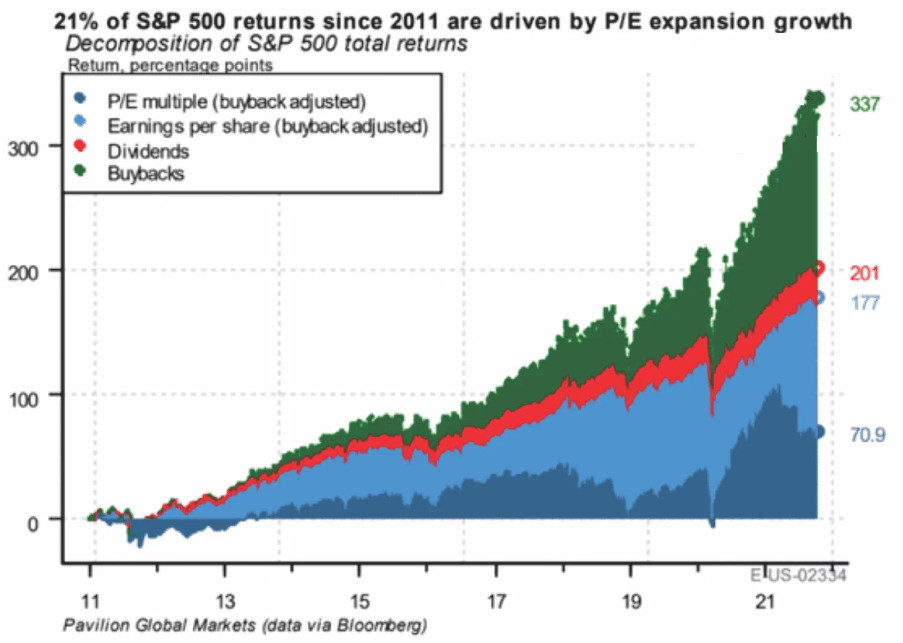

Oltre a mostrare fiducia nelle prospettive di crescita di un’azienda, i buyback possono supportare i valori degli asset aumentando l’utile per azione di un’azienda. Scomponendo i rendimenti dell’S&P 500 dal 2011 emerge che il 40,5% di essi deriva dai buyback di azioni.

Perché non dovresti vendere azioni durante un mercato ribassista?

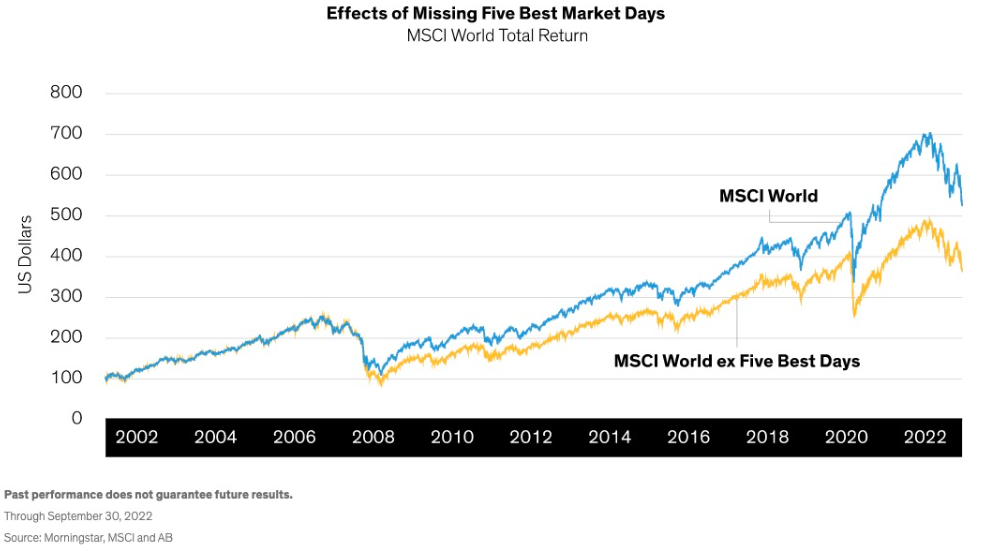

Negli ultimi 20 anni, l’MSCI World Total Return ha prodotto un rendimento annualizzato dell’8,65%. In assenza dei cinque migliori giorni di mercato, tuttavia, il suo rendimento annualizzato sarebbe sceso di 197 punti base al 6,68%. In termini di dollari, rinunciare a quei cinque giorni avrebbe ridotto il guadagno totale di $ 161, con un investimento iniziale di $ 100.

Vendere azioni durante un mercato ribassista può sembrare la scelta migliore ma, sulla base dell’esperienza storica, rimanere investiti paga di più.

ARTICOLI CORRELATI:

Le performance del mercato azionario in base ai rendimenti delle obbligazioni