Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

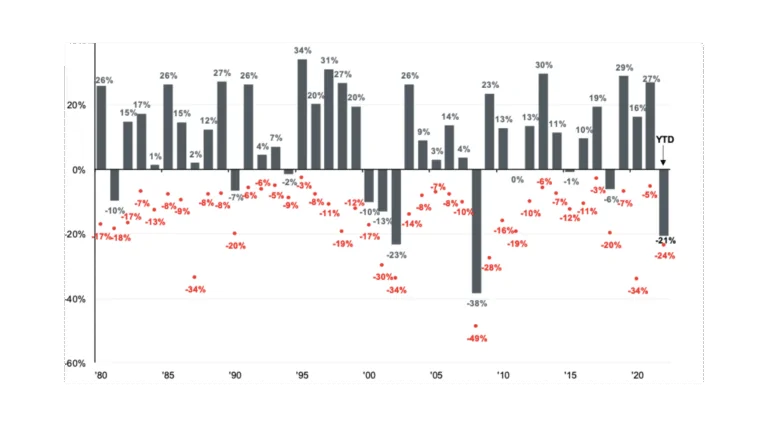

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

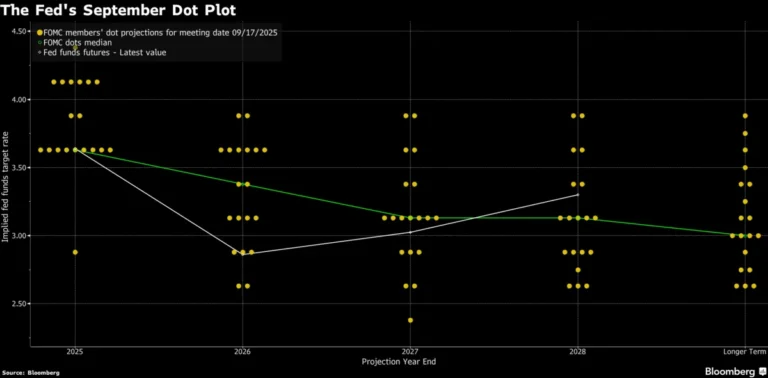

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

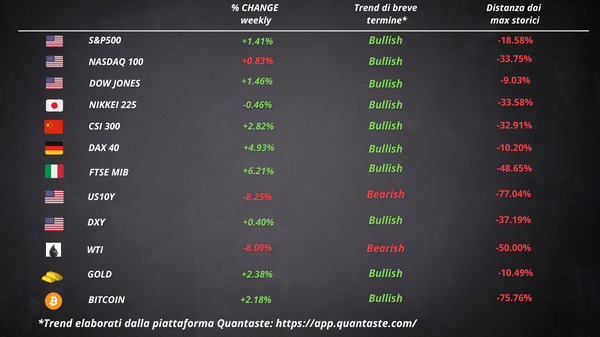

Cosa fa muovere i mercati? Sintesi Macro – Settimana 1

Buste paga più forti del previsto hanno ravvivato i sogni di un “atterraggio morbido” e innescato una risposta accomodante nelle aspettative del mercato sulla traiettoria dei tassi della Fed, con le aspettative sul tasso terminale in calo e le successive aspettative di taglio in aumento.

Questo spostamento accomodante ha spinto le azioni al rialzo, con le small caps in testa e il Dow e l’S&P in rialzo dell’1,5% nella prima settimana del 2023. Il Nasdaq è rimasto indietro ma ha comunque gestito un guadagno.

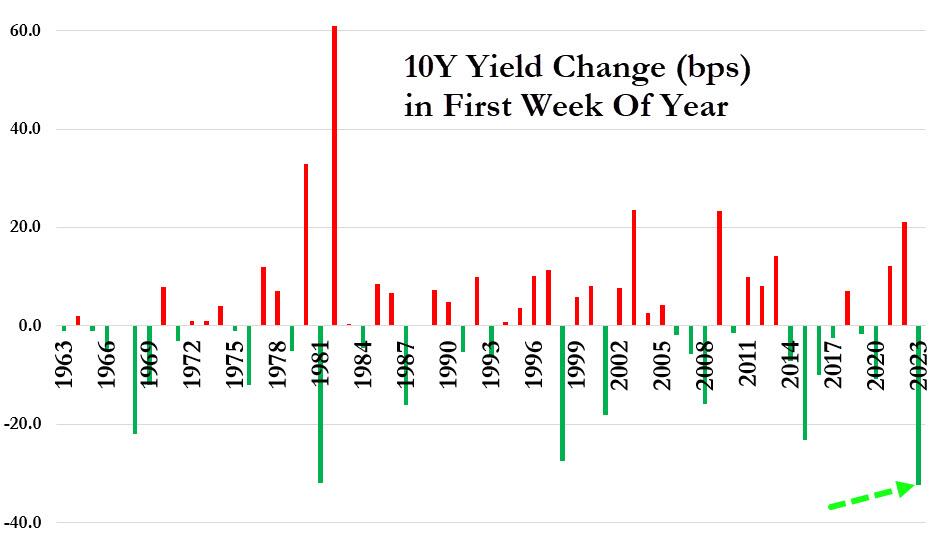

Le obbligazioni sono state acquistate in modo aggressivo venerdì, facendo scendere i rendimenti durante la settimana. l rendimenti a 10 anni sono scesi di 32 punti base, il miglior inizio anno mai registrato nei dati risalenti al 1963.

La curva dei rendimenti si è appiattita drammaticamente, con lo spread tra i rendimenti a 10 anni e a 3 mesi che ha raggiunto un’inversione storicamente profonda di oltre 100 punti base.

Il dollaro è crollato dopo il rapporto occupazionale, cancellando i guadagni di inizio anno.

Le criptovalute hanno avuto una buona settimana, con Bitcoin che è tornato a 17.000 $.

L’oro è salito a 1875 $ per la prima volta da giugno 2022, registrando un +15% dai minimi di inizio novembre.

Il petrolio ha fallito per due volte il retest della soglia a 80 $, chiudendo sui 73 $.

Come è andato il mercato del lavoro a dicembre?

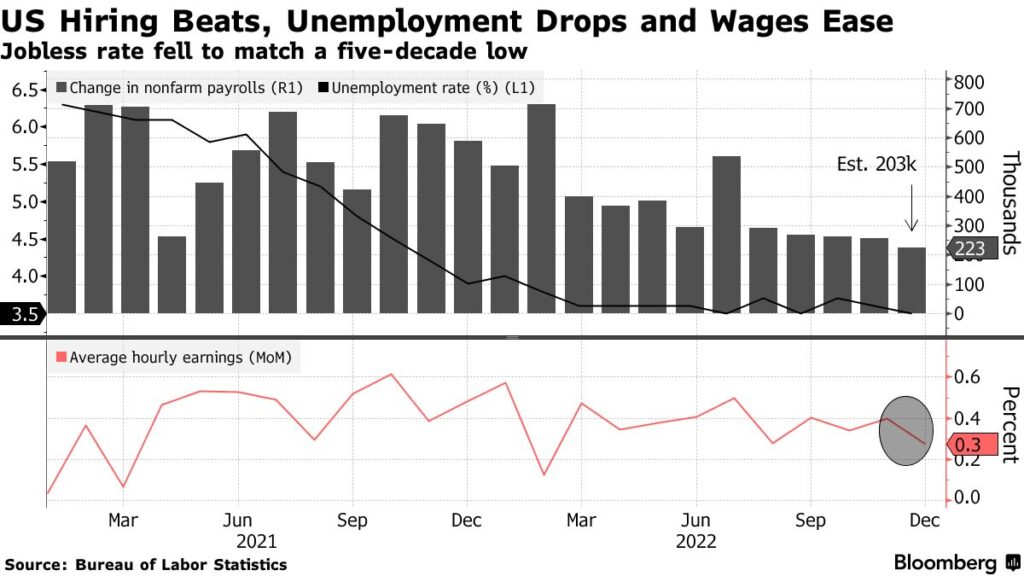

Il mercato del lavoro statunitense è rimasto forte il mese scorso e gli aumenti salariali si sono raffreddati, dando alla Federal Reserve spazio per rallentare gli aumenti dei tassi di interesse.

Le buste paga non agricole sono aumentate di 223.000 unità a dicembre, chiudendo un anno quasi record per la crescita occupazionale. I guadagni di posti di lavoro sono stati guidati dall’assistenza sanitaria e sociale, dal tempo libero e ospitalità e dall’edilizia.

La retribuzione oraria media è aumentata dello 0,3% rispetto al mese precedente e del 4,6% rispetto a dicembre 2021. La decelerazione è probabilmente una buona notizia per i funzionari della Fed, che vedono le pressioni salariali, in particolare nel settore dei servizi, come un ostacolo per raggiungere il loro obiettivo di inflazione del 2%.

Il tasso di disoccupazione è diminuito di 0,1 punti percentuali al 3,5%, raggiungendo il minimo in cinque decenni, mentre la partecipazione è aumentata lentamente.

I dati del governo sottolineano sia la resistenza del mercato del lavoro sia un persistente squilibrio tra domanda e offerta di lavoro, che sta mantenendo una pressione al rialzo sui salari. Detto questo, il gradito aumento della partecipazione associato a un rallentamento della crescita dei salari suggerisce che parte della tensione nel mercato del lavoro sta iniziando a rilassarsi.

Indice PMI in contrazione

L’indicatore dell’attività di fabbrica dell’Institute for Supply Management è sceso a 48,4 il mese scorso, il livello più basso da maggio 2020, indicando una contrazione.

Nel 2022, l’indice ISM è sceso di 10,4 punti, il più grande calo annuale dalla Grande Recessione. La misura dei prezzi pagati per i materiali è scesa per il nono mese consecutivo, il periodo di calo più lungo dal 1974-1975.

Tredici industrie manifatturiere hanno registrato una contrazione il mese scorso, guidate da prodotti in legno, metalli fabbricati, prodotti chimici e carta. Si sono registrate espansioni solo per le industrie dei metalli primari e del petrolio.

Nel loro insieme, i dati evidenziano come lo spostamento delle preferenze di spesa dei consumatori verso i servizi e l’allontanamento dai beni, insieme all’aumento dei tassi di interesse e al calo dell’attività economica globale, stia pesando sulle fabbriche.

La contrazione della domanda unita all’allentamento dei vincoli della catena di approvvigionamento ha spinto l’indicatore delle consegne dei fornitori a 45,1, il livello più basso da marzo 2009. Una lettura inferiore a 50 indica tempi di consegna più rapidi.

Fed minutes

Ecco i punti salienti dei verbali della riunione del 13-14 dicembre del FOMC:

- Un certo numero di funzionari ha sottolineato che la decisione di scendere a un aumento di 50 punti base non indica un indebolimento della determinazione del comitato a raggiungere il suo obiettivo di stabilità dei prezzi né un giudizio che l’inflazione sta costantemente rallentando;

- La Fed avverte i mercati finanziari di non sottovalutare la determinazione della banca centrale a ridurre l’inflazione. I funzionari hanno riconosciuto che un allentamento “ingiustificato” delle condizioni finanziarie, soprattutto se guidato da un’errata percezione da parte del pubblico della funzione di reazione del comitato, complicherebbe gli sforzi per ripristinare la stabilità dei prezzi;

- I verbali danno pochi indizi sulla probabilità che il prossimo aumento dei tassi sia di 25 o 50 punti base. Il FOMC continua a prendere decisioni riunione dopo riunione;

- I funzionari vedono la possibilità di una recessione come una “plausibile alternativa alla linea di base” dopo aver visto in precedenza quote vicine al 50-50.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 52

Cosa fa muovere i mercati? Sintesi Macro – Settimana 51