L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 52

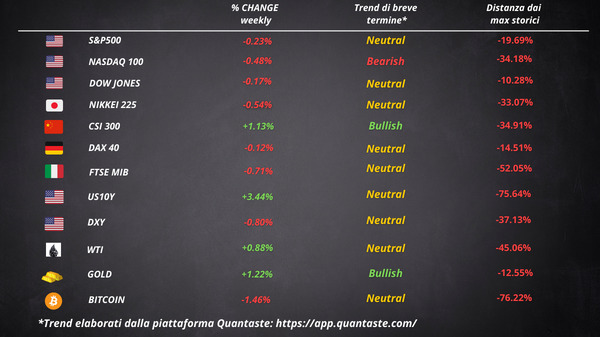

Le azioni globali hanno subito un calo del 20% nel 2022, il secondo anno peggiore dal 1974, con le banche centrali che hanno combattuto l’inflazione di fronte alle carenze della catena di approvvigionamento e alla crisi energetica dovuta alla pandemia e all’invasione russa dell’Ucraina.

Un portafoglio tradizionale composto per il 60% da azioni e per il 40% da obbligazioni ha registrato la peggiore performance dal 1932, quando gli Stati Uniti erano nel bel mezzo della Grande Depressione.

Le perdite delle obbligazioni statunitensi sono state le più grandi da oltre un secolo. Insieme, azioni e obbligazioni statunitensi hanno perso 17,4 trilioni di dollari nel 2022.

Nell’anno peggiore per le azioni statunitensi dal 2008, il Dow è sceso “solo” del 9% mentre il Nasdaq è crollato di oltre il 33%. Oltre 7 trilioni di dollari di capitalizzazione di mercato sono stati cancellati dal Nasdaq.

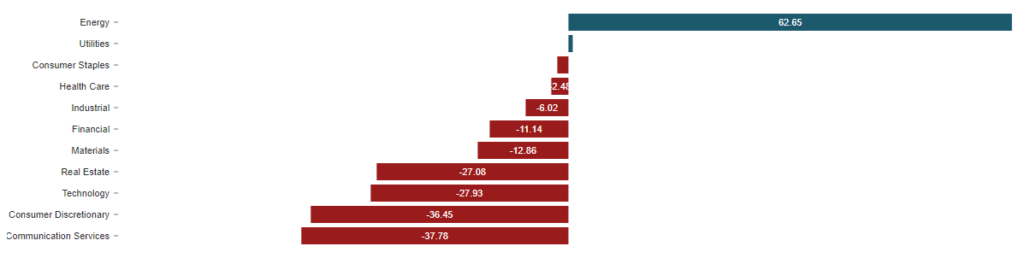

Il settore energetico ha registrato una performance eccezionale ed è stato l’unico a registrare guadagni nel 2022. I beni di consumo voluttuari e i communication services sono stati i peggiori.

I rendimenti dei Treasury statunitensi sono esplosi al rialzo quest’anno, guidati dal segmento a breve termine. Ciò ha comportato una massiccia inversione della curva dei rendimenti.

Il dollaro ha guadagnato più dell’8% nel corso dell’anno, ma ha perso più dell’8% in questo trimestre in previsione che la Fed potrebbe non alzare i tassi così in alto come temuto in precedenza.

Le criptovalute hanno avuto un anno terribile, con Bitcoin e Ethereum in calo rispettivamente del 64% e del 67%.

Per quanto riguarda le materie prime, è stato un anno molto volatile, con il rame in forte calo sulle preoccupazioni per la crescita e le materie prime energetiche in aumento.

Il petrolio ha avuto un anno instabile poiché le reazioni all’invasione di Putin hanno combattuto le restrizioni del COVID in Cina.

Nonostante i guadagni del dollaro, l’oro ha chiuso invariato nel corso dell’anno, tornando sopra i 1800$ dopo aver testato tre volte il supporto a 1600$.

La più grande perdita annuale mai vista per le obbligazioni

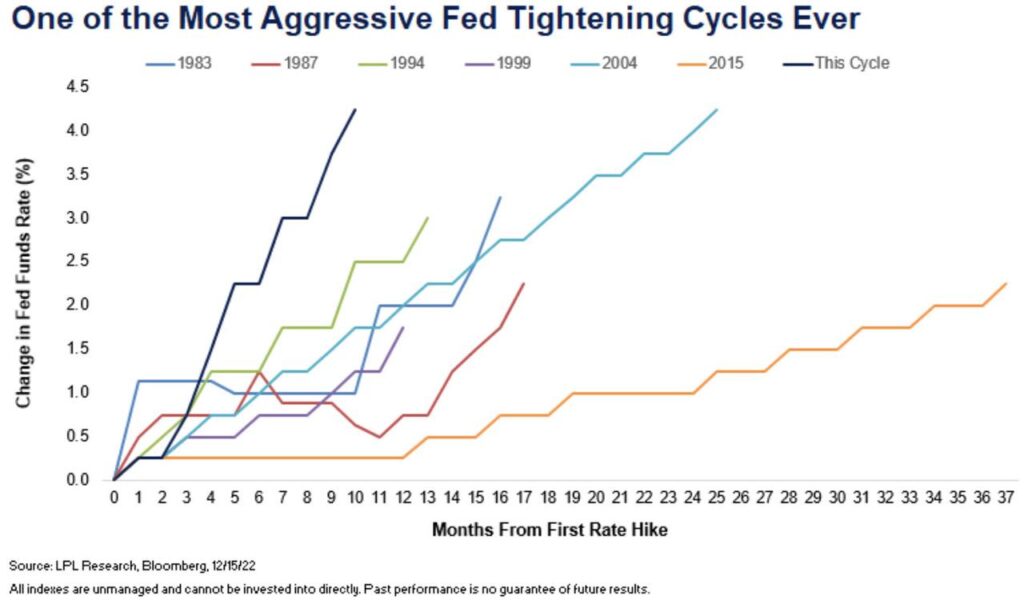

Il mercato dei Treasury statunitensi ha registrato una perdita annuale record nel 2022, grazie alle pressioni inflazionistiche che hanno spinto la Federal Reserve ad aumentare il suo tasso di riferimento di oltre quattro punti percentuali in uno dei suoi cicli di inasprimento più aggressivi di sempre.

Il Bloomberg US Treasury Index ha reso il -12,5%, la perdita più grande nei suoi quattro decenni di storia; i mesi peggiori per l’indice sono stati settembre (-3,45%), marzo (-3,11%) e aprile (-3,10%).

I rendimenti hanno raggiunto il picco in ottobre, poi sono diminuiti quando gli indicatori di inflazione hanno iniziato a mostrare moderazione. Ecco quanto sono aumentati i rendimenti benchmark nel 2022:

- 2 anni: +369 pb

- 5 anni: +274 pb

- 10 anni: +236 pb

- 30 anni: +206 pb

La curva dei rendimenti si è invertita, con i rendimenti delle obbligazioni a 5 anni che a marzo hanno superato per la prima volta quelli delle obbligazioni a 30 anni. L’inversione della curva tra i due e i dieci anni ha toccato ben 85,2 punti base il 7 dicembre, prima di chiudere l’anno a circa 56 punti base. Il premio a cinque anni rispetto al tasso a 30 anni a un certo punto ha raggiunto un estremo storico di 46,8 punti base.

La risposta della Russia al price cap

La Russia ha fornito la sua risposta al price cap del G7, firmando un decreto che vieta la fornitura di greggio e prodotti petroliferi dal 1° febbraio per cinque mesi alle nazioni che vi aderiscono.

“Sono vietate le consegne di petrolio e prodotti petroliferi russi a soggetti e privati stranieri, a condizione che nei contratti di tali forniture sia previsto direttamente o indirettamente l’utilizzo di un meccanismo di fissazione del prezzo massimo”, si legge nel decreto.

Le linee guida generali evitano misure estreme come la designazione di un prezzo minimo per il suo greggio o il divieto a determinati paesi di acquistare petrolio russo. Ma il Cremlino ha comunque lasciato spazio a una presa di posizione più dura.

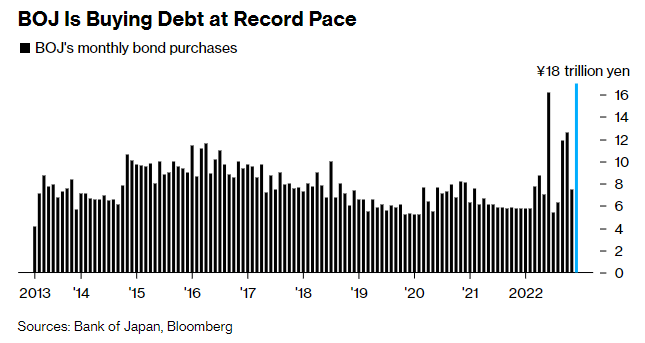

La BOJ annuncia acquisti non programmati di obbligazioni

Poco più di una settimana dopo la revisione del programma di yield curve control, la Bank of Japan ha annunciato acquisti di obbligazioni non programmati senza precedenti, portando il totale di questo mese ad un record mensile di 17 trilioni di yen.

La valanga di acquisti di obbligazioni segnala che la BOJ non è così tollerante all’aumento dei rendimenti e forse chi sta speculando che la mossa del 20 dicembre sia solo l’inizio di un cambiamento storico nella sua politica monetaria ultra accomodante potrebbe avere torto.

Il mandato di Kuroda terminerà tra tre mesi e mezzo circa. Il cambio di politica di dicembre potrebbe rendere più facile per il suo successore muoversi in entrambe le direzioni una volta entrato in carica. I favoriti sono l’attuale vice governatore Masayoshi Amamiya e l’ex vice governatore Hiroshi Nakaso.

Amamiya è considerato l’architetto del programma di yield curve control ed è visto come più vicino alla politica esistente rispetto a Nakaso, che ha parlato dei limiti del prolungamento della politica monetaria ultra-espansiva.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 51

Cosa fa muovere i mercati? Sintesi Macro – Settimana 50