L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 48

Questa settimana Powell ha di nuovo dominato le headline. Tra i flussi di notizie riguardo al Covid in Cina e una sfilza di dati economici pessimi, tutto quello che è davvero importato ai mercati è stato il discorso più “accomodante” del previsto del presidente della Fed. Nemmeno le buste paga “buone” sono servite per placare l’entusiasmo, con il sell-off post-NFP che è stato interamente recuperato.

In risposta ai commenti di Powell alla Brokings Institution, il mercato ha rivisto al ribasso le sue aspettative per il tasso terminale e aumentato le aspettative di taglio dei tassi.

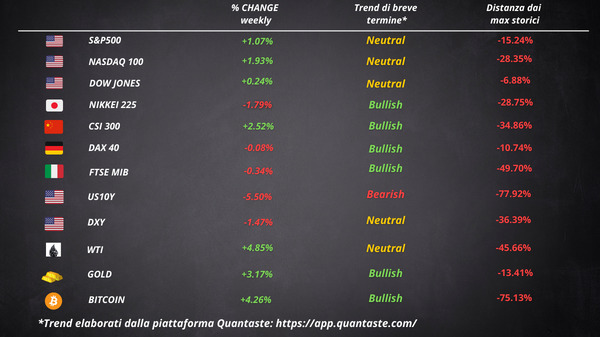

Le azioni sono salite, con il Nasdaq che è stato il miglior performer tra gli indici statunitensi. Le obbligazioni sono scese su tutta la curva, con il segmento di breve termine sensibile alla politica che ha sottoperformato.

Il dollaro è sceso per la sesta settimana delle ultime sette, mentre le criptovalute hanno gestito i guadagni, con Ethereum in rialzo del 10% e Bitcoin del 4%.

Le materie prime hanno beneficiato di un dollaro più debole e dei discorsi accomodanti di Powell. Il petrolio ha chiuso a 80$ mentre l’oro è salito sopra i $ 1800.

Il divario tra i sondaggi del rapporto sul mercato del lavoro

Una visione superficiale del rapporto sull’occupazione di venerdì concluderebbe che l’aumento delle buste paga non agricole indica un mercato del lavoro forte.

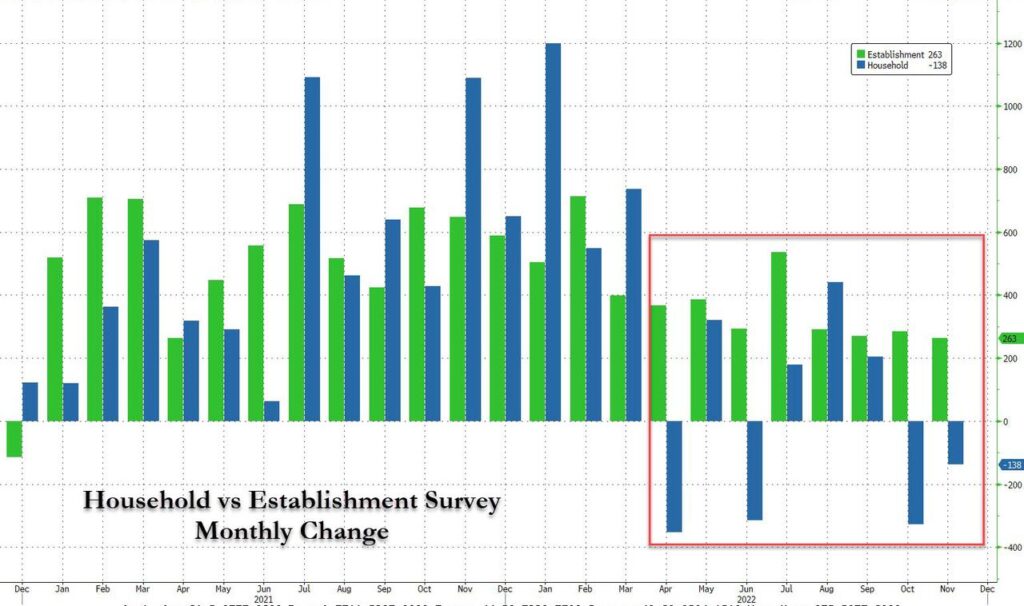

Già da quest’estate si è aperta una netta divergenza tra i sondaggi sulle famiglie e sull’establishment che costituiscono il rapporto mensile sull’occupazione. Da marzo, il primo è stato stagnante mentre il secondo è aumentato ogni singolo mese.

Le incoerenze non solo continuano a crescere, ma diventano sempre più grottesche. Il divario tra i sondaggi è arrivato a 589.000, come risultato dell’aumento di 261.000 nel numero di occupati non agricoli e della diminuzione di 328.000 nel numero di persone effettivamente impiegate del sondaggio sulle famiglie.

Ciò che lascia ancora più perplessi è che, nonostante il continuo aumento dei salari non agricoli, l’indagine sulle famiglie continua a segnalare una crescente debolezza e, al 31 ottobre, il divario che si è aperto a marzo è cresciuto fino a raggiungere l’enorme cifra di 2,3 milioni di lavoratori.

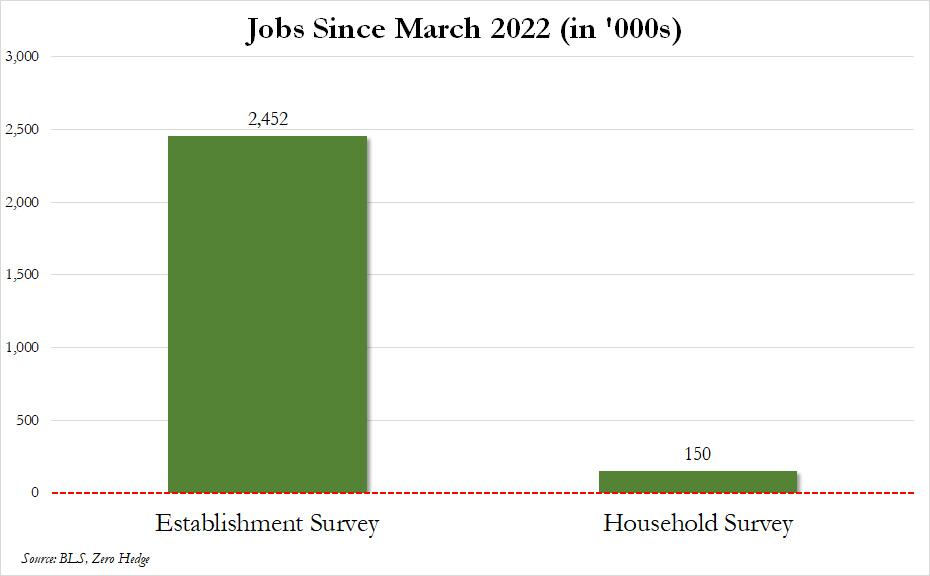

Secondo l’Household Survey c’erano 158,5 milioni di lavoratori occupati nel marzo 2022 e 158,6 milioni nell’ottobre 2022, con un aumento di appena 150.000. Nello stesso periodo, l’Establishment Survey, che fornisce la lettura headline più seguita dal mercato, è aumentato di 2,5 milioni.

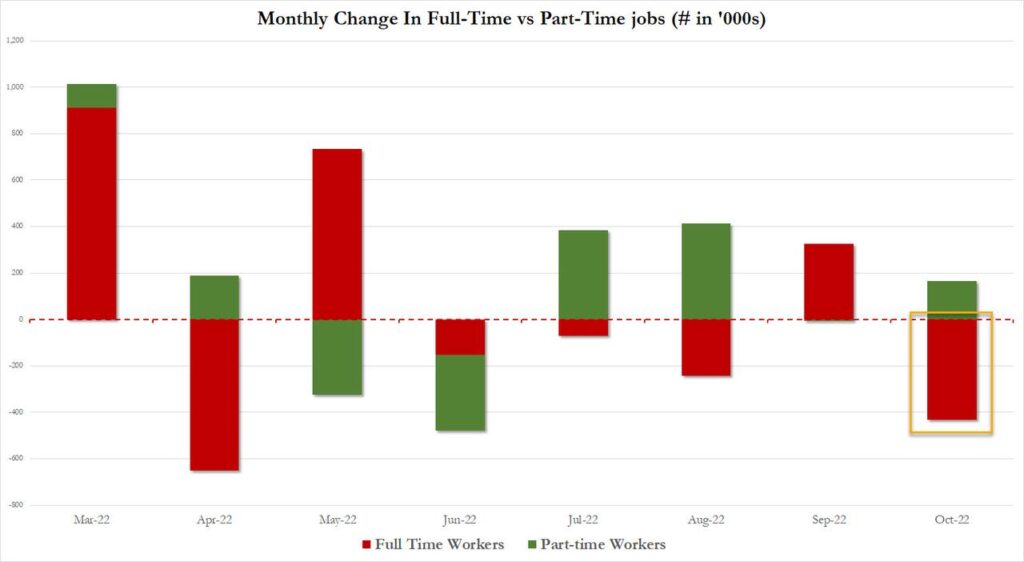

Scavando ancora più a fondo nell’indagine sulle famiglie, scopriamo che il crollo dell’occupazione di ottobre è stato il risultato di un calo massiccio dei posti di lavoro a tempo pieno compensato da un modesto aumento dei posti di lavoro part-time.

Da marzo, gli Stati Uniti hanno perso 490.000 dipendenti a tempo pieno, compensati da un aumento quasi identico di 492.000 dipendenti part-time, mentre 126.000 lavoratori sono stati costretti a ottenere più di un lavoro nello stesso periodo.

Infine, la ciliegina sulla torta: il numero dei disoccupati monitorato dall’indagine sulle famiglie è balzato di 306.000, salendo a 6,059 milioni, il massimo da febbraio.

Il discorso di Powell alla Brookings Institution

Il presidente della Federal Reserve ha segnalato che il rallentamento del ritmo degli aumenti dei tassi di interesse potrebbe avvenire già a dicembre e sottolineato che i costi di finanziamento dovranno continuare a salire e rimanere a livelli restrittivi per un po’ di tempo.

Il picco dei tassi dovrà raggiungere un livello più alto di quanto stimato dai funzionari a settembre, quando la proiezione mediana era del 4,6%. Le proiezioni del FOMC saranno aggiornate nella riunione di dicembre.

Secondo Powell, arrivati a questo punto il rallentamento del ritmo degli aumenti è un buon modo per bilanciare i rischi per l’economia ma tagliare i tassi non è qualcosa da fare presto.

Parlando del quantitative tightening, Powell ha affermato che la Fed a un certo punto si fermerà, ma vorrà farlo in un “posto sicuro”.

Secondo Powell, non ci sono prove sufficienti che l’inflazione rallenterà presto. I funzionari della Fed sono ancora preoccupati che i lavoratori possano presto iniziare a chiedere salari più alti, il che potrebbe avere un impatto preoccupante sull’inflazione.

Forse il mercato è un po’ troppo compiaciuto

A seguito dei commenti di Powell, l’indice S&P 500 è salito del 3,1%, superando la sua media mobile a 200 periodi – un indicatore tecnico ampiamente osservato utilizzato per misurare le tendenze di lungo termine – per la prima volta da aprile. Ciò ha aiutato il benchmark a chiudere la settimana in rialzo dell’1,1%.

L’S&P 500 è salito del 14% dalla fine di settembre ed è sulla buona strada per il suo miglior quarto trimestre dal 1999. Allo stesso tempo, la volatilità è diminuita in modo significativo, con il VIX che è sceso sotto i 20 dopo aver raggiunto il massimo di 34,53 il 12 ottobre.

Il mercato dovrà ancora affrontare l’ultima riunione della Fed e la pubblicazione dell’indice dei prezzi al consumo di novembre. Una Federal Reserve meno aggressiva e dati incoraggianti sull’inflazione potrebbero contribuire al rally in un periodo che si è rivelato forte per il mercato azionario negli ultimi 70 anni.

L’entità del rallentamento economico rimane un’incognita. Le azioni al momento sembrano scontare un atterraggio morbido ma è davvero così facile far atterrare un aereo su una pista stretta?

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 47

Cosa fa muovere i mercati? Sintesi Macro – Settimana 46