L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Dovesti credere al Rally di Natale?

Il rally di Natale, o Santa Claus rally, descrive un aumento sostenuto del mercato azionario che si verifica nella settimana che precede il 25 dicembre. Tuttavia, c’è qualche disaccordo tra gli investitori sul fatto che questi rally avvengano nella settimana prima o quella dopo il Natale.

I media si riferiscono al rally di Natale come il periodo che inizia con il Black Friday (il giorno dopo il Ringraziamento) e continua per tutto il mese di dicembre. Questa definizione è molto meno scientifica e non dovrebbe essere considerata con lo stesso livello di confidenza statistica di quella originale definita da Yale Hirsch.

Prima del periodo natalizio, quando c’è ancora molta liquidità, molti partecipanti al mercato aggiustano i portafogli. Inoltre, la maggior parte degli investitori si prende una pausa approfittando delle festività.

Il Santa Claus Rally crea interessanti notizie quando si verifica, ma contare su di esso non può essere una strategia di investimento.

Cosa provoca il rally di Natale?

Alcuni ritengono che il rally sia causato dal temporaneo ottimismo rialzista dovuto alle festività e dagli investitori che investono i loro bonus. Ci sono anche tendenze di calendario più generali chiamate “effetto vacanze” o “effetto weekend lungo”, in cui si teorizza che il mercato azionario abbia prestazioni migliori rispetto alla media prima dei periodi di vacanza. Ciò potrebbe essere dovuto al fatto che volumi di scambio più leggeri durante questi periodi rendono più facile per gli investitori rialzisti spostare il mercato.

Altri insistono sul fatto che il Santa Claus Rally sia legato all’aumento delle spese per le vacanze. In effetti, una forte spesa al dettaglio è vista come un importante indicatore economico della crescita e di conseguenza promuove un comportamento rialzista.

Ci sono anche teorie secondo cui i rally di Natale si verificano perché gli investitori istituzionali si prendono una pausa nel periodo natalizio e gli investitori al dettaglio, che tendono ad essere più rialzisti, sono in grado di esercitare un impatto maggiore sul mercato.

Un’altra teoria è che gli investitori si stiano posizionando per il “January Effect“, un fenomeno che si ritiene che sia il risultato della vendita delle perdite fiscali a dicembre per bloccare le perdite, seguite da riacquisti a gennaio, in conformità con le regole di “wash-sale” di 30 giorni stabilite dall’IRS per l’assunzione di minusvalenze.

I dati relativi al rally di Natale

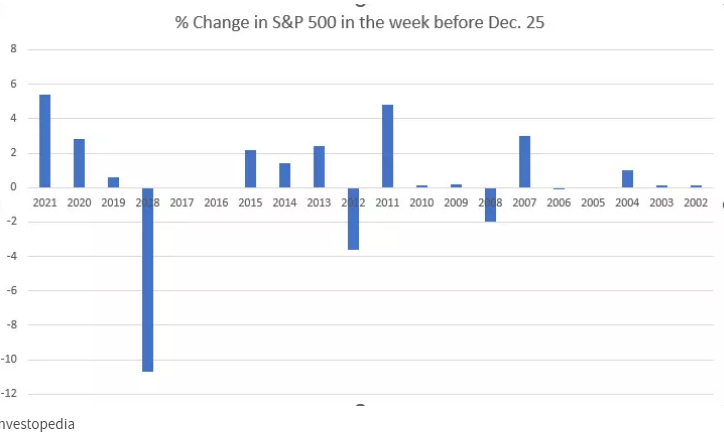

Negli ultimi 20 anni il rendimento medio dell’S&P 500 nella settimana precedente al 25 dicembre è stato dello +0,385%, o effettivamente piatto. Di queste 20 settimane, 13 hanno avuto un rendimento positivo, 5 un rendimento negativo e 2 sono state piatte. L’intervallo andava dal +5,4% nel 2021 al -10,7% nel 2018. Tra i giorni vincenti, il ritorno medio è stato dell’1,58%, mentre la perdita media è stata del -3,28%.

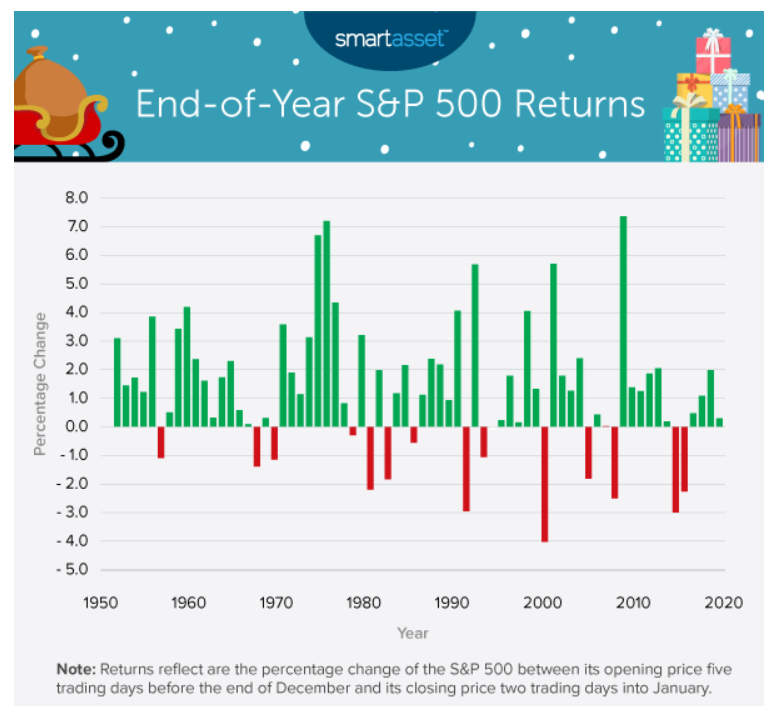

Analizzando le performance dell’S&P 500 tra il 1950 e il 2020 negli ultimi cinque giorni di negoziazione di dicembre e i primi due di gennaio si ottengono risultati un po’ diversi.

Il rally di Natale si è materializzato circa il 79% delle volte dal 1950, con un aumento medio dell’S&P 500 dell’1,33%. La percentuale è significativamente più alta della probabilità di un aumento di tale importo in un qualsiasi periodo di negoziazione di sette giorni, che è pari al 31%. In altre parole, i rally di Natale avvengono più del doppio di quanto ci si aspetterebbe.

I rendimenti dell’S&P 500 durante gli ultimi cinque giorni di negoziazione di dicembre e i primi due del nuovo anno successivo sono stati positivi in 55 dei 70 anni tra il 1950 e il 2020 e negativi solo in 15.

Il rally più grande si è verificato tra il 2008 e il 2009 mentre quello del 1974-1975 è al secondo posto. Durante gli ultimi cinque giorni di negoziazione del 2008 e i primi due giorni di negoziazione del 2009, l’S&P 500 è aumentato di circa 63 punti, ovvero del 7,36%. La tabella seguente mostra i cinque rally di Natale più grandi tra il 1950 e il 2020.

I rally di Natale e le recessioni

È interessante notare che i due rally di Natale più grandi si sono verificati verso la fine di due significative recessioni.

Tra l’inizio del 1950 e l’inizio del 2020, ci sono stati in totale 10 recessioni. Il rally si è verificato sette volte su 10. Data la piccola dimensione del campione, il Santa Claus rally durante le recessioni è avvenuto con una frequenza paragonabile al tasso tipico del 79%.

La tabella seguente mostra le recessioni che si sono sovrapposte alla fine dell’anno, nonché i rendimenti dell’S&P 500 durante il periodo preso in esame.

ARTICOLI CORRELATI:

Le performance del mercato azionario in base ai rendimenti delle obbligazioni

La scadenza delle opzioni (OpEx): in che modo influenza il mercato azionario?