L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 46

Dopo la reazione del mercato al CPI della scorsa settimana, un’ondata di FedSpeak ha schiacciato qualsiasi speranza su una pausa del ciclo dei rialzi dei tassi. Tra i vari relatori, il presidente della Fed di St Louis Bullard ha indicato quello che secondo la sua analisi è un intervallo restrittivo che i tassi d’interesse potrebbero raggiungere.

Nel complesso, nella settimana appena conclusa abbiamo assistito a un’impennata delle aspettative sugli aumenti dei tassi della Fed e anche la diminuzione delle aspettative di taglio il prossimo anno.

Gli indici statunitensi sono scesi, con le small cap e il Nasdaq che sono stati i peggiori. Dal picco di quest’anno, il Nasdaq è sceso di oltre il 30%, l’S&P poco meno del 18% e il Dow Jones solo del 9%. Il VIX ha chiuso vicino ai 22 dopo l’Opex da 2,1 trilioni di dollari.

La corsa alla “spazzatura” che aveva seguito l’uscita del CPI si è ampiamente invertita. I titoli tecnologici non redditizi hanno perso il 14% dai massimi di martedì mentre il paniere di azioni più shortate seguite da Goldman Sachs ha perso l’11%.

Per quanto riguarda i titoli del Tesoro, il segmento a breve termine ha sottoperformato quello di lungo. Ciò ha portato la curva dei rendimenti all’inversione più profonda dal 1982. Adesso, letteralmente l’intera curva è invertita.

Il dollaro è salito dopo aver esteso le perdite post-CPI all’inizio della settimana.

Le criptovalute sono state relativamente stabili dopo il crollo di FTX.

Le materie prime sono andate male. I prezzi del rame e del petrolio sensibili alla crescita hanno registrato perdite settimanali a causa delle preoccupazioni per un peggioramento delle prospettive economiche.

FedSpeak

Il presidente della Fed di San Francisco, Mary Daly, ha detto mercoledì che un intervallo tra il 4,75% e il 5,25% sembra ragionevole per il livello a cui i funzionari dovrebbero alzare i tassi per poi rimanere in attesa.

Durante la sua presentazione, Bullard ha mostrato un grafico che indica che i tassi dovranno essere compresi tra il 5% e il 7% circa per raggiungere l’obiettivo di frenare l’inflazione.

Bullard non ha detto se sarebbe favorevole a una mossa di 50 o 75 punti base alla riunione del FOMC di dicembre, dicendo ai giornalisti che si sarebbe rivolto a Powell per stabilire la direzione.

Alcuni suoi colleghi sono a favore di una riduzione dell’entità del prossimo aumento dei tassi dopo il rapporto sui prezzi al consumo della scorsa settimana, che ha mostrato un indebolimento dell’inflazione dei beni di consumo core a ottobre.

Gli investitori si aspettano che la Fed alzerà i tassi di mezzo punto percentuale il mese prossimo e che i tassi raggiungeranno un picco di circa il 5% l’anno prossimo.

Il presidente della Fed di St. Louis ha affermato di aspettarsi che i funzionari mantengano i tassi alti per un lungo periodo per evitare il tipo di errori di politica monetaria degli anni ’70 che hanno portato a un’inflazione costantemente elevata. “Di certo non vogliamo ripetere quell’episodio”, ha detto ai giornalisti. “Quindi dovremo vedere prove tangibili che l’inflazione sta scendendo in modo significativo verso l’obiettivo”.

Bullard ha detto che mentre si aspettava che l’inflazione scendesse il prossimo anno, finora ci sono state relativamente poche prove di ciò. “Finora, il cambiamento nell’orientamento della politica monetaria sembra aver avuto solo effetti limitati sull’inflazione, ma i prezzi di mercato suggeriscono che la disinflazione è prevista nel 2023”, ha detto Bullard nelle sue osservazioni, aggiungendo che gli aumenti dei tassi finora hanno causato pochi problemi finanziari.

Il tono aggressivo di Bullard è stato ripreso più tardi giovedì dal presidente della Fed di Minneapolis Neel Kashkari, che ha affermato che è una “questione aperta” fino a che punto la banca centrale dovrà spingersi con i tassi per riportare la domanda in equilibrio.

Prima di sostenere l’arresto di una progressione di futuri aumenti dei tassi, i funzionari politici devono essere convinti che l’inflazione abbia smesso di salire.

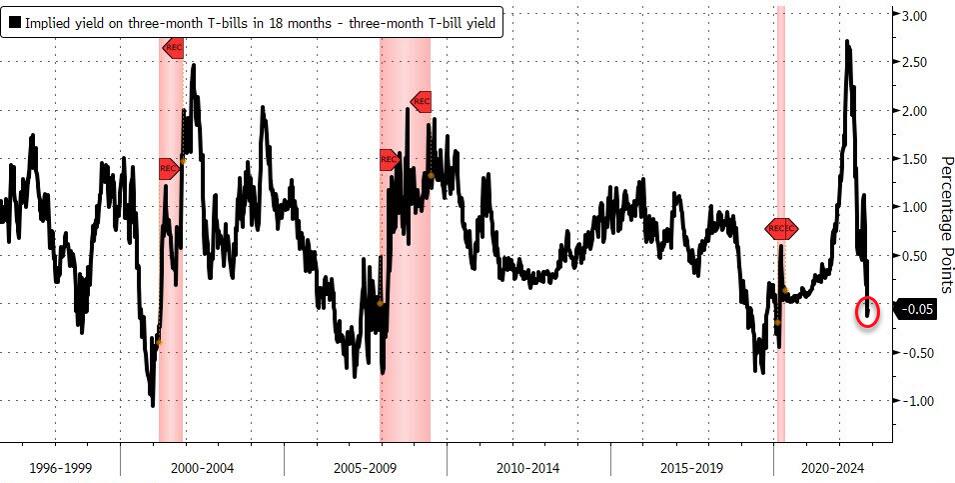

L’inversione della curva rendimenti preferita da Powell

Giovedì, l’indicatore della curva dei rendimenti preferito dal presidente della Fed si è invertito. A marzo Powell ha propagandato lo spread tra i T-Bills a tre mesi e il loro valore previsto nei 18 mesi successivi come la curva dei rendimenti con un potere esplicativo delle condizioni economiche del 100%.

All’inizio di questo mese, Powell ha fatto un passo indietro rispetto alla sua opinione, affermando che la curva può invertirsi anche se gli investitori scontano riduzioni significative dell’inflazione.

Lo spread tra i rendimenti a 10 anni e a 2 anni ha raggiunto l’inversione più profonda degli ultimi 40 anni. Tradizionalmente, inversioni della curva dei rendimenti significative come questa si sono dimostrate affidabili indicatori di recessione, in quanto indicano che il mercato sta scontando l’indebolimento delle prospettive di crescita economica.

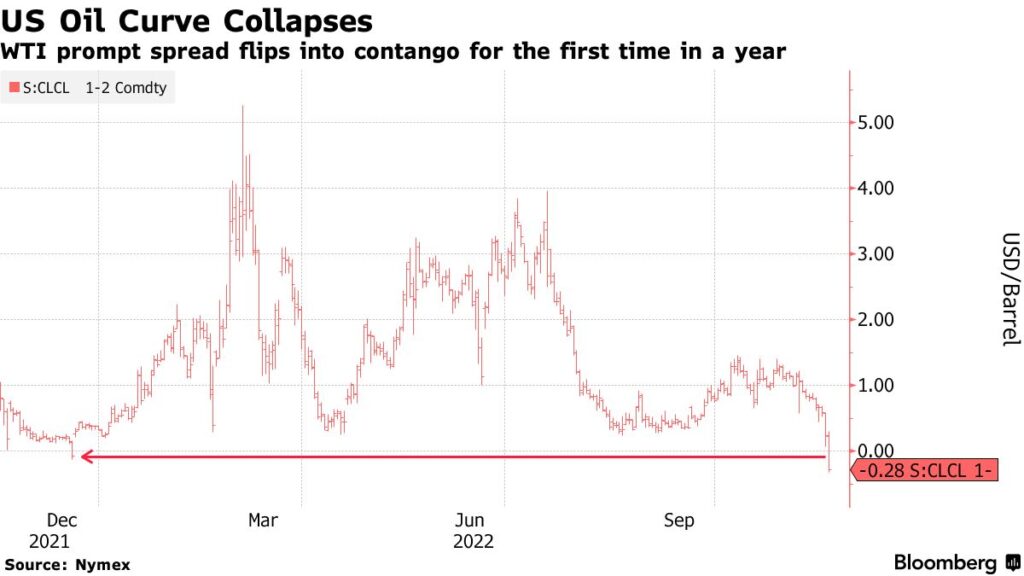

Il petrolio passa in contango

La struttura del mercato del greggio statunitense sta segnalando un eccesso di offerta per la prima volta in quasi un anno. Lo spread front month, che riflette gli equilibri tra domanda e offerta a breve termine, è stato scambiato in contango prima della scadenza del contratto di dicembre lunedì. Il resto del mercato rimane nella struttura rialzista opposta, nota come backwardation, a indicare che la mossa potrebbe essere di breve termine.

Gran parte della mossa può essere attribuita ai trader di futures che si dirigono verso l’uscita nello stesso momento in cui i prezzi principali crollano a causa delle preoccupazioni sulla domanda. Anche la sottostante debolezza del mercato fisico e fattori a breve termine come un’interruzione dell’oleodotto del Texas e tariffe di trasporto elevate hanno portato al crollo degli spread, mentre i futures West Texas Intermediate sono scesi sotto gli 80 dollari per la prima volta da settembre.

Il crollo di venerdì coincide anche con la scadenza delle opzioni sullo spread dicembre-gennaio. Ci sono quasi 13 milioni di barili di opzioni put che trarrebbero profitto se lo spread scadesse in contango.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 45

Cosa fa muovere i mercati? Sintesi Macro – Settimana 44