Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 31

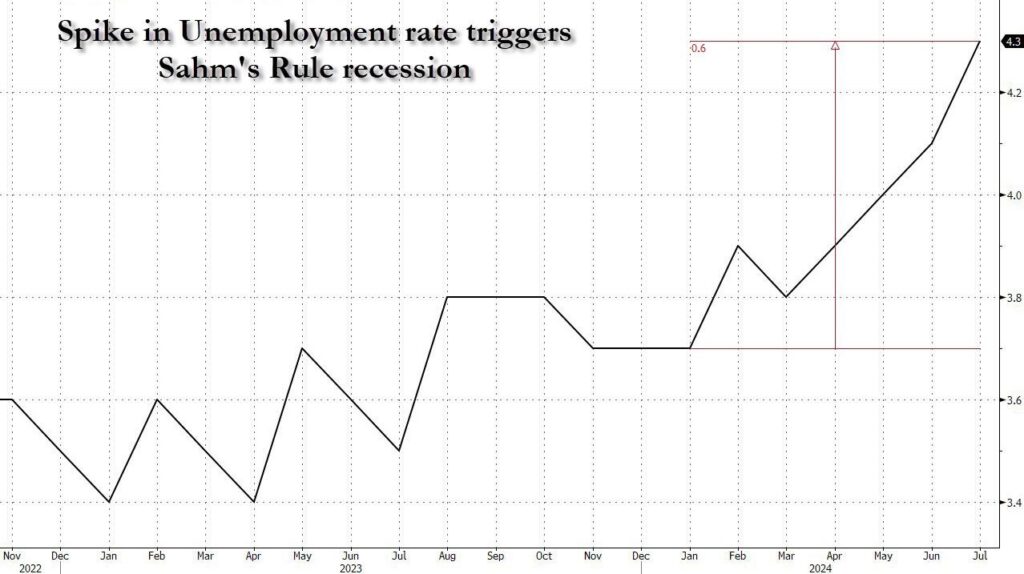

La calma che ha caratterizzato il mercato del 2024 si è spezzata. Il debole rapporto sull’occupazione fa pensare che la Federal Reserve abbia aspettato troppo per tagliare i tassi di interesse e che l’economia potrebbe risentirne. Il tanto sperato “soft landing” adesso sembra meno probabile, con alcuni segnali di recessione innescati.

La volatilità ha visto un’impennata e il sell-off azionario ha colpito tutti i principali mercati globali. A soffrire di più sono stati i titoli tecnologici. Complessivamente, il settore ha perso 2 bilioni di dollari in due settimane. Ciò ha trascinato il Nasdaq in territorio di correzione, avendo perso il 10% dal suo massimo storico. Anche le small cap hanno fatto male, concludendo la settimana peggiore da marzo dell’anno scorso.

I titoli di Stato, invece, sono saliti per il settimo giorno consecutivo, con i trader che prevedono che la Fed taglierà i tassi di oltre 100 punti base nel 2024. I rendimenti dei titoli a due anni, quelli più sensibili alla politica della Fed, sono scesi di ben 50 punti base, il più grande calo settimanale dal crollo della Silicon Valley Bank. Il dollaro è scivolato. Bitcoin è precipitato da 70.000 dollari mentre l’oro ha chiuso la settimana in positivo. Il petrolio è crollato ai minimi di due mesi.

Segnali di Recessione dal Mercato del Lavoro

Il panic selling è peggiorato dopo l’uscita del rapporto occupazionale degli Stati Uniti. I dati non sono affatto incoraggianti. A luglio sono stati aggiunti solo 114.000 posti di lavoro, uno dei numeri più deboli dalla pandemia. La crescita occupazionale nei due mesi precedenti è stata rivista al ribasso. Il tasso di disoccupazione è salito inaspettatamente al 4,3%, innescando un indicatore di recessione attentamente monitorato: la regola di Sahm afferma che quando la media a tre mesi del tasso di disoccupazione aumenta di mezzo punto percentuale rispetto al minimo dei 12 mesi precedenti, c’è una forte probabilità che una recessione sia già in corso.

Le cifre di venerdì chiudono una settimana di dati deludenti che accrescono le preoccupazioni di un più brusco calo dell’economia. Il PMI manifatturiero e i nuovi ordini, degli indicatori che anticipano l’andamento futuro dell’attività economica, sono scivolati pericolosamente in territorio negativo. Le richieste di sussidi di disoccupazione stanno crescendo rapidamente. Combinate con le richieste di sussidi continuativi, hanno appena raggiunto il livello più alto dalla fine del 2021.

Powell Segnala un Taglio dei Tassi a Settembre

La scorsa settimana la Fed ha votato per lasciare i tassi di interesse al livello più alto in oltre due decenni. Il presidente Powell ha affermato che un taglio potrebbe arrivare già a settembre, a patto che la totalità dei dati, le prospettive e l’equilibrio dei rischi siano coerenti con la crescente fiducia nell’inflazione e il mantenimento di un mercato del lavoro solido.

Il FOMC ha apportato diverse modifiche al linguaggio della dichiarazione rilasciata dopo la loro riunione. In particolare, il comitato è passato a dire di essere “attento ai rischi per entrambe le parti del suo doppio mandato”, piuttosto che la precedente formulazione incentrata solo sui rischi di inflazione. I funzionari hanno anche moderato la loro valutazione del mercato del lavoro, notando che gli aumenti di posti di lavoro si erano moderati e il tasso di disoccupazione è aumentato, ma è ancora basso. Hanno affermato che l’inflazione si è attenuata nell’ultimo anno ma rimane “in qualche modo elevata”.

Anche se il mercato si aspetta un taglio di mezzo punto a settembre, Powell ha dichiarato che non è qualcosa a cui i funzionari stanno pensando in questo momento.

Le Azioni Giapponesi Crollano Sotto il Peso dello Yen

Dopo la settimana più turbolenta del 2020, i principali indici azionari del Giappone sono entrati ufficialmente in una fase di correzione tecnica. La Bank of Japan (BoJ) ha deciso aumentare i tassi allo 0,25%. Lo yen, la cui debolezza era stata un vento favorevole per le azioni giapponesi fino a qualche settimana fa, ha continuato a rafforzarsi. Uno yen più forte rende le aziende esportatrici del Giappone meno competitive sui mercati internazionali, diminuendo i loro profitti.

Se la BoJ continuerà ad alzare i tassi, mentre la Fed inizia a tagliarli, lo yen potrebbe continuare ad aumentare. Alcuni analisti pensano addirittura che possa raggiungere quota 140 contro il dollaro entro la fine dell’anno.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 30

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 28

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 27