Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

4 Suggerimenti per Proteggerti da un Crollo del Mercato

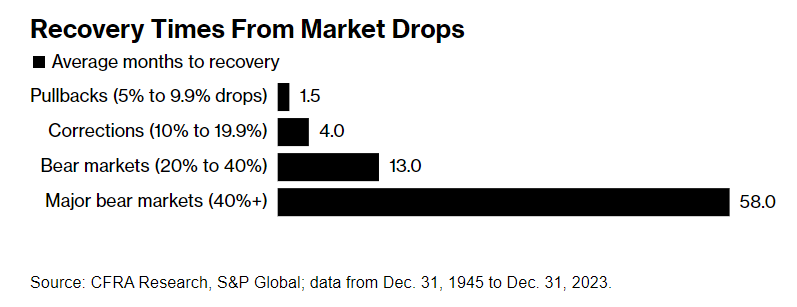

In un panorama finanziario alimentato da forti utili e inflazione contenuta, l’indice S&P 500 è salito a nuovi record, attirando gli investitori in preda alla FOMO. Eppure, dietro la facciata si nasconde un avvertimento. L’incredibile aumento del 30% dell’indice nelle ultime 52 settimane deriva da solo una manciata di titoli tecnologici come Nvidia. Sebbene il fascino dei guadagni rapidi sia innegabile, alcuni pensano che il mercato possa presto crollare o almeno subire una correzione (intesa come un calo del 10% o più). In questo post troverai alcuni suggerimenti e consigli su come proteggerti da un crollo del mercato azionario. Dopotutto, la storia ci ha insegnato che i cali del mercato non sono solo possibili ma anche inevitabili. E in mezzo al caos si nascondono sempre delle opportunità.

Non tentare di cronometrare il mercato

Guardando indietro possiamo affermare che i mercati tendono a riprendersi rapidamente. Quando osserviamo un calo del mercato azionario siamo portati a pensare che sarà necessario molto tempo per recuperare il terreno perso. Ma per tornare al pareggio da una correzione ci sono voluti in media circa quattro mesi. I tempi di recupero da un calo tra il 20-40% si allungano a poco più di un anno. La storia è diversa per i mercati ribassisti con cali oltre il 40%.

La velocità dei rimbalzi del mercato sconsiglia di tentare di cronometrare il mercato. Cercare di trovare il momento perfetto per acquistare o vendere azioni è come inseguire un miraggio nel deserto. Sebbene sia naturale soccombere al fascino di cronometrare il mercato, la storia ha dimostrato più e più volte che questi sforzi possono essere infruttuosi. Con il market timing bisogna avere ragione sia su quando uscire, sia su quando rientrare. Spesso le persone non rientrano, temendo che una mossa rialzista possa essere solo il preludio di un altro calo. Perdere una manciata di giorni con le migliori prestazioni può avere un grande impatto sui rendimenti a lungo termine del tuo portafoglio. Quindi rinunciare di cronometrare il mercato è il primo suggerimento per proteggerti durante un crollo.

Accetta che i cali del mercato azionario sono normali

Anche se la prospettiva di vedere i nostri portafogli in rosso può suscitare sentimenti di panico e disagio, è importante riconoscere che le fasi di ribasso saranno parte integrante del tuo percorso di investimento. Le flessioni si verificano in maniera ciclica, scandendo periodi di espansione economica e di contrazione. Devi accettare in anticipo che i mercati rialzisti non continueranno indefinitamente. La buona notizia è che la direzione generale dei mercati continua ad essere rialzista nel lungo termine.

Un’analisi di Schwab ha esaminato i cali intra-annuali del mercato azionario tra il 2002 e il 2021. Si è verificato un calo del 10% in 10 dei 20 anni, quindi la metà delle volte. La dimensione media del pullback è stata del 15%. In altri due anni il calo è stato quasi del 10%. Tuttavia, nella maggior parte di quegli anni le azioni erano in rialzo e il guadagno medio è stato di circa il 7%.

Diversifica

Come abbiamo già detto, attualmente la performance dell’indice S&P 500 è guidata da una manciata di titoli tecnologici a mega capitalizzazione. Questo rappresenta un rischio intrinseco poiché intacca la diversificazione.

Con questo termine si intende la pratica di distribuire gli investimenti su una varietà di asset, settori e regioni geografiche per ridurre il rischio e minimizzare l’impatto della performance di ogni singolo investimento sul portafoglio complessivo.

Nel panorama finanziario odierno in continua evoluzione, in cui le oscillazioni del mercato possono verificarsi con velocità sorprendenti, la diversificazione è fondamentale per proteggerti da un crollo. Allocando il capitale tra diverse classi di attività come azioni, obbligazioni, immobili e materie prime, gli investitori possono creare un portafoglio resiliente meglio attrezzato per resistere agli alti e bassi del mercato. La diversificazione si estende oltre le classi di attività e comprende fattori quali le dimensioni dell’azienda, il settore industriale e la posizione geografica.

Durante i cali del mercato azionario, i portafogli diversificati tendono a ottenere risultati molto migliori rispetto a quelli concentrati, poiché le perdite in un’area possono essere compensate dai guadagni in un’altra.

Ribilancia il tuo portafoglio

Il tuo portafoglio è stato progettato per riflettere i tuoi obiettivi e gli orizzonti temporali ad essi associati, quindi riportare in linea le percentuali ti mantiene sulla buona strada. Con il termine “ribilanciamento” si intende proprio questo: l’adeguamento periodico dell’allocazione del tuo portafoglio per mantenere i livelli di rischio e gli obiettivi di investimento desiderati.

Poiché alcuni asset sovraperformano altri, nel tempo il loro peso all’interno del tuo portafoglio potrebbe aumentare, portando a una deviazione dall’asset allocation. Se non controllato, questo squilibrio può esporre il tuo portafoglio a livelli di rischio più elevati, poiché diventa eccessivamente dipendente dalla performance di pochi investimenti.

Vendendo asset che sono diventati sovrappesati e riallocando i proventi su asset sottopesati, potrai bloccare i guadagni da investimenti con performance superiori e sfruttare le opportunità offerte da quelli con performance inferiori. Abbracciando questo principio potrai proteggerti meglio da un crollo del mercato.

ARTICOLI CORRELATI:

E’ il momento di diversificare il portafoglio fuori dagli Stati Uniti?

Come costruire un portafoglio azionario difensivo

Creare un portafoglio diversificato con ChatGPT

Proteggere il Portafoglio Azionario durante i Crash del mercato: 5 Domande da farsi