L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Copper to Gold ratio: a cosa serve?

L’oro e il rame sono due metalli molto importanti e ricoprono diversi ruoli. L’andamento dei loro prezzi, in particolare il loro rapporto, può fornire indicazioni molto utili. Il copper to gold ratio può servire infatti come indicatore dell’appetito al rischio degli investitori. Di conseguenza può essere usato anche come misura dell’attrattività dei Treasury, in quanto sono asset sicuri. Esso, infatti, si è spesso comportato come leading indicator dei rendimenti dei Treasury statunitensi. In questo post andremo a spiegare nel dettaglio a cosa serve il copper to gold ratio.

Il ruolo del rame nell’economia

Il rame è un metallo indispensabile per l’industria. Grazie alle sue proprietà, il rame copre una miriade di necessità all’interno dell’industria manifatturiera e delle costruzioni. Viene usato ad esempio nel cablaggio, per le tubazioni e per i dissipatori di calore. Inoltre, senza di esso, la generazione e la trasmissione dell’elettricità su grande scala sarebbe impossibile.

Il ruolo dell’oro

La funzionalità dell’oro è principalmente finanziaria. Viene utilizzato anche per scopi industriali, soprattutto nell’oreficeria. Circa cinquemila anni fa, l’Antico Egitto istituì il primo Gold Standard. Passarono due millenni prima che le forme di credito e le valute cartacee apparissero. Con l’espansione del commercio internazionale verso la metà dell’Ottocento i paesi passarono alle valute cartacee per facilitare gli scambi. Tuttavia l’oro rimase l’asset cardine del sistema monetario. I governi decisero di legare le loro valute all’oro in modo tale che esso potesse essere riscattato a tassi prestabiliti. Anche se con molte interruzioni, il Gold Standard è rimasto fino al ventesimo secolo. Ancora oggi l’oro, più di qualsiasi altra materia prima, è visto come un bene rifugio e come riserva di valore. Il potere finanziario dell’oro deriva dalla sua scarsità e soprattutto indistruttibilità: tutto l’oro estratto in passato esiste ancora oggi.

L’oro come bene rifugio

Gli investitori prendono l’oro come bene rifugio nei periodi in cui sono preoccupati per la svalutazione del dollaro o per il sistema bancario. Erroneamente si pensa che esso possa fornire protezione durante periodi di inflazione elevata. In realtà l’oro ha una correlazione inversa con i rendimenti reali e non con l’inflazione. Un episodio in cui l’oro è servito da bene rifugio contro la svalutazione del dollaro fu durante la grande inflazione in America. Infatti, dalla fine degli anni 70 a inizio anni 80, fu supportato da rendimenti reali bassi.

La Grande Inflazione

A cosa serve il copper to gold ratio?

Il copper to gold ratio è ottenuto semplicemente dividendo il prezzo per libbra di rame per il prezzo per oncia dell’oro. Quello che ci interessa non è il valore di questo rapporto ma la sua direzione e soprattutto se si crea divergenza con i rendimenti obbligazionari. Nel passato, quando si sono verificati episodi di divergenza, i rendimenti hanno presto seguito l’andamento del copper to gold ratio. Il potere predittivo del copper to gold ratio non è assoluto e può dare spesso dei falsi segnali. Se si prende però insieme ad altre metriche di valutazione e si inserisce in un contesto, ci può fornire degli ottimi indizi.

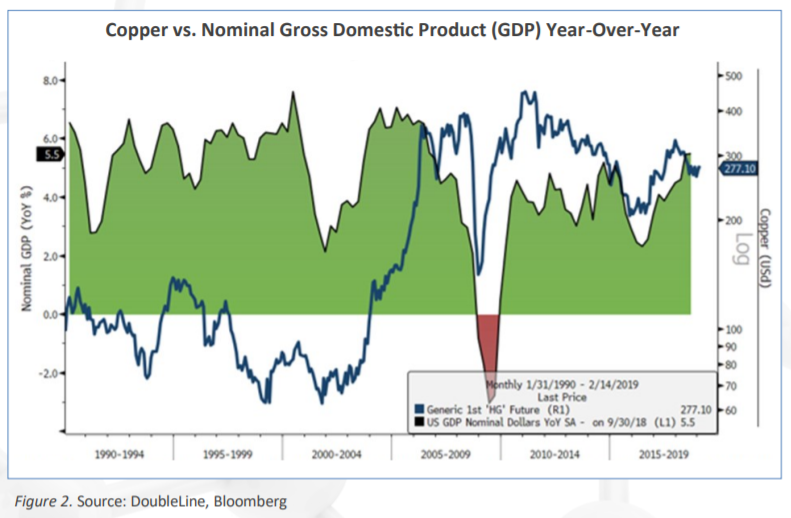

La correlazione del rame col GDP

Il prezzo del rame è fortemente dipendente dalla crescita economica. L’espansione favorisce l’aumento della produzione industriale e di conseguenza la domanda per questo metallo. Il suo prezzo può essere preso come “proxy” delle condizioni dell’economia ed è fortemente correlato all’andamento del GDP.

Copper vs GDP

Quando il rame sovraperforma l’oro, e quindi il rapporto tra i due sale, l’avversione al rischio è più alta e la crescita economica è in aumento. Viceversa quando sottoperforma, e il rapporto scende, ci troviamo in un ambiente “risk off”

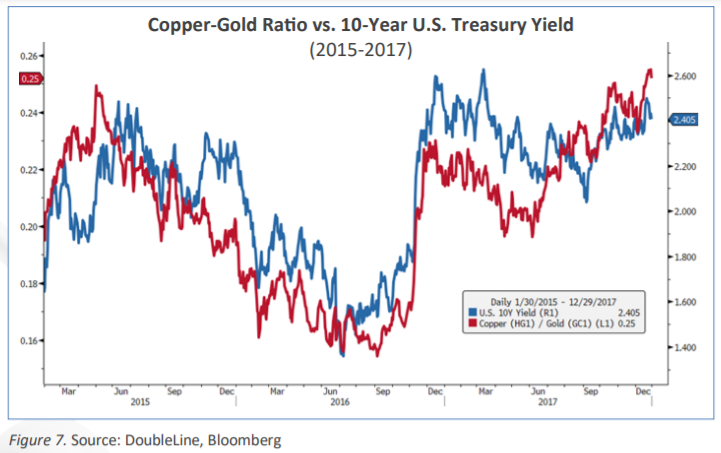

La divergenza tra il Copper to Gold ratio ed i Treasury

La direzione del copper to gold ratio può talvolta anticipare quella dei rendimenti dei Treasury a 10 anni quando si verificano situazioni di divergenza tra i due.

Nel giugno del 2010 il copper to gold toccò un minimo e cominciò a salire, mentre i rendimenti continuarono a scendere. Questa situazione durò fino ad ottobre, finché i rendimenti seguirono al rialzo. In seguito il rapporto segnò un massimo due giorni prima dei rendimenti, anticipando la discesa.

Episodi simili si sono verificati a maggio 2015, quando il rapporto cominciò a scendere prima dei rendimenti e anticipò la salita a giugno 2017.

Nel 2018 il copper to gold ratio cominciò a scendere a ottobre mentre i rendimenti erano in fase laterale. Dopo un mese i rendimenti seguirono il rapporto al ribasso.

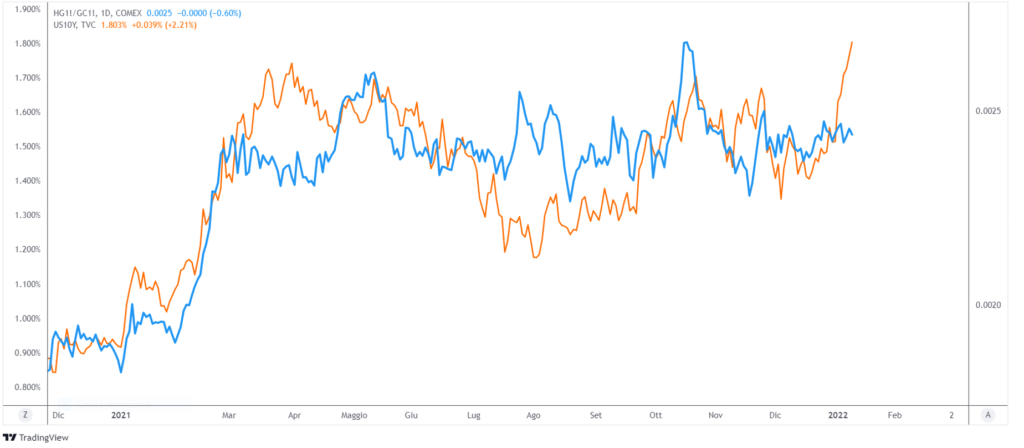

La recente divergenza del Copper to Gold ratio e i rendimenti a 10 anni

Anche oggi stiamo osservando una divergenza tra il copper to gold ratio e i rendimenti del decennale americano.

I rendimenti dei Treasury a 10 anni si sono alzati ultimamente ma il copper to gold ratio non li ha seguiti. Esso continua a rimanere in una fase di lateralizzazione iniziata a marzo. Saranno i rendimenti a sincronizzarsi col rapporto o sarà quest’ultimo a seguire al rialzo?