Il currency peg è una politica in cui un governo nazionale imposta un tasso di cambio fisso per la propria valuta con una valuta estera o un paniere di valute. Il “pegging” di una valuta stabilizza il tasso di cambio tra i paesi. Ciò fornisce la prevedibilità a lungo termine dei tassi di cambio. Tuttavia, un ancoraggio valutario può essere difficile da mantenere e può distorcere i mercati se è troppo lontano dal prezzo di mercato naturale.

Perché usare il currency peg?

La motivazione principale è incoraggiare il commercio tra paesi riducendo il rischio di cambio. I margini di profitto per molte aziende sono bassi, quindi un piccolo cambiamento nei tassi di cambio può eliminare i profitti e costringere le aziende a trovare nuovi fornitori. Ciò è particolarmente vero nel settore della vendita al dettaglio altamente competitivo.

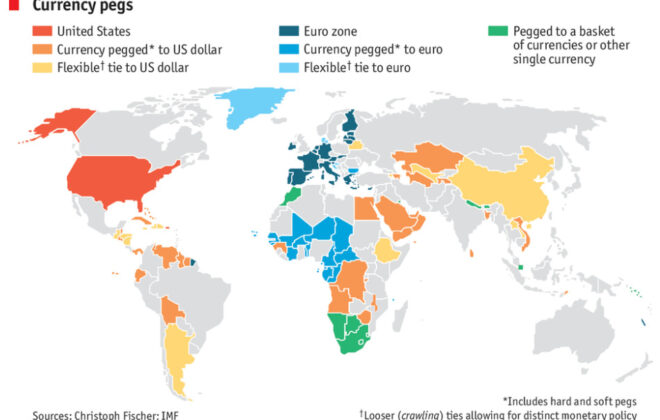

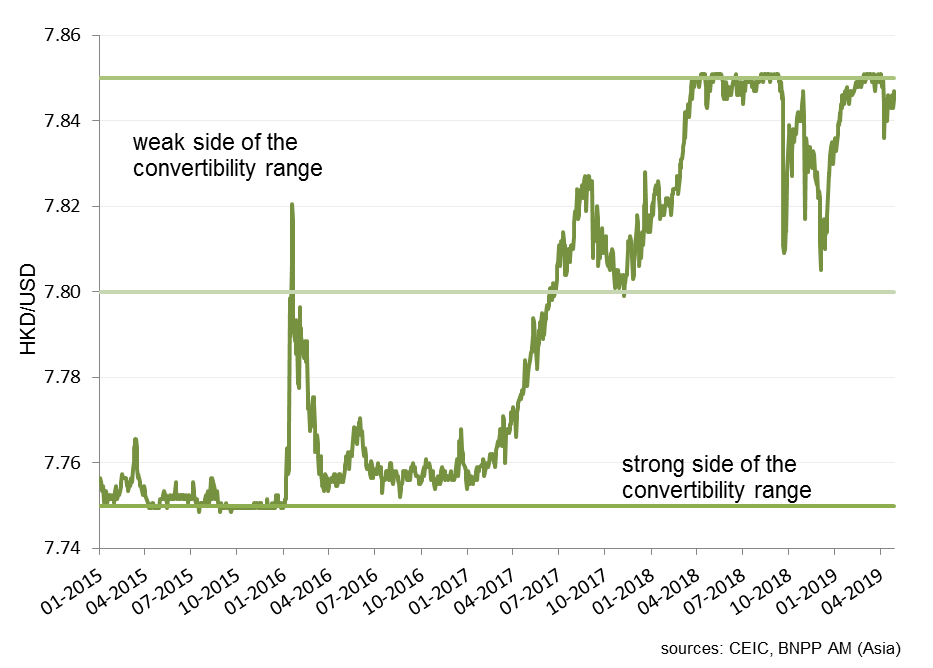

I paesi stabiliscono comunemente un ancoraggio valutario con un’economia più forte in modo che le società nazionali possano accedere a mercati più ampi con meno rischi. Il dollaro americano, l’euro e l’oro sono stati storicamente scelte popolari.

Solo ancoraggi valutari realistici volti a ridurre la volatilità possono produrre benefici economici. Fissare artificialmente un peg alto o basso crea squilibri che alla fine danneggiano tutti i paesi coinvolti.

Quali sono i vantaggi?

Le valute ancorate possono espandere il commercio e aumentare i redditi reali, in particolare quando le fluttuazioni valutarie sono relativamente basse e non mostrano variazioni a lungo termine. Senza il rischio di cambio e le tariffe, gli individui, le imprese e le nazioni sono libere di beneficiare pienamente del peg.

Secondo la teoria del vantaggio comparato, ognuno potrà dedicare più tempo a fare ciò che sa fare meglio. Con tassi di cambio ancorati, le aziende saranno in grado di produrre nel miglior modo possibile, senza spendere tempo per coprire il rischio di cambio con i derivati.

Gli svantaggi dei currency peg

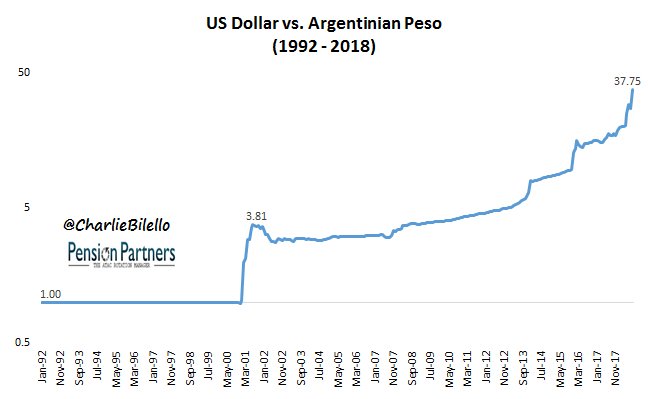

La banca centrale di un paese con un ancoraggio valutario deve monitorare l’offerta e la domanda e gestire il flusso di cassa per evitare picchi di domanda o offerta. Questi picchi possono far deviare una valuta dal suo prezzo ancorato. Ciò significa che la banca centrale dovrà detenere grandi riserve di valuta estera per contrastare l’acquisto o la vendita eccessivi della sua valuta.

Quando una valuta è fissata a un tasso di cambio eccessivamente basso nascono una serie di problemi. Da un lato, i consumatori domestici saranno privati del potere d’acquisto per acquistare beni esteri.

Supponiamo che lo yuan cinese sia ancorato troppo in basso rispetto al dollaro. In questo caso, i consumatori cinesi dovranno pagare di più per i prodotti importati e i loro consumi si abbasseranno. D’altra parte, i produttori esteri che fanno business con la Cina perderanno fatturato. Tutto ciò creerà tensioni commerciali tra il paese con una valuta sottovalutata e il resto del mondo.

Un’altra serie di problemi emerge quando una valuta è ancorata a un tasso troppo alto. I consumatori domestici acquisteranno troppe importazioni e consumeranno più di quanto possono produrre. Questi deficit commerciali creeranno una pressione al ribasso sulla valuta nazionale e il governo dovrà spendere riserve di valuta estera per difendere il peg. Le riserve del governo alla fine si esauriranno e il peg salterà.

Cosa succede quando un peg crolla?

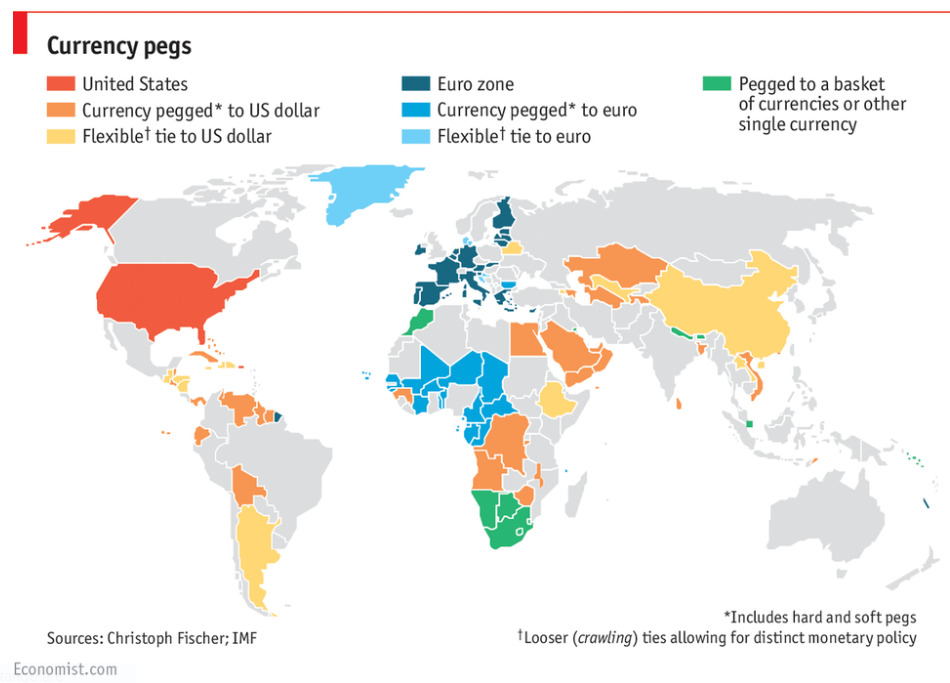

Quando un peg valutario crolla, il paese che ha fissato il peg troppo alto troverà improvvisamente le importazioni più costose. Ciò significa che l’inflazione aumenterà e la nazione potrebbe anche avere difficoltà a pagare i propri debiti.

L’altro paese scoprirà che i suoi esportatori perdono fatturato e che i suoi investitori perdono denaro su attività estere che valgono meno in valuta nazionale.

Le principali rotture di ancoraggio valutario includono il peso argentino al dollaro USA nel 2002, la sterlina britannica al marco tedesco nel 1992 e il dollaro USA all’oro nel 1971.

Esempi di currency peg

I paesi hanno ragioni diverse per ancorarsi al dollaro. La maggior parte delle isole caraibiche (Aruba, Bahamas, Barbados e Bermuda, solo per citarne alcune) ancorano le proprie valute al dollaro americano. La loro principale fonte di reddito deriva dal turismo pagato in dollari. Il pegging valutario stabilizza le loro economie e le rende meno volatili.

In Africa, molti paesi sono ancorati all’euro. Le eccezioni sono Gibuti ed Eritrea che ancorano le proprie valute al dollaro. In Medio Oriente, molti paesi tra cui Giordania, Oman, Qatar, Arabia Saudita ed Emirati Arabi Uniti sono ancorati al dollaro per avere maggiore stabilità. Le nazioni ricche di petrolio hanno bisogno degli Stati Uniti come principale partner commerciale.

In Asia, Macao e Hong Kong fissano le loro valute al dollaro. La Cina non associa ufficialmente lo yuan a un paniere di valute che include il dollaro. Tuttavia, gestisce il tasso di cambio dello yuan in dollari in modo da avvantaggiare la sua economia guidata dalle esportazioni.

ARTICOLI CORRELATI:

La debolezza dello yen: quali sono i livelli chiave