Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 45

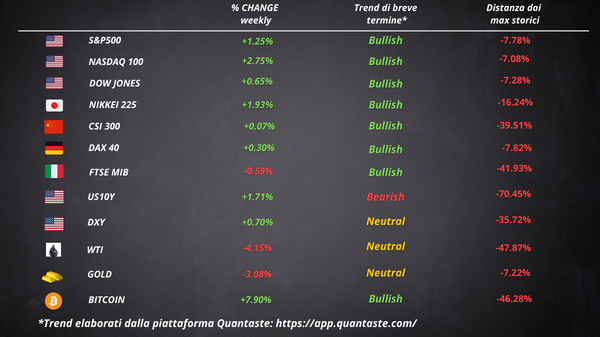

Le azioni globali hanno prolungato il rally di novembre, attirando afflussi pari a 8,8 miliardi di dollari nella settimana fino all’8 novembre. Le mega cap tecnologiche hanno guidato gli indici statunitensi al rialzo. I “Magnifici 7” – i sette titoli più grandi dell’S&P 500 – sono saliti per 10 degli ultimi 11 giorni, aggiungendo 1,3 trilioni di dollari alla capitalizzazione di mercato.

L’S&P 500 ha superato la soglia chiave di 4.400, raggiungendo il massimo di sette settimane. Il Nasdaq è salito, con Microsoft che ha raggiunto un record e Nvidia che ha esteso la sua avanzata fino all’ottava sessione.

Mentre i giganti tecnologici guidano gli indici azionari al rialzo, una serie di strategie azionarie sensibili al ciclo economico stanno registrando performance scoraggianti. I titoli value sono scivolati, le piccole aziende sono crollate e le azioni prese di mira dai venditori allo scoperto hanno registrato la settimana peggiore da marzo.

Nel loro insieme, le oscillazioni del mercato mostrano che gli investitori rimangono profondamente confusi su come il ciclo dei tassi di interesse più aggressivo degli ultimi quattro decenni si ripercuoterà sugli utili, sull’economia e sulle valutazioni aziendali.

I titoli del Tesoro sono stati contrastanti, con il segmento a lungo termine che ha sovraperformato (30 anni -3 punti base nella settimana), mentre i rendimenti sul resto della curva sono aumentati. I rendimenti a 2 anni sono tornati sopra il 5%. Ciò ha spinto la curva dei rendimenti (2s30s) verso il più grande appiattimento settimanale da novembre 2022.

Bitcoin ha chiuso al massimo degli ultimi 18 mesi. Il petrolio ha registrato il terzo calo settimanale consecutivo a causa delle crescenti preoccupazioni sulla domanda globale e dello scioglimento del premio di rischio della guerra Israele-Hamas. Il dollaro è aumentato mentre l’oro è scivolato per la seconda settimana consecutiva.

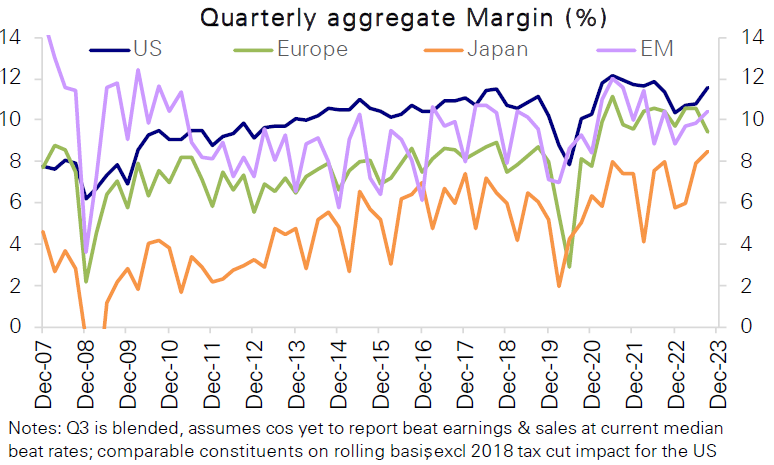

Stessa stagione degli earnings, diverso racconto

Dopo tre trimestri di cali su base annua, gli utili delle società statunitensi sono finalmente cresciuti nel terzo trimestre. Wall Street è fiduciosa che la crescita continuerà. Le aziende hanno tagliato i costi velocemente e ora stanno godendo di un’espansione dei margini.

Il settore societario europeo, invece, sta cadendo solo ora in una recessione. Gli utili del terzo trimestre sono sulla buona strada per registrare il primo calo su base annua dal 2020. Anche escludendo i settori dell’energia e dei materiali, fortemente colpiti dalle turbolenze dei prezzi delle materie prime, i risultati delle aziende europee sono stati nettamente peggiori rispetto al resto del mondo.

Una delle principali motivazioni è che non sono state in grado di aumentare i propri margini nel terzo trimestre, a differenza delle loro controparti negli Stati Uniti, in Giappone e nei mercati emergenti. La mancata realizzazione di maggiori vendite ha causato danni ancora maggiori ai profitti.

Un’asta obbligazionaria molto triste

Giovedì una disastrosa asta di titoli del Tesoro trentennali ha fatto impennare i rendimenti a lunga scadenza. Ad alimentare l’impennata è stato anche il presidente della Fed, che un’ora dopo ha detto ai giornalisti alla conferenza del Fondo monetario internazionale a Washington che un altro aumento dei tassi di interesse è ancora possibile.

L’asta obbligazionaria di giovedì ha dimostrato che gli investitori stanno chiedendo un compenso aggiuntivo per finanziare un deficit fiscale in aumento. Il rendimento dell’asta è stato significativamente più alto del previsto. Ciò l’ha resa una delle peggiori vendite di obbligazioni trentennali degli ultimi dieci anni. Un attacco informatico che ha interrotto le negoziazioni dei clienti della Industrial & Commercial Bank of China, la più grande banca del mondo, ha probabilmente contribuito allo scarso risultato.

Gli acquirenti di titoli del Tesoro nel complesso stanno diventando più sensibili al prezzo, un problema per il governo statunitense che cerca di raccogliere somme maggiori attraverso le sue aste. Alcuni acquirenti tradizionali si sono ritirati. La Fed ha smesso di acquistare grandi quantità di titoli del Tesoro, rimuovendo una grande fonte di domanda. Anche i governi stranieri e le banche statunitensi stanno riducendo i loro acquisti di obbligazioni, costringendo il Tesoro a fare maggiore affidamento su hedge fund, fondi comuni di investimento e fondi pensione per colmare il vuoto.

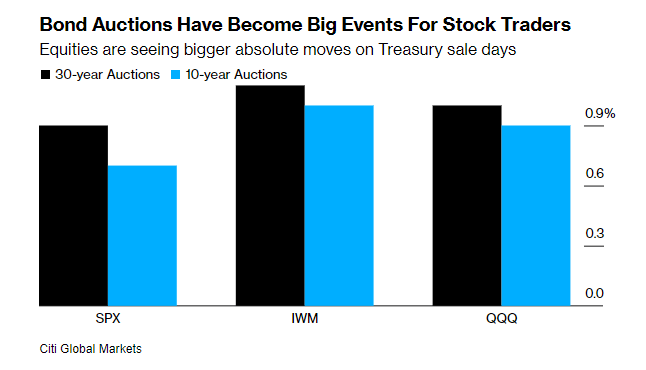

I risultati delle aste hanno un’influenza maggiore

Le aste dei titoli del Tesoro statunitense stanno esercitando un’influenza crescente sui titoli azionari, secondo i dati di Citigroup. L’indice S&P 500 si è mosso di circa l’1% in entrambe le direzioni nei giorni delle aste dall’inizio del 2022, molto al di sopra della media del decennio precedente.

I movimenti successivi alle aste hanno addirittura superato quelli che seguono i dati occupazionali. L’importanza dei piani di indebitamento statunitensi è stata evidente anche la scorsa settimana, quando il Tesoro ha annunciato un incremento inferiore alle attese dell’emissione di obbligazioni.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 44

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 43

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 42

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 41