L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Dal ‘soft landing’ al ‘no landing’ dell’economia

Mentre persiste il dibattito sul fatto che la Fed sarà in grado di progettare un “soft landing”, abbattendo l’inflazione senza un forte rallentamento economico, oppure si troverà a dover gestire un “hard landing”, facendo sprofondare l’economia in una recessione, un terzo scenario si sta facendo strada: il “no landing“.

In uno scenario di “no landing”, l’economia statunitense non rallenta, l’inflazione rimane sopra la tendenza e la Federal Reserve è costretta non solo ad aumentare i tassi più del previsto, ma a mantenerli elevati più a lungo.

Lo scenario “senza atterraggio” rischia di riportare volatilità sui mercati perché reintroduce l’incertezza sull’inflazione e sul percorso di inasprimento della Fed. Il quadro non è affatto chiaro per il mercato azionario, dove tori e orsi stanno combattendo su ciò che conta di più: l’aumento dei tassi o un’economia che si dimostra resiliente.

Il mercato del lavoro e il no landing

Il rapporto sull’occupazione di gennaio ha svolto un ruolo importante nell’alimentare la discussione sulla possibilità di un “no landing'”. I dati non solo hanno inferto un duro colpo alle scommesse per una recessione a breve termine, ma hanno anche segnalato rischi al rialzo per l’inflazione.

Secondo il Dipartimento del lavoro degli Stati Uniti, le buste paga non agricole sono aumentate di 517.000 a gennaio. Gli economisti si aspettavano un aumento di 170.000. La retribuzione oraria media è aumentata dello 0,3% rispetto al mese precedente, come previsto dal consenso. Il tasso di disoccupazione, derivato da un altro sondaggio, è sceso di un decimo di punto percentuale raggiungendo il 3,4% – il livello più basso dal 1969.

I consumatori sono resilienti

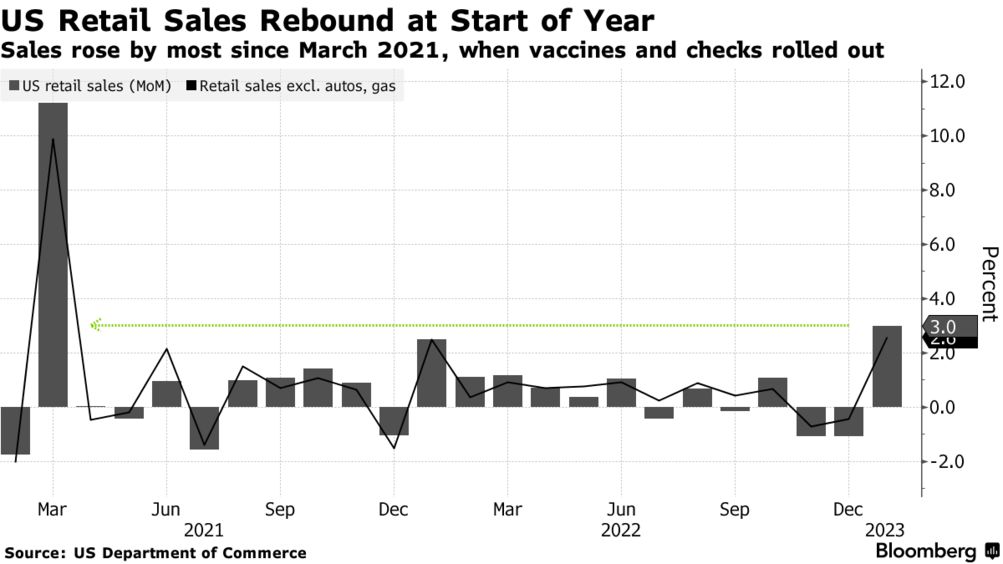

Ad alimentare lo scenario di “nessun atterraggio” sono stati i dati sull’inflazione e sulle vendite al dettaglio. Le vendite al dettaglio negli Stati Uniti a gennaio hanno registrato l’aumento più alto in quasi due anni, dimostrando che i consumatori hanno ancora voglia di spendere.

Il Dipartimento del Commercio ha affermato che le vendite al dettaglio sono aumentate del 3,0% il mese scorso, il maggiore aumento da marzo 2021, dopo essere diminuite dell’1,1% a dicembre. Su base annua, l’aumento è stato del 6,4%.

Il calo delle vendite nei due mesi precedenti è stato attribuito all’anticipo degli acquisti natalizi, che secondo gli economisti non erano stati completamente adeguati dal modello utilizzato dal governo per eliminare le fluttuazioni stagionali dai dati.

Più resiliente si rivelerà l’economia, più la Fed sarà costretta a mantenere una politica restrittiva.

Alcuni segnali preoccupanti sulle pressioni inflazionistiche

Il rapporto sulle vendite al dettaglio è arrivato sulla scia di una stampa sull’inflazione che ha evidenziato che gli sforzi della Fed non hanno ancora avuto gli effetti previsti. La disinflazione di cui ha parlato Powell non avverrà tutta insieme e al momento è trainata dai beni.

Gran parte dell’impennata dei prezzi è stata davvero “transitoria” e dovuta a fattori legati alla pandemia. Ma l’inflazione dei servizi sembra persistere. Esclusi cibo ed energia, l’inflazione dei beni si trova al di sotto dell’obiettivo del 2% mentre quella dei servizi continua a salire.

Gli affitti contano sempre di più. L’OER, una stima dell’affitto implicito che sarebbe pagabile per le proprietà, continua a salire, mentre un indice che esclude gli alloggi è diminuito drasticamente dal picco superiore al 10% della scorsa estate.

Pochi giorni dopo il CPI, è arrivato l’indice dei prezzi alla produzione. Il PPI degli Stati Uniti è rimbalzato più del previsto a gennaio, salendo dello 0,7% (il massimo da giugno). Su base annuale, Il PPI è salito del 6%.

Le stime mediane in un sondaggio di economisti di Bloomberg prevedevano che l’indice aumentasse dello 0,4% rispetto a un mese prima e del 5,4% da gennaio 2022.

Escludendo le componenti alimentari ed energetiche volatili, il cosiddetto PPI core è aumentato dello 0,5% a gennaio e del 5,4% rispetto all’anno precedente.

Cosa pensa il mercato di questi dati?

Ci sono sempre più segnali che il mercato sta prezzando lo scenario di no landing. Non solo i tassi a breve termine stanno aumentando, ma le aspettative di inflazione a un anno si avvicinano al 3%.

In altre parole, il mercato pensa che tra un anno l’inflazione sarà significativamente più alta rispetto all’obiettivo di inflazione del 2%. In risposta a ciò, la Fed dovrà essere più aggressiva per garantire che le aspettative di inflazione non si allontanino troppo dall’obiettivo della Fed.

Nel frattempo, il mercato dei future prevede un picco dei tassi al di sopra del 5% alla fine di quest’anno. La curva dei rendimenti – già invertita da tempo – ha raggiunto l’inversione più profonda in 40 anni. I rendimenti a breve termine hanno superato i rendimenti a lungo termine senza interruzioni per sette mesi consecutivi.

ARTICOLI CORRELATI:

Soft landing: cos’è e perché la Fed non riuscirà a evitare una recessione?

L’inflazione USA rimane elevata, aggiungendo pressione per ulteriori aumenti della Fed

Bostic: picco dei tassi della Fed più alto del previsto

La Fed alza i tassi di 25 pb e prevede un “paio” di aumenti in più