Oggi è il giorno della riunione del FOMC in cui è ormai scontato che si proceda con un aumento dei tassi di 50 punti base. Molto dipenderà da come Powell risponderà a una domanda che sicuramente gli sarà posta alla conferenza a seguito della decisione di politica monetaria. La domanda in questione ha a che fare con l’aumento dei tassi di 75 punti base. Qual è la probabilità che il FOMC abbia in programma un aumento dei tassi di 75 punti base ad una delle prossime riunioni?

Il FOMC e l’aumento dei tassi

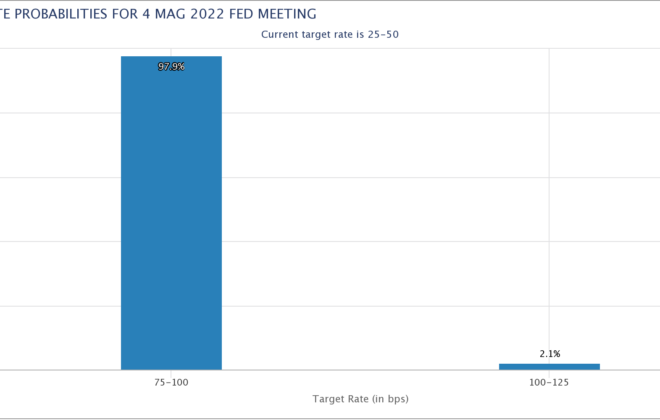

Il mercato sta scontando una probabilità del 97.9% di un aumento dei tassi di 50 punti base alla riunione di maggio. Il target sui fondi federali si troverebbe quindi tra i 75 e i 100 punti base. Un aumento di queste dimensioni non avveniva da maggio del 2000.

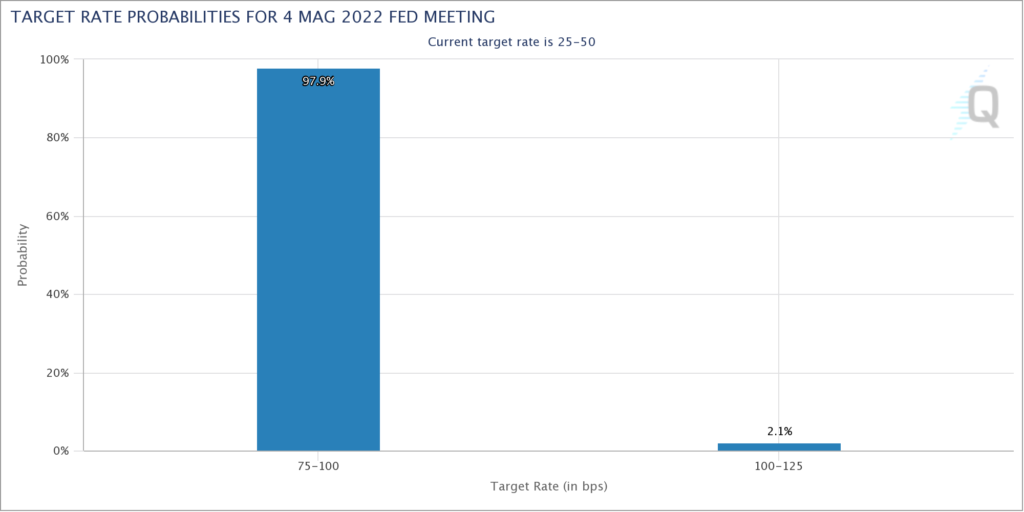

Le mosse di mezzo punto sono completamente scontate dagli investitori per ciascuno dei tre incontri seguenti. Il mercato sta quindi valutando la traiettoria più aggressiva dei tassi d’interesse degli ultimi tre decenni.

Potrebbe esserci ancora spazio per un’aggressività maggiore. Infatti, gli investitori presteranno molta attenzione alle parole di Powell oggi. E’ dal 1994 che la Federal Reserve non aumenta i tassi di 75 bps. Ad ogni modo, a un certo punto la scorsa settimana il mercato ha valutato una probabilità vicino al 50% di un aumento di 75 punti base alla riunione di giugno.

La risposta di Powell

Powell potrebbe ritornare ad affermare che la Fed non sta procedendo con aumenti prestabiliti dei tassi e che i membri del FOMC stanno mantenendo una mente aperta ad ogni incontro. E’ probabile quindi che il presidente non escluda un aumento di 75 punti base quest’anno.

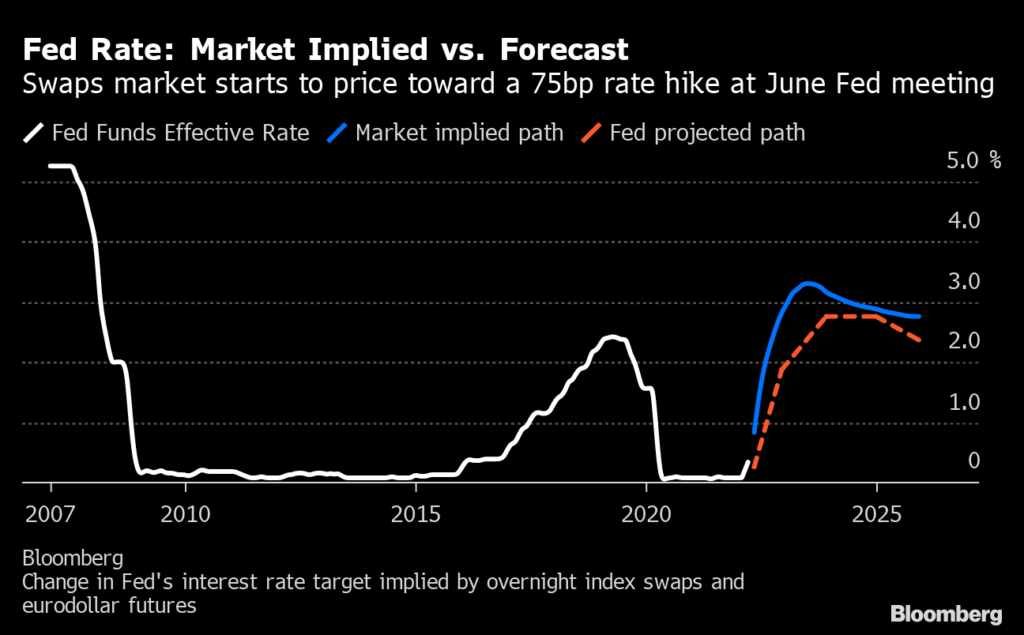

Il quadro dei mercati australiani offre alcune potenziali indicazioni su come gli investitori potrebbero reagire ai commenti di Powell. Martedì il governatore della Reserve Bank of Australia Philip Lowe ha dichiarato di mantenere una mente aperta dopo aver aumentato i tassi più del previsto. Inoltre, ha aggiunto che non esiste un percorso predeterminato per i tassi d’interesse. Ciò ha portato i titoli di stato del paese verso nuovi massimi ciclici.

I trader valutano adesso un percorso più aggressivo per l’Australia rispetto agli Stati Uniti. I futures sui tassi di cambio di dicembre scontano un tasso del 2,9% contro il 2,8% dei fed funds.

La probabilità di un aumento di 75 punti base

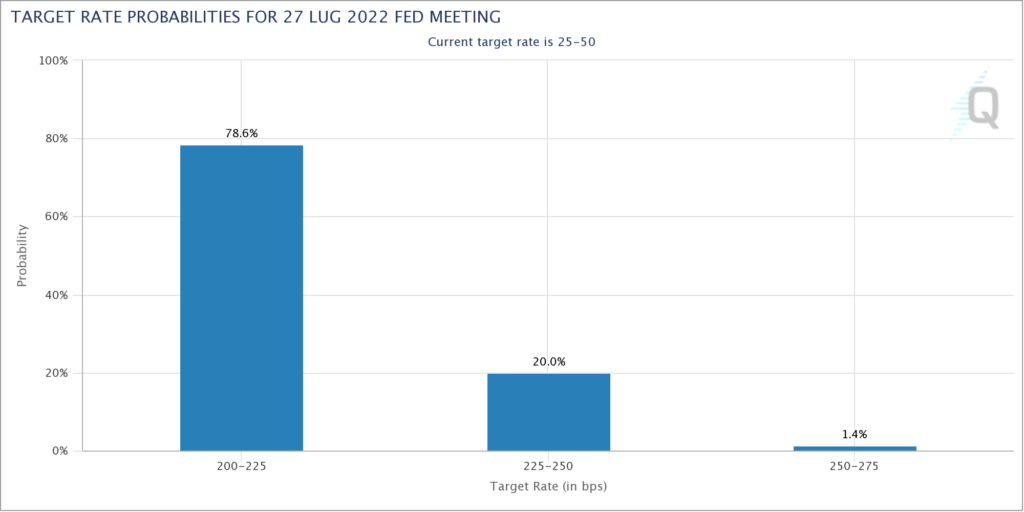

Il presidente della Fed di St. Louis James Bullard, ha già apertamente sostenuto un aumento di 75 punti base quest’anno. Un aumento di questa entità è valutato con una probabilità del 20% alla riunione di luglio.

Altri membri del FOMC hanno affermato che un aumento di 50 punti base è più appropriato insieme ai piani di diminuzione del bilancio fino a $ 95 miliardi al mese. Per alcuni partecipanti, aumenti di 50 punti base per quattro incontri di fila sono già abbastanza aggressivi.

Finora questa settimana, i trader hanno ridotto le probabilità di un precipitoso aumento alla riunione di giugno. I contratti swap sono tornati a 109 punti base in più rispetto al tasso attuale, da un recente picco di 111 punti base. Ciò suggerisce circa una possibilità su tre di un aumento di 75 punti base il mese prossimo.

I rendimenti dei Treasury

I rendimenti del decennale sono saliti sopra il 3% questa settimana per la prima volta dal 2018. Anche i rendimenti a due anni, che sono più sensibili alle aspettative sui tassi, sono aumentati.

Dopo una breve fase di “steepening”, la curva dei rendimenti sembra ben intenzionata a continuare il suo appiattimento. Lo spread chiave tra i 10 e i 2 anni potrebbe tornare in territorio di inversione. A questo punto del ciclo, l’irripidimento della curva è abbastanza improbabile.

ARTICOLI CORRELATI:

La curva dei rendimenti più importante per prevedere le recessioni

La Slowflation: cosa farà la BCE?

La riduzione del bilancio della Fed: cos’è e come può influenzare i mercati?