Gli investitori si stanno chiedendo quali potrebbero essere i possibili effetti del quantitative tightening. La riduzione del bilancio che ammonta a quasi 9 trilioni di dollari sta per iniziare. I trader sono alla ricerca di ulteriori dettagli sui piani per far maturare miliardi di dollari di obbligazioni ogni mese senza sostituirle.

Il presidente della Fed ha avvertito che il processo di riduzione del bilancio, considerato secondario agli aumenti dei tassi, presenta un elemento di incertezza. Il quantitative tightening dovrebbe agire innalzando i rendimenti aggiustati all’inflazione e rafforzando l’inasprimento delle condizioni finanziarie.

Il ruolo importante del quantitative tightening nella normalizzazione della politica monetaria è molto importante ma quali potrebbero essere i possibili effetti e le aree di stress?

L’impatto sui rendimenti

Mentre alcuni ritengono che i rendimenti abbiano già raggiunto il picco, l’impatto del quantitative tightening potrebbe essere difficile da valutare. La Fed ridurrà il suo portafoglio molto più velocemente rispetto all’ultima volta. A settembre, la Fed consentirà ogni mese a $ 95 miliardi di titoli di scadere, rispetto al deflusso massimo di $ 50 miliardi dell’ultima volta.

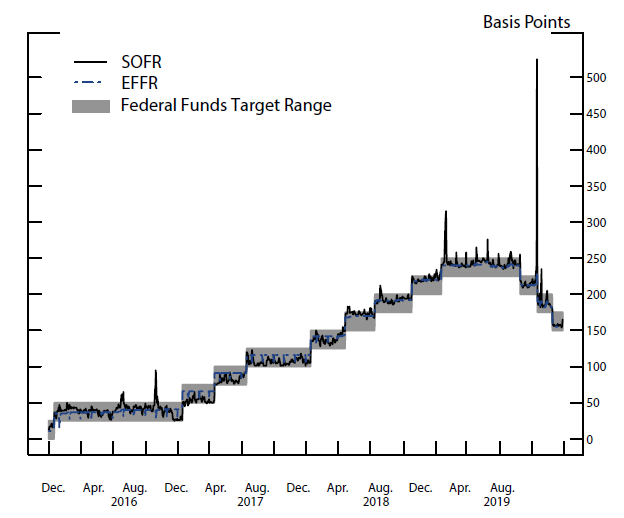

I funzionari della Fed sono più confidenti nel muoversi più velocemente. Questo perché lo scorso anno è stata creata la standing repo facility (SRF). Essa offre agli operatori una finestra in cui possono ottenere cash prestando titoli del Tesoro alla Fed. Il programma potrebbe prevenire il ripetersi delle turbolenze del mercato dei pronti contro termine del 2019, quando i tassi repo sono aumentati vertiginosamente.

L’alterazione degli scambi

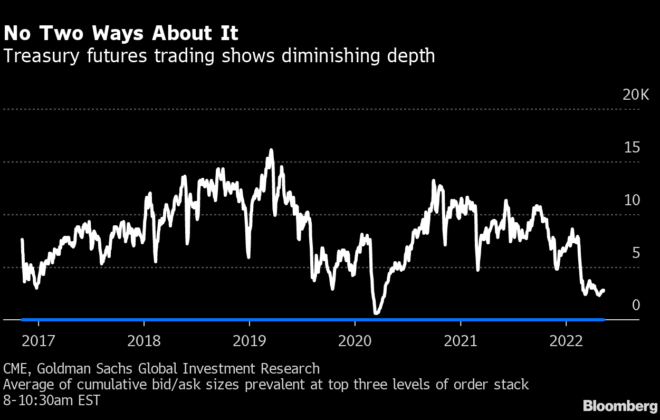

Il QT potrebbe avere possibili effetti negativi sulle condizioni degli scambi. Le grandi banche americane si sono astenute per anni dall’aggiungere capacità di market-making sul mercato obbligazionario, anche grazie ai requisiti patrimoniali coinvolti. Ciò ha contribuito a movimenti bruschi e improvvisi dei rendimenti. A partire dal prossimo mese, la Fed ridurrà la sua partecipazione alle aste di acquisto e avrà meno capacità da prestare ad altri.

La liquidità è scarsa e le condizioni finanziarie si stanno già inasprendo prima ancora che gli operatori debbano fare da intermediatori sul mercato dei Treasury e dei titoli garantiti da ipoteca.

Sebbene il Dipartimento del Tesoro stia conducendo uno sforzo per affrontare le condizioni del mercato, non è ancora emerso un piano dettagliato.

La mancanza di acquisti esteri

Lo sfondo globale su cui sta avvenendo il QT della Fed è notevolmente diverso da quello dell’ultima volta. Nel corso dell’ultimo QT, c’erano un sacco di acquisti da parte di altre banche centrali. Oggi invece, la maggior parte delle banche centrali si sta unendo agli Stati Uniti nel processo di inasprimento, suggerendo una minore domanda globale di obbligazioni.

I rischi delle obbligazioni ipotecarie

Un’altra area di preoccupazione riguarda la vendita di titoli garantiti da ipoteca. Powell ha notato all’inizio di questo mese che è probabile che l’importo dei Mortgage Backed Securities (MBS) in scadenza sarà inferiore al limite mensile della Fed.

Per mettere in prospettiva quanto sia influente la presenza della Fed su questo mercato, esaminiamo alcuni numeri. 6,5 trilioni di dollari in MBS sono stati originati tra il 2020 e il 2021. Nello stesso periodo, la Fed ha acquistato quasi 3 trilioni di dollari di MBS. Questi acquisti hanno aumentato le disponibilità nette nel bilancio della Fed da circa 1,4 trilioni a quasi 2,7 trilioni attualmente detenuti.

Le implicazioni della massiccia riduzione della presenza della Fed nel mercato dei MBS saranno tassi ipotecari più elevati e un ambiente di rifinanziamento molto più temperato.

ARTICOLI CORRELATI:

I verbali del FOMC di maggio e le aspettative dei mercati