Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

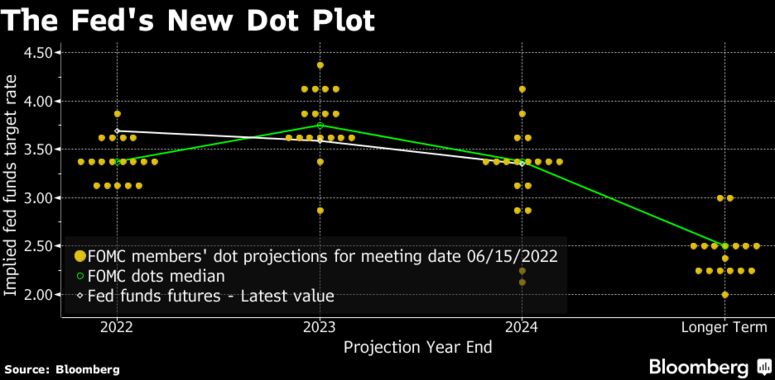

Il Dot Plot: che cos’è e perché è importante?

Il dot plot è il grafico a dispersione più osservato dai mercati. Da gennaio 2012, ogni tre mesi, la Federal Reserve cerca di aggiustare le aspettative dei partecipanti al mercato aggiornando le sue previsioni sui tassi d’interesse nel dot plot. E’ quindi un punto di riferimento per determinare la posizione della Fed.

Consiste in un grafico che mostra le stime sul tasso controllato dalla Fed (il fed funds rate). Ciascuno dei membri del Federal Open Market Committee (FOMC) assegna un punto a quello che considera l’intervallo medio appropriato del tasso di riferimento alla fine di ciascuno dei tre anni successivi e nel lungo periodo. Gli investitori si concentrano sul punto mediano che si ottiene dalle proiezioni totali.

A contribuite al dot plot sono in tutto 19 responsabili della politica monetaria, i sette governatori del consiglio della Fed a Washington più i presidenti delle 12 banche regionali.

I punti non sono nominativi, quindi non c’è modo di sapere qual è la stima del presidente della Fed.

Come nasce il dot plot?

All’inizio del 2011, i funzionari della Federal Reserve stavano concludendo il secondo round del loro programma di acquisto di obbligazioni (quantitative easing) e progettando una strategia di uscita dallo stimolo monetario senza precedenti che ha seguito la grande crisi finanziaria del 2008.

Allo stesso tempo, Janet Yellen, allora vicepresidente della Fed, stava lavorando a un modo per trasmettere al pubblico maggiori informazioni sulle future mosse della banca centrale, in un momento in cui molti si aspettavano che un cambiamento della politica fosse vicino. Il risultato di quel lavoro è stato proprio il dot plot.

I funzionari del Federal Open Market Committee si riuniscono otto volte l’anno per formulare la loro politica monetaria. Prima di ogni incontro, presentano previsioni aggiornate per la crescita economica, la disoccupazione e l’inflazione. I punti del grafico mostrano le proiezioni dei tassi di interesse che si basano su tali previsioni economiche.

Perché il dot plot è importante?

Quando il diagramma a punti cambia, può inviare un potente messaggio agli investitori sul fatto che la banca centrale statunitense si aspetta di accelerare o rallentare l’inasprimento della politica monetaria. Crea anche un benchmark che può essere utilizzato per evidenziare le differenze tra il punto di vista ufficiale della Fed e quello dei mercati finanziari.

E’ importante precisare che le proiezioni non riflettono un impegno del FOMC ad agire e non sono una previsione ufficiale di consenso. Ogni singolo membro può basare le proprie previsioni su un modello economico diverso o su una serie di ipotesi. Inoltre, dei 12 presidenti regionali della Fed, solo cinque sono membri votanti del FOMC in un dato anno. Ciò solleva domande su quanto i punti riflettano accuratamente le intenzioni della Fed a lungo termine.

In passato la Fed ha esplorato la possibilità di creare un punto di consenso ma i funzionari sono giunti alla conclusione che sarebbe stato troppo difficile ottenere un accordo tra così tanti funzionari con opinioni diverse.

Cosa pensano i leader della Fed riguardo al dot plot?

Nel 2014, la Yellen, alla sua prima conferenza stampa come presidente della Fed, ha affermato che le persone non dovrebbero vedere il dot plot come il modo principale in cui il comitato comunica le sue intenzioni al pubblico.

Powell, che è subentrato alla Yellen nel febbraio 2018, ha affermato che il dot plot fornisce informazioni utili ma che, in alcune occasioni, è stato fonte di confusione.

Le proiezioni dei tassi di interesse cambiano al variare dell’economia e degli sviluppi nei mercati finanziari. La Fed sottolinea spesso la necessità di mantenere la flessibilità nonché la sua dipendenza dai nuovi dati. Ecco perché non dovresti focalizzarti troppo sul dot plot.

La forward guidance

Dopo la crisi finanziaria globale, i funzionari della Fed giunsero alla conclusione che fornire agli investitori indicazioni chiare per orientare le aspettative sui tassi di interesse li avrebbe aiutati a superare la peggiore recessione in una generazione. Tutte le grandi banche centrali del mondo iniziarono ad adottare la nuova strategia di comunicazione nota come forward guidance.

I responsabili politici sostengono che la forward guidance ha funzionato. Tassi d’interesse ai minimi, accompagnati dalle aspettative che si sarebbero mantenuti bassi, si sono tradotti in tassi a lungo termine più bassi, abbattendo il costo dei prestiti e dei mutui aziendali. Di conseguenza, le banche e le aziende hanno avuto più fiducia nel prestare e investire.

I critici affermano che l’approccio offriva messaggi contrastanti e creava confusione. Il miglior esempio è arrivato nel 2013, quando il presidente Ben Bernanke ha affermato che la Fed avrebbe potuto rallentare l’acquisto di obbligazioni nei prossimi incontri, innescando un crollo delle azioni globali e un aumento record dei rendimenti dei Treasury in un evento che è diventato noto come il “Taper Tantrum”.

Nell’ultima riunione del FOMC, i membri hanno deciso di procedere con un approccio “riunione per riunione” all’aumento dei tassi, limitando quindi la forward guidance.

ARTICOLI CORRELATI:

Cosa aspettarsi dal Jackson Hole

Non contare su un cambio di politica della Fed

Cosa potrebbe fermare l’inasprimento della Fed

In che modo l’aumento dei tassi viene trasmesso all’economia? Il ruolo delle condizioni finanziarie