Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa aspettarsi dal Jackson Hole

Il presidente della Fed avrà la possibilità di ridefinire le aspettative dei mercati al simposio annuale al Jackson Hole. Powell parlerà il 26 agosto alle 10, ora di Washington. Ci si aspetta che ribadirà la determinazione della banca centrale a continuare ad aumentare i tassi d’interesse per tenere sotto controllo l’inflazione. E’ probabile che non sarà preciso sull’entità dell’aumento alla riunione del prossimo mese, visto l’approccio “riunione per riunione” che ha deciso di adottare.

Cos’è il simposio del Jackson Hole?

Originariamente questo evento era organizzato dalla Fed di Kansas City. Si tratta di un simposio annuale a cui partecipano banchieri centrali, politici, accademici ed economisti di tutto il mondo. La conferenza è stata spostata definitivamente nel 1982 a Jackson Hole.

Ogni anno la Kansas City Fed seleziona un tema basato sulle questioni economiche più urgenti. La banca regionale seleziona e invita i relatori a presentare i risultati di ricerche che trattano il tema del convegno. L’evento di più giorni prevede anche un discorso del presidente della Fed.

Quest’anno il tema è “Rivalutare i vincoli dell’economia e della politica”. Ciò include i colli di bottiglia della catena di approvvigionamento, le carenze e la politica dei tassi di interesse bassi durante gran parte della pandemia.

In passato l’evento del Jackson Hole è stato utilizzato dai presidenti della Federal Reserve per fare annunci importanti.

Nel suo ultimo discorso al forum, Powell aveva sottolineato che le pressioni inflazionistiche sarebbero state transitorie. Ora l’inflazione è ai livelli più alti degli ultimi quarant’anni. Il presidente ha dovuto ammettere che l’analisi della Fed non era corretta e che i responsabili politici avrebbero dovuto iniziare ad aumentare i tassi d’interesse molto prima.

Il rally delle azioni e le condizioni finanziarie

Le azioni statunitensi sono aumentate dall’ultima riunione del FOMC di luglio, tra le crescenti aspettative che la banca centrale comincerà a rallentare il ritmo dei rialzi, nonché i segnali che le pressioni inflazionistiche potrebbero attenuarsi.

Gli investitori sono rimasti per lo più imperturbati dalle affermazioni dei responsabili politici a seguito della riunione. Il presidente della Fed di St. Louis James Bullard, che è uno dei decisori politici più aggressivi, ha dichiarato in un’intervista al Wall Street Journal di essere favorevole a un altro aumento di 75 punti base.

Thomas Barkin della Fed di Richmond ha affermato che la banca centrale è determinata a frenare l’inflazione rovente, anche se ciò significava rischiare una recessione economica.

Mary Daly, la presidente della Fed di San Francisco, ha affermato che la banca centrale dovrebbe aumentare i tassi di interesse sopra il 3% entro la fine dell’anno, al fine di superare il livello neutrale.

Il rally delle azioni ha agito allentando considerevolmente le condizioni finanziarie. Ciò va contro l’obiettivo della Fed di raffreddare l’inflazione e riportarla al target del 2% attraverso condizioni più restrittive.

Cosa aspettarsi dal discorso di Powell al Jackson Hole

Dopo che i mercati hanno preso una visione accomodante delle osservazioni della conferenza stampa del 27 luglio, si pensa che Powell terrà un tono piuttosto hawkish al Jackson Hole.

A tal fine, probabilmente, ribadirà che le proiezioni economiche dei funzionari della Fed pubblicate a giugno, che hanno mostrato che il tasso fed funds raggiungerà un livello più alto di quanto i mercati si aspettano attualmente, sono ancora una guida decente per la politica.

Probabilmente sottolineerà anche che i tassi rimarranno alti per un po’ di tempo dopo che la Fed avrà smesso di aumentarli.

Cosa non aspettarsi

Non ci si aspettano molte indicazioni su cosa farà la Fed alla prossima riunione di settembre. I funzionari hanno segnalato che sono aperti a un aumento di mezzo punto percentuale o ad un’altra mossa di tre quarti di punto percentuale.

La Fed rimane dipendente dai dati. Powell e i suoi colleghi osserveranno da vicino gli ultimi dati sull’inflazione di venerdì (l’indice delle spese per consumi personali), oltre a un altro rapporto sull’occupazione e sui prezzi al consumo prima della riunione del 20-21 settembre.

Cosa si aspetta il mercato

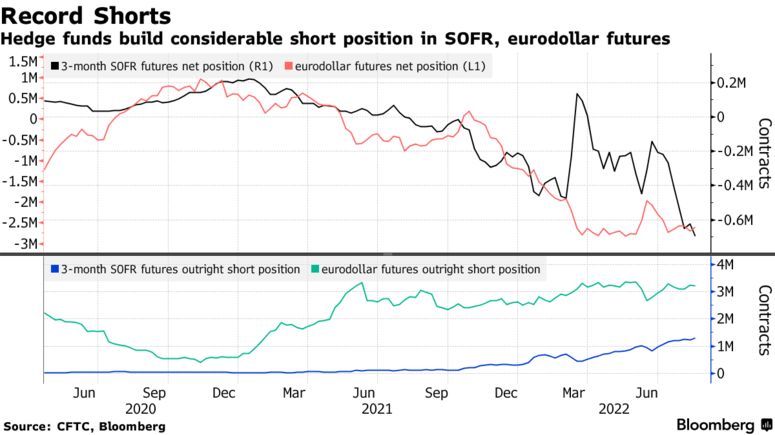

Gli hedge fund stanno scommettendo che la Federal Reserve si atterrà al suo copione da falco al Jackson Hole. Il gruppo di investitori ha piazzato collettivamente un grande short sui futures dei tassi overnight chiave. La posizione short è più che triplicata nell’ultimo mese, anche se il mercato dei futures prevede tagli dei tassi il prossimo anno.

Le ultime due sessioni hanno visto i trader costruire grandi strutture put per puntare a un movimento dei rendimenti a 10 anni fino al 3,70% entro un mese. L’acquisto è continuato lunedì, anche se è passato dalle opzioni di ottobre alle scadenze di novembre.

Il posizionamento net short per i future sul Secured Overnight Financing Rate (SOFR), il successore ufficiale del LIBOR, è salito a un record di 695.493 contratti secondo gli ultimi dati della Commodity Futures Trading Commission.

Nel frattempo, le scommesse short sui futures dell’eurodollars sono le più alte quest’anno con poco più di 2,6 milioni di contratti, su base netta. Il destino di queste scommesse risiede nell’immediato percorso dei tassi ufficiali. Il mercato degli swap sta valutando approssimativamente una probabilità del 50/50 che la Fed aumenti di 50 o 75 punti base alla riunione di settembre.

Le scommesse su un pivot accomodante della Fed sono diminuite nell’ultima settimana, con l’inversione SOFR di dicembre 2022/dicembre 2023 che segnala un taglio di un quarto di punto il prossimo anno, in calo rispetto ai tre previsti più di un mese fa.

ARTICOLI CORRELATI:

In che modo l’aumento dei tassi viene trasmesso all’economia? Il ruolo delle condizioni finanziarie

Non contare su un cambio di politica della Fed

La strada per il ritorno dell’inflazione al 2% non è spianata