Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Riunione del FOMC di Luglio

Alla riunione del FOMC di luglio è stato deciso di aumentare i tassi d’interesse di 75 punti base a un intervallo compreso tra il 2,25% e il 2,5%. La Federal Reserve andrà avanti con il più forte inasprimento in una generazione per evitare che l’inflazione diventi radicata. Powell ha affermato che ulteriori aumenti saranno appropriati, indicando al contempo maggiore flessibilità sulle prossime mosse. L’entità dell’inasprimento dipenderà dai dati e un ulteriore aumento sovradimensionato è ancora sul tavolo.

Ecco i punti salienti della riunione del FOMC di luglio:

- La Fed ha deciso all’unanimità di aumentare i tassi d’interesse di 75 punti base, in linea con le aspettative. Inoltre, prevede che ulteriori aumenti saranno “appropriati”.

- Nella sua dichiarazione, il FOMC riconosce che la spesa dei consumatori e la produzione si sono attenuate. Tuttavia, continua a vedere un mercato del lavoro forte.

- Powell ha affermato che la Fed rallenterà il ritmo degli aumenti ad un certo punto. Inoltre, i funzionari fisseranno la politica “riunione per riunione” piuttosto che offrire una guida esplicita sull’entità della loro prossima mossa.

- La guerra della Russia in Ucraina sta aggiungendo pressione al rialzo sull’inflazione oltre a pesare sull’attività economica. Il FOMC ribadisce di essere molto attento ai rischi di inflazione e vuole impedire a tutti i costi che l’aumento dei prezzi venga incorporato nel comportamento dei consumatori.

- Il processo di riduzione del bilancio della Fed sta procedendo come previsto, con il tetto massimo del “roll-off” che raddoppierà per i Treasury a 60 miliardi di dollari al mese a settembre e a 35 miliardi di dollari per i Mortgage-Backed Security.

Powell e la recessione

L’aumento dei tassi d’interesse sta già avendo un impatto sull’economia degli Stati Uniti. Gli effetti sono particolarmente evidenti sul mercato immobiliare, dove le vendite sono rallentate mentre l’offerta è aumentata.

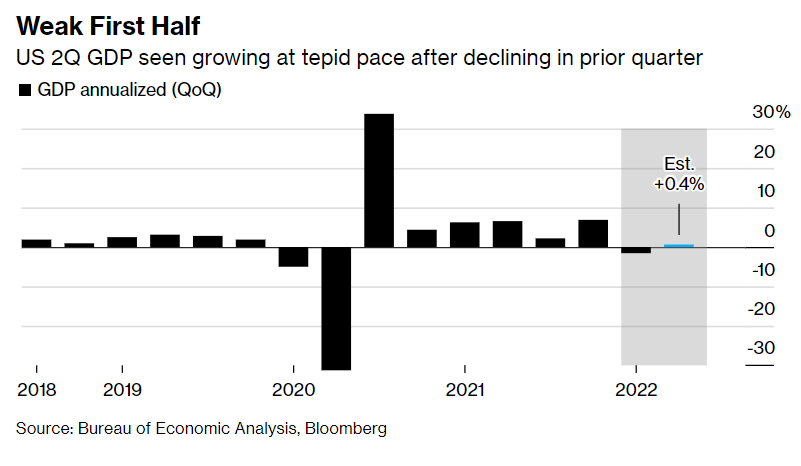

Si prevede che il PIL degli Stati Uniti nel secondo trimestre sia cresciuto a un ritmo tiepido dopo il calo di Q1. L’uscita di alcuni dati farebbe sperare per una lettura positiva ma le probabilità di una recessione tecnica rimangono alte.

Alla riunione del FOMC di luglio i funzionari hanno ribadito di poter gestire il cosiddetto “soft landing” per l’economia ed evitare una forte flessione. Molti analisti affermano che ci vorrà una recessione con una disoccupazione crescente per rallentare significativamente i guadagni dei prezzi.

Powell ha affermato di non credere che l’economia sia già in recessione, citando come prova la creazione di posti di lavoro. Secondo il presidente della Fed, la domanda è ancora forte e l’economia è ancora sulla buona strada per continuare a crescere quest’anno.

In ogni caso, i funzionari hanno intenzione di raffreddare deliberatamente l’attività economica. “In realtà pensiamo di aver bisogno di un periodo di crescita al di sotto del potenziale in modo che il lato dell’offerta possa recuperare”, ha affermato Powell.

Verso la riunione di settembre

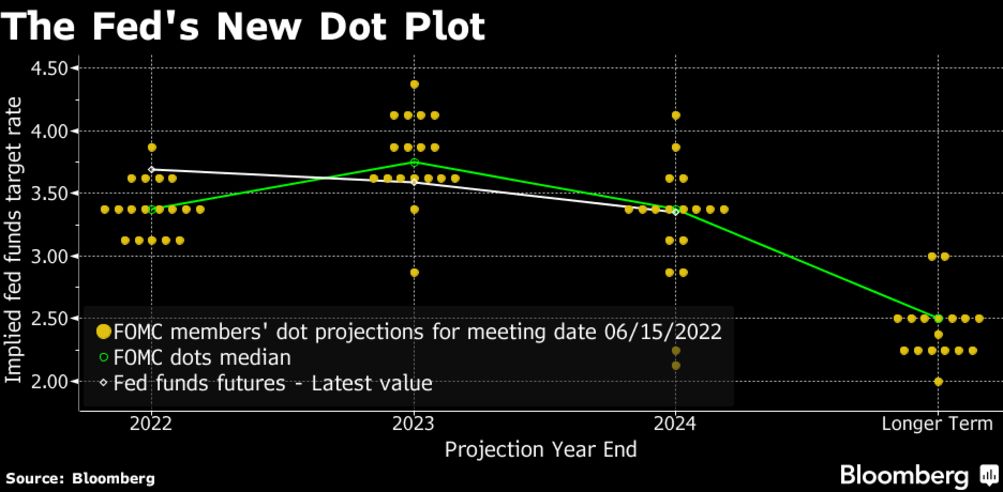

Gli investitori guardano già al futuro, cercando di capire se la Fed rallenterà il ritmo degli aumenti dei tassi alla riunione di settembre, o se i forti aumenti dei prezzi spingeranno la banca centrale a continuare con aumenti sovradimensionati. In ogni caso, gli investitori devono fare ancora riferimento al vecchio dot plot. Quello nuovo verrà pubblicato a settembre.

L’inflazione negli Stati Uniti è aumentata del 9,1% a giugno rispetto all’anno precedente, dimostrando di non aver ancora raggiunto un picco. La lettura headline ha alimentato brevemente la speculazione secondo cui la Fed avrebbe alzato i tassi di un intero punto percentuale alla riunione del FOMC di luglio. Quelle scommesse però sono state annullate dopo che la lettura sulle aspettative dei consumatori per l’inflazione futura è stata migliori del previsto mentre il flash PMI è sceso in contrazione.

Gli swap legati alle date delle riunioni del FOMC implicano un picco del 3,3% per il tasso sui fed funds alla fine dell’anno, non molto superiore all’attuale intervallo tra il 2,25%-2,5%.

La reazione della curva dei rendimenti alla riunione del FOMC di luglio

Lo spread più osservato dagli investitori per valutare le probabilità di recessione ha continuato a scendere, raggiungendo una profondità di inversione che non si vedeva da decenni.

La misura dello spread era già al minimo preoccupante all’inizio della giornata, ma ha raggiunto un nuovo estremo dopo l’ultimo rilascio dello statement della Fed.

Come si sono mossi i mercati?

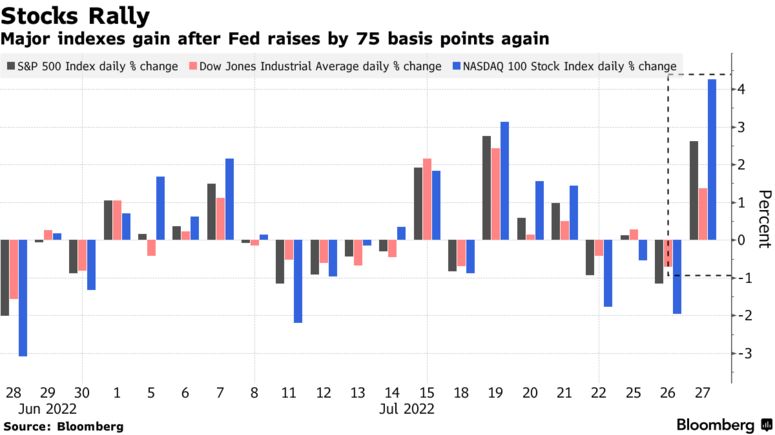

Gli indici azionari erano già in rialzo prima della riunione del FOMC, ma sono esplosi in seguito. Negli ultimi giorni del FOMC, il Nasdaq 100 è stato fortemente rialzista: +4,3% ieri, +2,5% il 15 giugno, +3,41% il 4 maggio, +3,7% il 16 marzo. L’S&P 500 ha avuto lo stesso comportamento.

Altre mosse interessanti si sono potute notare sul tasso di cambio dollaro/yen, sull’oro e sul petrolio. Lo yen si è rafforzato di circa l’1% rispetto al dollaro in seguito alla decisione della Fed. Le aspettative più basse per i rialzi dei tassi statunitensi hanno indotto gli hedge fund a coprire le scommesse short sullo yen.

Il petrolio ha seguito il calo delle scorte statunitensi e si è riportato sopra i 97 $. L’oro invece è salito al massimo di due settimane. Nonostante il rally post-FOMC, il bene rifugio per eccellenza si sta dirigendo verso la quarta perdita mensile consecutiva.

ARTICOLI CORRELATI:

I verbali del FOMC di maggio e le aspettative dei mercati

FOMC e aumento dei tassi: cosa aspettarsi dalla riunione di maggio