Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La definizione di recessione: è già iniziata?

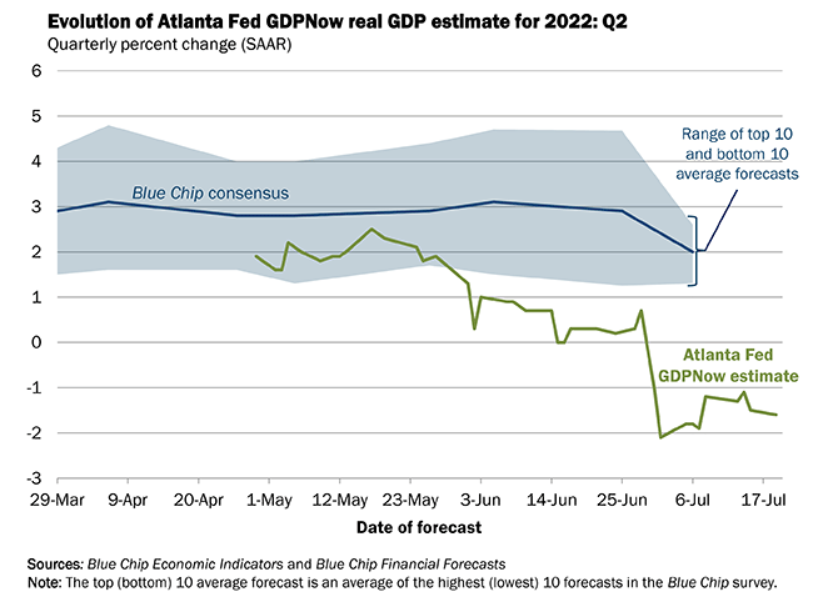

La stima dell’Atlanta Fed GDPNow per il PIL reale del secondo trimestre aggiornata al 19 luglio è pari al -1,6%. Secondo la definizione classica che prevede due trimestri consecutivi di rallentamento della crescita, gli Stati Uniti sarebbero quindi in una recessione tecnica. In questo articolo chiariremo la definizione di recessione.

La definizione di recessione del NBER

La definizione tradizionale di recessione del National Bureau of Economic Research è un calo significativo dell’attività economica diffuso in tutta l’economia e che dura più di pochi mesi. Il comitato deve valutare tre criteri – profondità, diffusione e durata – che devono essere soddisfatti individualmente. Tuttavia, le condizioni estreme di un criterio possono parzialmente compensare le indicazioni più deboli di un altro. Ad esempio, nel caso del picco dell’attività economica di febbraio 2020, il calo dell’attività è stato così grande e diffuso (profondità e diffusione) da essere classificato come una recessione anche se si è trattato di un periodo piuttosto breve (durata).

I dati utilizzati per la definizione di recessione

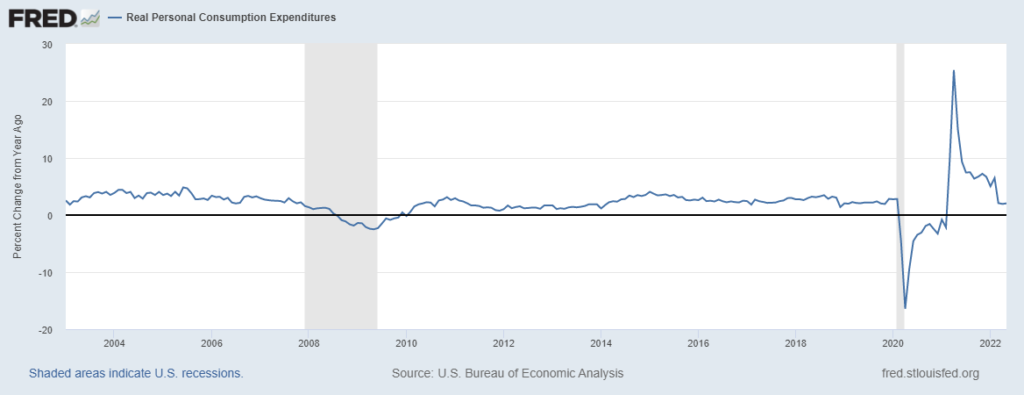

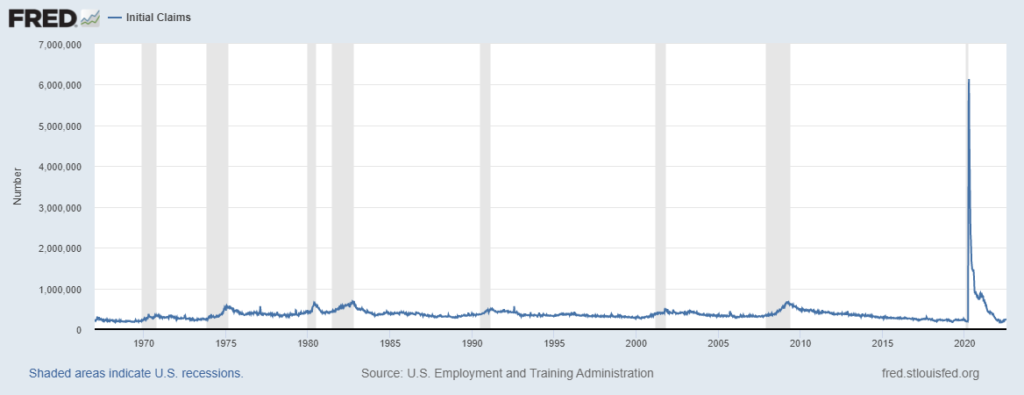

Per definire una recessione, il NBER si basa su una serie di misure mensili dell’attività economica reale aggregata pubblicate dalle agenzie federali di statistica. Questi dati includono il reddito personale reale esclusi i trasferimenti governativi, l’occupazione non agricola e quella misurata dall’indagine sulle famiglie, le spese reali per consumi personali, le vendite reali all’ingrosso e al dettaglio adeguate all’inflazione e la produzione industriale. Non esiste una regola fissa su come i dati vengono ponderati.

La spesa reale per consumi personali (Personal Consumption Expenditure), rappresenta la maggioranza del PIL. Le stime del PCE reale sono disponibili mensilmente. Tuttavia, la diminuzione del PCE reale di solito rappresenta solo una piccola parte dei cali del PIL reale durante le recessioni. Di conseguenza, l’andamento del PCE spesso non è altamente informativo sul comportamento dell’attività economica complessiva.

Secondo il NBER, le stime mensili dell’occupazione prodotte dal Bureau of Labor Statistics (BLS) sono un indicatore più affidabile degli sviluppi del mercato del lavoro rispetto alle richieste di disoccupazione. Tuttavia, a marzo 2020, quest’ultime sono state estremamente importanti per valutare la situazione occupazionale.

Perché il NBER non accetta la definizione di recessione mainstream

Ci sono diversi motivi per i quali il NBER non riconosce la definizione di recessione mainstream, che prevede due trimestri consecutivi di declino del PIL reale. In primo luogo, il Business Cycle Dating Committee (BCDC) non identifica l’attività economica esclusivamente con il PIL reale, ma considera una serie di indicatori. In secondo luogo, valuta la profondità del declino dell’attività economica. Pertanto, il PIL reale potrebbe diminuire di importi relativamente piccoli per due trimestri consecutivi senza comportare una vera e propria recessione.

Il tempismo del BCDC

Il NBER ha istituito il Business Cycle Dating Committee (BCDC) per identificare i picchi e i minimi che inquadrano le recessioni e le espansioni economiche, mantenendo così una cronologia dei cicli economici degli Stati Uniti.

Il comitato può richiedere molto tempo per annunciare il picco o il minimo di un ciclo. Questo perché impiega un po’ di tempo per classificare le fluttuazioni dell’economia. Ad esempio, il BCDC non ha annunciato l’inizio della recessione del 2007-2009 fino a dicembre 2008 (un anno dopo) e non ha annunciato la fine della recessione del 2020 (ad aprile 2020) fino a luglio 2021. Quindi se dovessimo attendere l’annuncio di recessione, non potremmo fare niente per proteggerci visto che potrebbe essere già finita una volta ufficializzata.

Siamo già in recessione?

Ad oggi, sulla base dei dati mensili disponibili, è improbabile che il NBER dichiarerà una recessione in quanto dovrebbe spiegare la sua decisione alla luce delle letture favorevoli su buste paga non agricole, reddito personale reale, vendite reali, produzione industriale e spese reali per consumi personali.

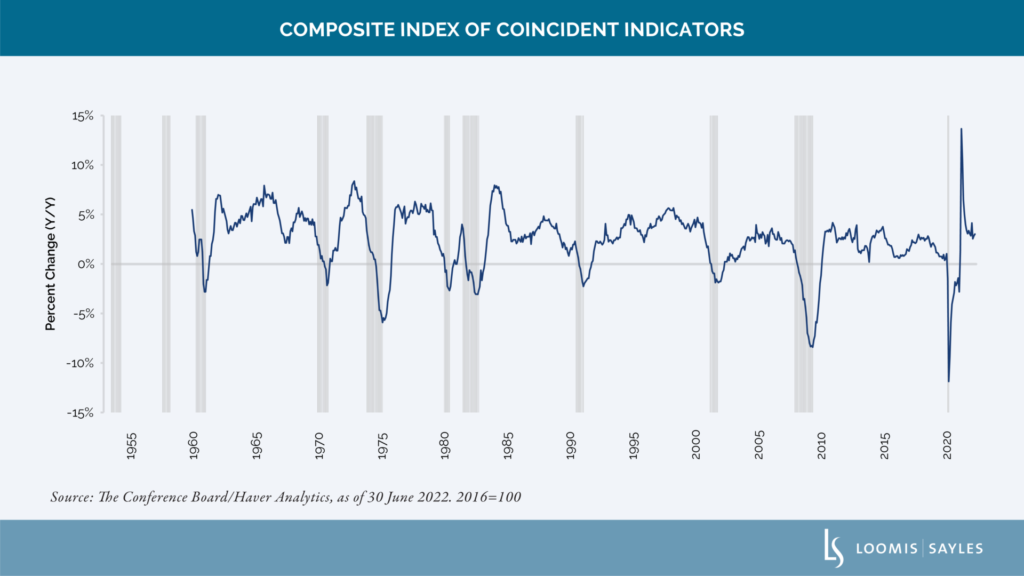

L’indice degli indicatori coincidenti del Conference Board è diminuito in ogni recessione. Questo indice non ha registrato un singolo calo mensile per i primi cinque mesi del 2022. La serie di dati non sembra coerente con una recessione in corso nel primo e nel secondo trimestre del 2022.

Una recessione potrebbe senz’altro arrivare nei prossimi 12 mesi, ma è improbabile che sia iniziata quest’anno. Se, alla fine di luglio, riceveremo l’annuncio di due trimestri consecutivi di calo del PIL, la stampa farà un gran rumore con le sue headline. Allo stesso tempo, il NBER non dichiarerà una recessione ma potrebbe pubblicare un comunicato stampa sulla questione, sottolineando le differenze tra la definizione di recessione classica e recessione tecnica.

I rischi di recessione

Ci sono rischi significativi da considerare quando si valuta la probabilità di recessione. Un’altra ondata di COVID-19, potrebbe indebolire l’economia.

La Russia potrebbe intensificare la sua aggressione in Ucraina. Tale scenario potrebbe comportare ulteriori sanzioni contro la Russia e un’altra impennata dei prezzi dell’energia e dei generi alimentari. Tali shock potrebbero innescare una recessione.

La Fed è talmente concentrata sull’inflazione che potrebbe inasprire in modo aggressivo anche se l’economia dovesse rallentare. Ciò alla fine potrebbe ridurre l’inflazione, ma anche sfociare in una recessione. Il mercato infatti sta già scontando un’inversione di marcia della Fed, prevedendo tagli ai tassi d’interesse per il prossimo anno.

Il segnale più affidabile di recessione economica sta diventando sempre più forte. La curva dei rendimenti ha storicamente fornito informazioni estremamente affidabili sulla salute dell’economia. In particolare, l’inversione dello spread tra le obbligazioni a 10 e a 2 anni si sta facendo sempre più profonda.

ARTICOLI CORRELATI:

Come interpretare il segnale di recessione dell’inversione della curva dei rendimenti

Il mercato del lavoro USA è davvero così forte?