L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed ha innescato un nuovo mercato rialzista?

Siamo all’inizio di un nuovo mercato rialzista innescato dalla Fed o stiamo solo assistendo a un rally del mercato ribassista? Dopo una delle prime metà dell’anno peggiori della storia, la performance di luglio è stata notevole. Il giorno della Fed sembra aver agito da catalizzatore alla spinta al rialzo.

I partecipanti al mercato sembrano anticipare un cambio di politica della Federal Reserve per via dei dati macroeconomici in peggioramento. Se questo accadesse davvero potrebbe sostenere un mercato rialzista. Ma è veramente possibile che la Fed ponga fine ai rialzi dei tassi d’interesse nei prossimi mesi?

Le dichiarazioni di Powell

La scorsa settimana, alla conferenza stampa, Powell ha affermato che la Fed dipenderà dai dati per le sue decisioni riguardo al percorso di inasprimento, sottolineando inoltre che non solo si aspetta un rallentamento dell’attività economica, ma che questo è un risultato desiderato affinché la banca centrale raggiunga il suo obiettivo di riportare l’inflazione sotto controllo.

Secondo Powell, i funzionari della Fed potrebbero aumentare i tassi di altri 75 punti base al prossimo incontro, a seconda dei dati che usciranno da qui al 20-21 settembre.

L’affermazione che meno farebbe pensare che un cambiamento della politica della Fed sia vicino è stata quella secondo cui fare troppo poco in termini di inasprimento sarebbe di gran lunga peggiore rispetto a fare troppo. E’ chiaro che la priorità della Fed non è la crescita economica.

Cosa pensano gli altri funzionari della Fed?

I funzionari della Federal Reserve hanno effettivamente respinto la narrativa dei mercati finanziari secondo cui la banca centrale è vicina a un pivot della politica per evitare di sprofondare l’economia. Ieri, quattro presidenti di banche distrettuali della Fed hanno evidenziato che non vi è ancora alcun segno di rallentamento dell’inflazione.

Il presidente della Fed di San Francisco Mary Daly ha affermato che i funzionari sono risoluti e completamente uniti nell’obiettivo di far scendere l’inflazione intorno all’obiettivo di inflazione del 2%.

Mester ha detto al Washington Post durante un evento in live streaming che vuole vedere “prove molto convincenti” che gli aumenti dei prezzi mensili si stanno moderando prima di poter affermare che il ciclo di inasprimento della banca centrale statunitense sta raggiungendo il suo obiettivo.

Evans, parlando con i giornalisti, ha affermato che i responsabili politici sono “probabilmente a un paio di rapporti di distanza” dal vedere il tipo di miglioramento dei dati sull’inflazione che rafforzerebbe l’idea di essere sulla strada giusta con l’inasprimento monetario. Evans pensa che un percorso verso un tasso del 3,5% entro la fine dell’anno attraverso un aumento di mezzo punto alla riunione di settembre e aumenti di un quarto di punto alle riunioni di novembre e dicembre sia ancora ragionevole. Se l’inflazione non mostrerà segni di miglioramento, il FOMC potrebbe dover rivedere al rialzo il percorso degli aumenti.

I dati recenti

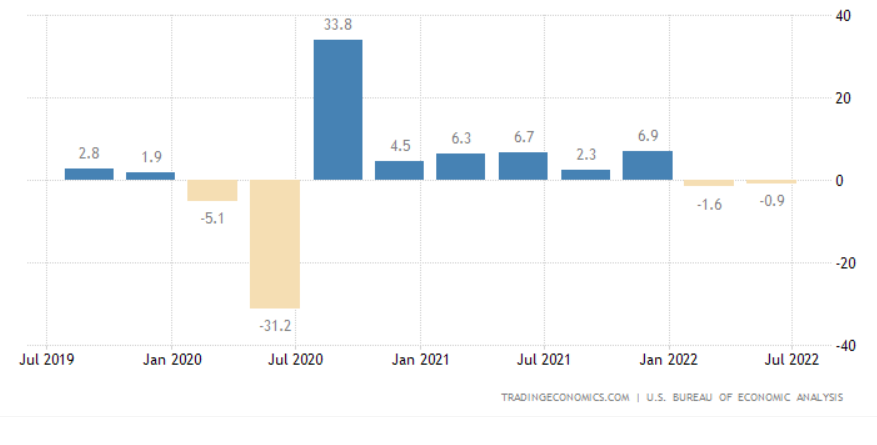

Dopo il giorno del FOMC, i dati hanno mostrato che il prodotto interno lordo statunitense si è contratto per il secondo trimestre consecutivo, confermando la recessione tecnica predetta dal GDPNow della Fed di Atlanta.

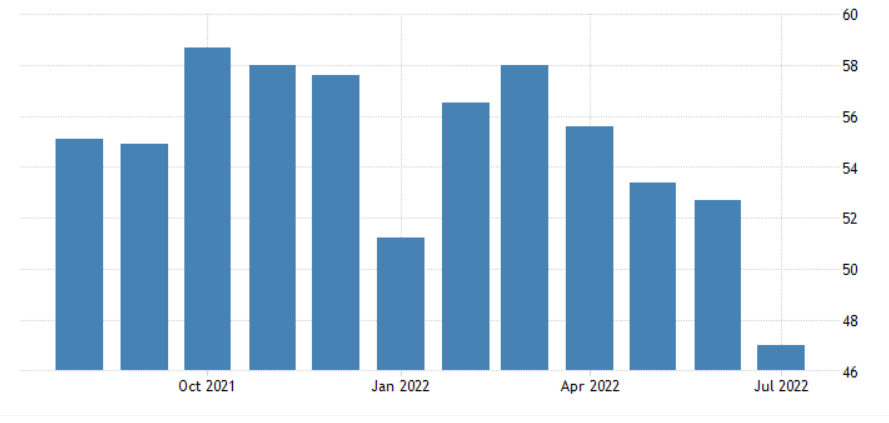

Il PMI manifatturiero di S&P Global è sceso a 52,2 a luglio da 52,7 di giugno, il livello più basso da luglio 2020. La diminuzione dei nuovi ordini in entrata è stata accompagnata da un indebolimento della crescita del personale ai minimi degli ultimi sei mesi. Il settore dei servizi è sprofondato in contrazione, con la lettura del PMI a 47, da 52.7 di giugno.

La traiettoria a lungo termine de Leading Indicator Index del Conference Board ha subito un forte rallentamento il mese scorso.

Viene automatico chiedersi se tutti questi dati siano già stati scontati e che cosa potrebbe accadere se continuassero a peggiorare. Avremo un mercato rialzista se gli Stati Uniti sprofonderanno in una recessione ufficiale?

La stagione degli earnings

Per le 264 società dell’S&P 500 che hanno riportato gli utili del secondo trimestre finora, la crescita media è del -1,5%. Settori come l’energia +(355%), gli industriali (+40%) e l’assistenza sanitaria (+19%) distorcono leggermente i dati.

Dato il calo del 20% dei prezzi del petrolio dal picco di metà giugno, è improbabile che il settore energetico ripeta queste performance. Forse ancora più preoccupante è che le società del settore tecnologico abbiano riportato complessivamente una crescita degli utili negativa per la prima volta dall’inizio degli anni 2000.

Gli analisti stanno rivedendo le loro stime sulla crescita degli utili e i downgrade superano di gran lunga gli upgrade. Questo non farebbe pensare all’inizio di un nuovo mercato rialzista.

Siamo sicuri che la Fed sia vicina ad allentare?

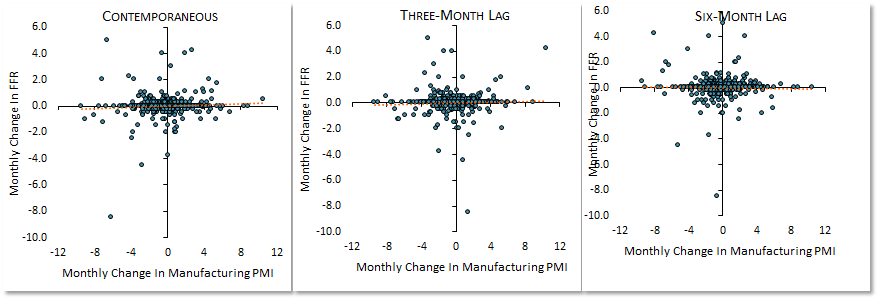

Gli investitori azionari sono stati impegnati ad analizzare i dati del PMI per confermare la narrativa del pivot della Fed. Tuttavia, per la banca centrale questi dati non sembrano essere così importanti. Non c’è nessuna correlazione chiara tra le letture del PMI e i tassi della Fed, indipendentemente dal ritardo coinvolto.

Powell ha ripetutamente fatto riferimento alle proiezioni di giugno dei funzionari della Fed, che mostrano che il tasso sui fondi federali raggiungerà il 3,8% nel 2023, oltre 50 punti base in più rispetto a quanto si aspettano attualmente i mercati finanziari.

Per quanto riguarda il mercato del lavoro, maggiore è l’eccesso di domanda di lavoro, maggiore deve essere l’inasprimento della Fed. L’ultima lettura dell’indice del costo del lavoro sottolinea quanto sia ancora rigida la situazione. I salari per i lavoratori del settore privato sono aumentati del 5,7% rispetto all’anno precedente.

Inoltre, i funzionari della Fed ritengono che il tasso di disoccupazione coerente con la stabilità dei prezzi sia significativamente più alto di quanto non fosse durante l’ultima espansione economica. Ciò significa che sarà necessario sacrificare più posti di lavoro per tenere sotto controllo l’inflazione.

ARTICOLI CORRELATI:

Abbiamo già visto il bottom del mercato?

I giorni migliori per la crescita degli utili sono ormai dietro di noi