Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

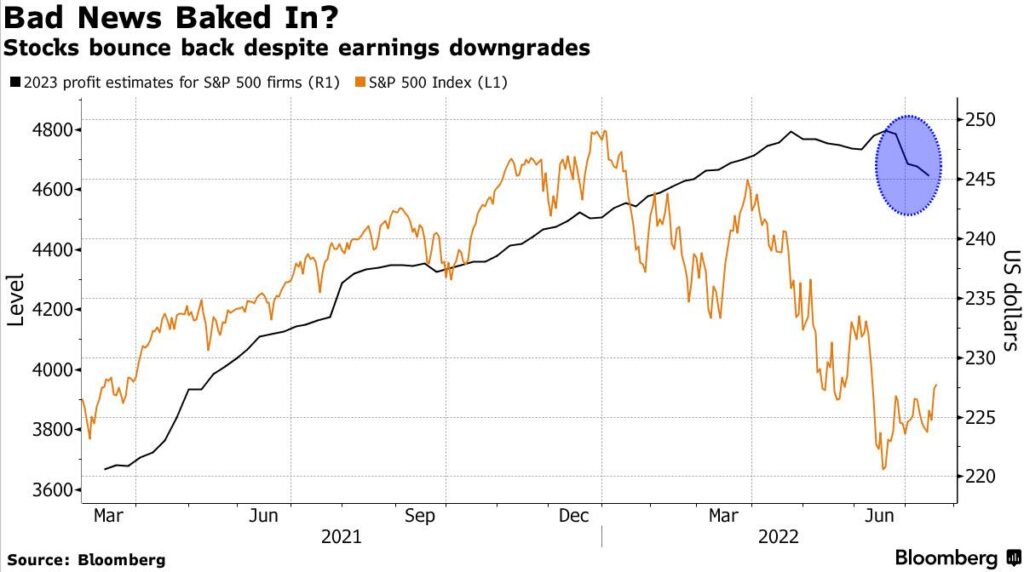

I giorni migliori per la crescita degli utili sono ormai dietro di noi

L’attenzione sul secondo trimestre e su una possibile recessione tecnica è stata molto acuta negli ultimi tempi. Le aspettative di un rallentamento della crescita degli utili aziendali sono aumentate. Mentre l’S&P 500 è scivolato in un bear market, gli analisti hanno continuato ad essere ottimisti. Recentemente però, Wall Street si sta affrettando a rivedere le sue stime, in accordo con il contesto macro che stiamo vivendo.

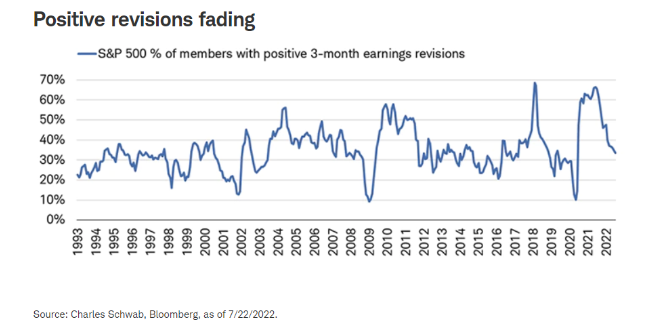

Nonostante la percentuale di revisioni positive non sia scesa a minimi recessivi, la velocità del declino è stata notevole. La quota di membri dell’S&P 500 con revisioni trimestrali positive è diminuita significativamente nell’ultimo anno (da quasi il 70% a poco più del 30%). L’aumento dei costi di input, l’inasprimento monetario e il calo della domanda dei consumatori hanno pesato sul numero di upgrade. Storicamente, questa dinamica ha anticipato la debolezza del mercato azionario e della crescita degli utili.

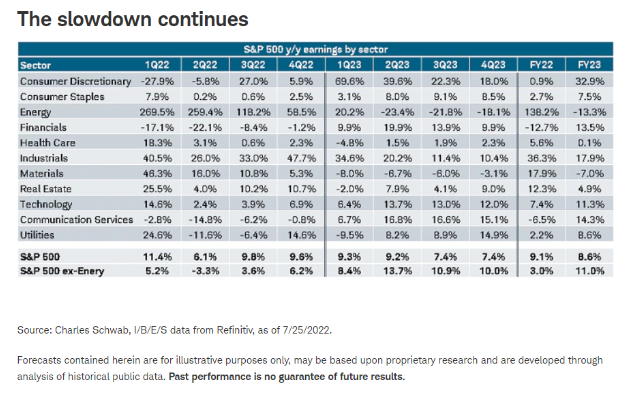

I risultati degli earnings finora

Secondo Refinitiv, il tasso di crescita anno su anno per gli utili dell’S&P 500 del secondo trimestre è del 6,1%. Tuttavia, escludendo il settore energetico, gli utili dovrebbero diminuire del 3,3%, segnando la prima contrazione della crescita degli utili dal terzo trimestre del 2020. Delle 107 società che hanno riportato gli earnings fino ad ora, il 74,8% ha battuto le stime degli analisti. Questa percentuale si confronta con una media di lungo termine del 66% ma è comunque inferiore alla media dell’81% degli ultimi quattro mesi.

Analizzando i vari settori, i risultati sono stati contrastanti. Si prevede che i consumer discretionary, i financials e i communication services subiranno un’ulteriore decelerazione dei guadagni. I tassi di crescita degli utili dei titoli difensivi come i consumer staples, l’healthcare e le utilities sono scesi drasticamente.

I giorni migliori per la crescita degli utili sono sicuramente alle nostre spalle. La crescita degli utili ha raggiunto un picco del 96% nel secondo trimestre del 2021, una cifra che non era sostenibile.

Le variazioni anno su anno dell’S&P 500 e degli utili tendono a muoversi all’unisono. Ciò indica dei rischi al ribasso per la crescita degli utili. Tuttavia, il fatto che la crescita YoY dell’S&P sia passata in territorio negativo non significa necessariamente che la crescita degli utili debba diventare negativa.

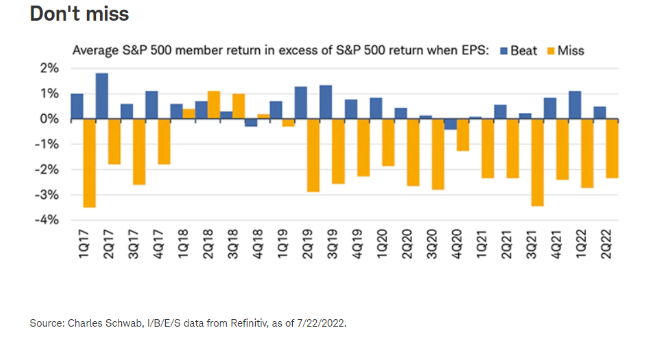

Beat vs Miss

Nell’ultimo anno e mezzo, gli investitori hanno premiato le società che hanno battuto le stime e punito quelle che non le hanno raggiunte. Le aziende che hanno battuto le aspettative hanno sovraperformato l’S&P dello 0,5%. Invece, la sottoperformance media delle aziende che hanno deluso è stata pari al -2,3%.

Dal grafico si può notare che ultimamente il mercato è diventato meno entusiasta per le aziende che superano le stime. Sebbene la stagione degli earnings non sia ancora finita, l’azione sui prezzi suggerisce che l’attenzione continuerà a spostarsi sulle prospettive delle società piuttosto che sui risultati del secondo trimestre. In altre parole, le linee guida delle aziende stanno pesando maggiormente sulle performance.

Gli avvertimenti di Walmart e di altri retailer

Walmart prevede che l’utile per azione scenderà del 13% nell’anno fiscale in corso. La revisione al ribasso delle prospettive dell’azienda deriva dal fatto che i consumatori si rifiutano di comprare articoli di grandi dimensioni concentrandosi sull’acquisto di generi alimentari meno redditizi. Due mesi fa, la società aveva previsto che l’utile per azione sarebbe diminuito solo dell’1%.

Il mese scorso anche Target ha ridotto le sue previsioni di profitto, citando il costo per ridurre le scorte di merce che i suoi clienti erano sempre più riluttanti ad acquistare per colpa dell’inflazione. Ciò accumuna i due retailer in quanto Walmart ha affermato di ridurre i prezzi di alcuni beni in eccesso di cui si vuole liberare.

Per i rivenditori, l’indebolimento delle previsioni di profitto è la dolorosa conseguenza dell’accumulo di scorte dopo anni di vincoli della catena di approvvigionamento e domanda in forte espansione. Forse pensavano che la forte domanda potesse essere mantenuta indefinitamente ma hanno scoperto a loro spese che non è così.

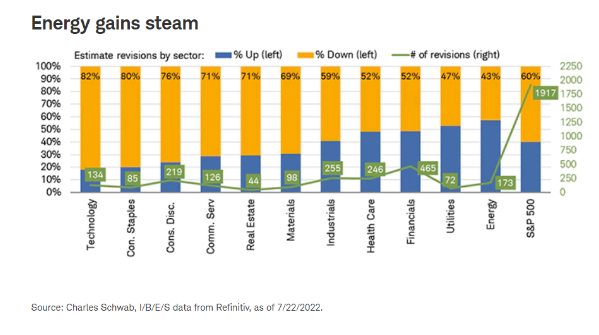

Zoom dei singoli settori

Nel trimestre in corso, non sorprende che l’energia sia in testa per quanto riguarda le revisioni positive. Al contrario, il settore tecnologico sta registrando la percentuale maggiore di declassamenti. La forza del comparto energetico è dovuta all’aumento dei prezzi del petrolio e all’impatto positivo della riapertura dell’economia.

Vale la pena notare che il settore dei beni di prima necessità è vicino al fondo della classifica delle revisioni. Il settore, considerato difensivo, è stato sottoposto a enormi pressioni poiché i costi più elevati e la compressione dei margini hanno pesato sulle prospettive delle società.

La crescita degli utili durante i mercati ribassisti

Per l’intero anno fino ad oggi, il declino dell’S&P 500 è stato guidato da una contrazione dei multipli. I P/E ratio dell’S&P 500 e dei suoi settori sono stati schiacciati. La contrazione è stata più forte per le aziende ad alta crescita, che avevano raggiunto livelli di valutazione estremamente elevati l’anno scorso. Con le valutazioni che hanno subito una brusca correzione, l’attenzione adesso si è spostata sul denominatore del P/E ratio.

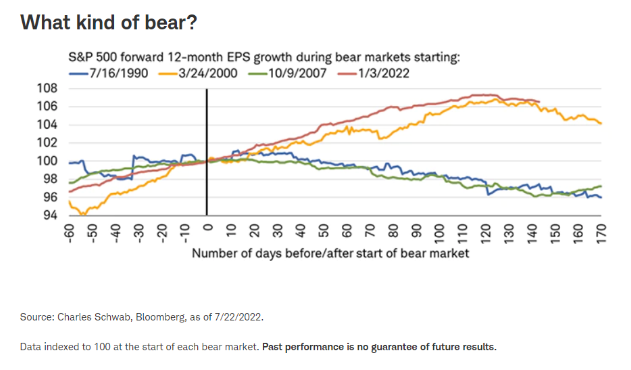

Come mostrato nel grafico sottostante, l’attuale percorso degli utili è molto simile a quello visto nel crollo delle dotcom. Sebbene il mercato abbia raggiunto il picco nel marzo 2000, è stato solo nel settembre dello stesso anno che la crescita degli utili ha raggiunto il picco. La crescita degli utili ha subito una correzione molto più rapida dopo il picco del mercato durante la crisi finanziaria globale e la recessione del 1990.

La dimensione del campione preso in esame per la costruzione del grafico è piccola. Inoltre, ogni flessione ha le sue caratteristiche e particolarità.

ARTICOLI CORRELATI:

La definizione di recessione: è già iniziata?

Inflazione statunitense al 9,1%

Cosa aspettarsi dalla seconda metà dell’anno sui mercati finanziari?