L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa aspettarsi dalla seconda metà dell’anno sui mercati finanziari?

La prima metà di quest’anno ha portato con se una serie di record negativi sui mercati finanziari. L’incertezza ha fatto da protagonista. Gli investitori hanno faticato a bilanciare una serie di eventi, a partire dalla guerra in Ucraina fino all’inasprimento della Federal Reserve. Tra le tematiche di investimento principali c’è stata senz’altro l’inflazione. Ma adesso cosa dobbiamo aspettarci dalla seconda metà dell’anno sui mercati finanziari?

La certezza sui mercati non esiste. Tuttavia, sembrano esserci due eventi altamente probabili nella seconda metà dell’anno sui mercati finanziari. In primo luogo, la Fed sembra ben determinata a proseguire con il suo ciclo di aumenti dei tassi. In secondo luogo, la traiettoria degli utili aziendali è al ribasso e potrebbe continuare a scendere.

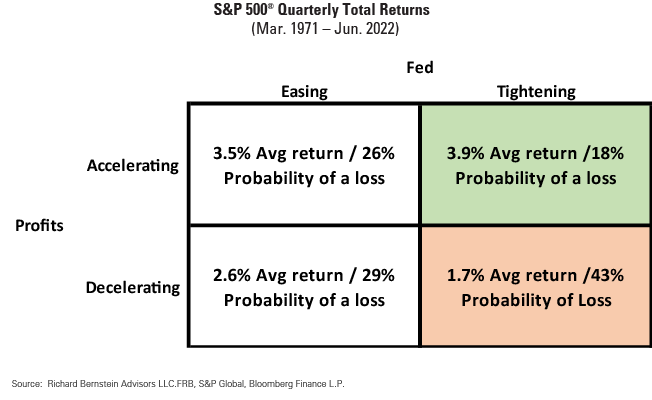

La combinazione tra l’inasprimento della Fed e la decelerazione degli utili è stata storicamente sfavorevole per il mercato azionario. Al momento però, sembra essere lo scenario più probabile della seconda meta dell’anno.

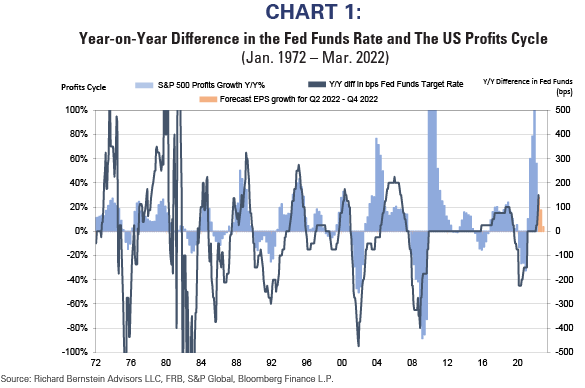

Il grafico seguente mostra le variazioni del tasso di riferimento della Fed e dei profitti delle aziende dell’S&P 500. Ad eccezione del periodo immediatamente successivo alla crisi finanziaria globale, c’è stata una correlazione elevata tra i tassi d’interesse e i profitti aziendali. In genere, la politica monetaria ha un’influenza negativa sulla crescita degli earnings.

Ci sono stati periodi in cui la Fed ha aumentato i tassi nonostante gli earning stessero decelerando. La Fed è stata chiara nel definire le sue priorità. Il focus attuale dei responsabili politici è nel frenare l’inflazione e portarla al target del 2%. Ciò aumenta la probabilità che la Fed continui ad alzare i tassi mentre i profitti aziendali procedono al ribasso.

Questo scenario non fa sperare bene per il mercato azionario. Secondo i dati di Richard Bernstein, il rendimento trimestrale medio dell’S&P 500 quando la Fed è in fase di tightening mentre i profitti aziendali decelerano è stato dell’1,7%, con il 43% di probabilità di rendimenti negativi. Questo valore è decisamente inferiore agli altri scenari derivanti dalla combinazione tra politica monetaria e crescita degli utili.

Leading indicators vs lagging indicators

Esistono tre categorie di indicatori economici. Gli indicatori anticipatori (leading indicators), che tendono a cambiare prima dell’economia nel suo insieme, gli indicatori coincidenti che si muovono insieme all’economia e gli indicatori in ritardo (lagging indicators), che invertono solo dopo l’economia.

Gli investitori e la Fed seguono molto gli indicatori in ritardo. Il tasso di disoccupazione è uno di questi. Le richieste di disoccupazione settimanali ottengono invece un interesse minore, nonostante rappresentino un indicatore anticipatore. Anche l’inflazione è un lagging indicator in quanto è difficile che lo sbilanciamento tra domanda e offerta si verifichi all’inizio del ciclo economico.

Il mandato della Fed, ovvero la stabilità dei prezzi e la piena occupazione, si basa proprio sui due lagging indicator appena citati. Quindi, le azioni della banca centrale sono per definizione in ritardo rispetto al ciclo economico. Basta guardare come è stata lenta a reagire all’inflazione più alta degli ultimi 40 anni.

I tassi reali e le recessioni

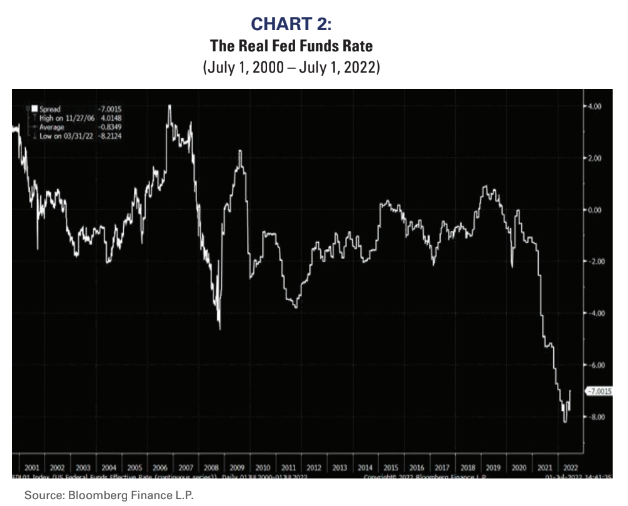

I tassi reali, ovvero i tassi nominali aggiustati all’inflazione, possono essere usati per valutare la natura della politica monetaria. In genere, quando sono positivi la politica monetaria è considerata restrittiva. Tassi reali negativi sono invece considerati come un riflesso di una politica monetaria espansiva. Ogni recessione negli ultimi 50 anni è stata preceduta da tassi reali positivi.

I tassi reali medi sono di circa l’1%. Hanno raggiunto il picco al 10% durante la lotta all’inflazione della Fed guidata da Volcker all’inizio degli anni ’80. Oggi, i tassi reali sono vicino ai minimi storici. Questo suggerisce che la Fed potrebbe incontrare maggiori difficoltà a combattere l’inflazione. Inoltre, la Fed potrebbe essere costretta a recuperare il ritardo e ad aumentare i tassi mentre l’economia rallenta.

Ci sono ragioni di ottimismo?

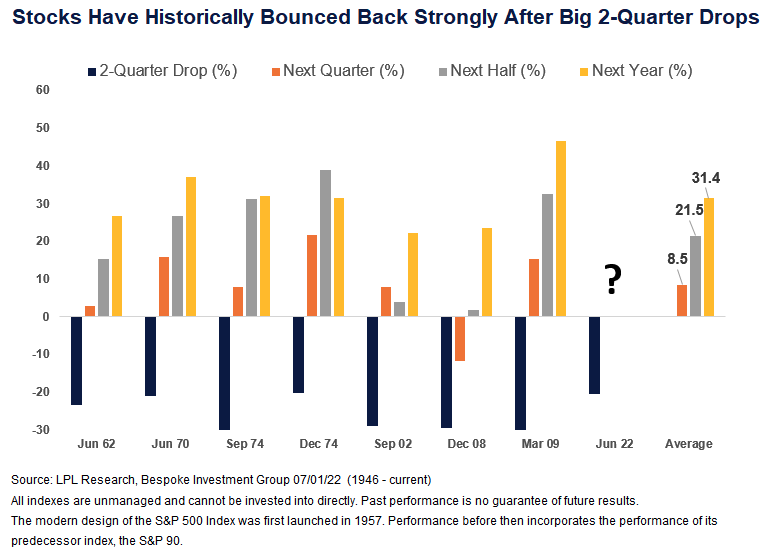

Sappiamo che l’elenco delle preoccupazioni è lungo. Oltre all’aggressività della Fed e alla guerra, i lockdown in Cina, le catene di approvvigionamento interrotte e le stime degli utili eccessivamente ottimistiche stanno pesando sul sentiment. Tuttavia, se osserviamo alcuni dati, ci sono delle ragioni per essere ottimisti. Dobbiamo però ricordarci che il passato non fornisce certezze sul futuro.

Storicamente, il mercato azionario è rimbalzato fortemente a seguito di una performance negativa relativa a 2 trimestri come quella che abbiamo appena potuto osservare. Infatti, dopo un calo di oltre il 20% su 2 trimestri (l’indice S&P 500 è sceso del 20,6% nella prima metà del 2022), il guadagno medio nei successivi 2 trimestri è stato del 21,5%.

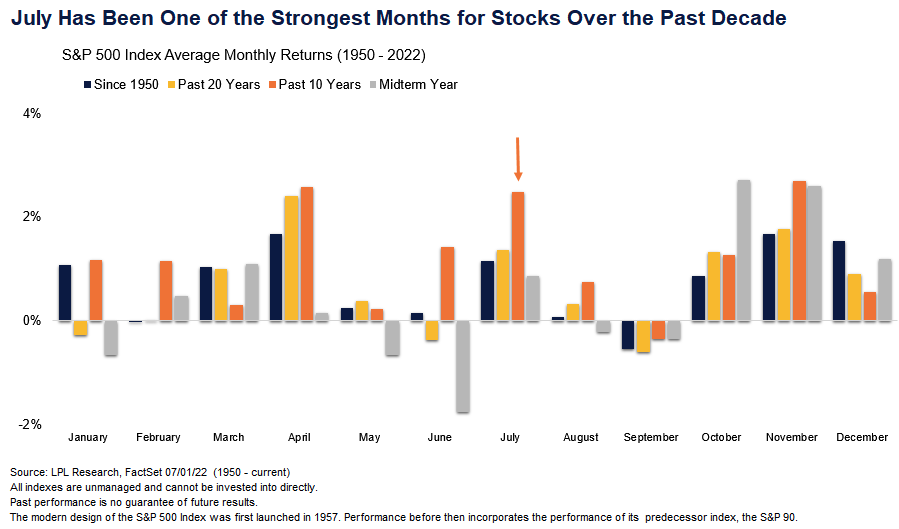

Un altro motivo per essere ottimisti è che, negli ultimi anni, il mese di luglio è stato un buon mese per il mercato azionario. Nell’ultimo decennio, l’S&P 500 ha guadagnato una media del 2,5% a luglio, dietro solo ad aprile e novembre. Tornando più indietro, dal 1950 solo aprile, novembre e dicembre sono stati mesi migliori per le azioni.

ARTICOLI CORRELATI:

In che modo i tassi d’interesse influenzano l’inflazione?

Il rischio di una recessione è alto?

I rischi per i mercati finanziari: quali sono le aree da tenere d’occhio?

Banche centrali: come stanno influenzando i mercati finanziari?