Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La IPO di Hidroelectrica segna un punto di svolta per la Borsa di Bucarest

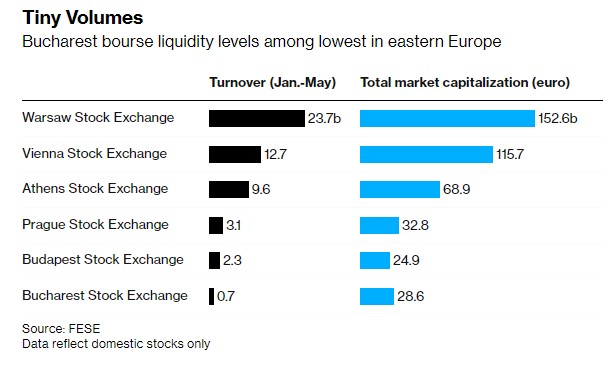

L’offerta pubblica iniziale (IPO) di Hidroelectrica SA è stata la più grande del 2023 in Europa e ha generato interesse nel mercato azionario della Romania. Al loro debutto, le azioni dell’utility rumena sono aumentate fino all’11% a Bucarest. Il produttore di energia rinnovabile è diventato immediatamente la più grande società quotata in Romania, con un valore di oltre $ 10 miliardi.

La più grande IPO europea di quest’anno potrebbe aiutare la Borsa di Bucarest a garantire il tanto atteso upgrade da parte di MSCI allo status di mercato emergente da mercato di frontiera. Per ottenere lo status di mercato emergente, la Borsa di Bucarest dovrebbe consentire ai fondi pensione locali di diventare attori più attivi sul mercato e aumentare il numero di società con un fatturato elevato.

L’offerta da 1,8 miliardi di dollari, completata la scorsa settimana, è stata sottoscritta in eccesso poiché l’elevata redditività e i dividendi della società hanno attirato gli investitori. La quotazione di una quota di minoranza nel più grande produttore di elettricità della Romania soddisfa anche uno dei criteri necessari affinché la nazione membro dell’Unione Europea possa accedere a maggiori aiuti dal blocco.

La IPO di Hidroelectrica SA potrebbe quindi segnare un punto di svolta per la Borsa di Bucarest in quanto ha le potenzialità per attirare sempre più investitori.

Hidroelectrica è quotata sotto il ticker H2O e avrà la quarta maggiore ponderazione nell’indice BET della Romania.

La borsa di Bucarest ha superato il suo esame di maturità

La più grande IPO europea dai tempi di Porsche AG e la terza più grande al mondo quest’anno è un test per la Borsa di Bucarest, che ha uno dei pool di liquidità più bassi di tutti i mercati dell’Europa orientale. Il fatturato medio giornaliero della borsa quest’anno ammontava a $ 23 milioni. Il volume scambiato nel giorno della IPO di Hidroelectrica ha superato i $ 171 milioni.

“La storia è appena iniziata e vogliamo trasformarla in una storia di successo per Hidroelectrica e per il mercato dei capitali”, ha detto l’amministratore delegato della Borsa di Bucarest Adrian Tanase.

Il governatore della banca centrale Mugur Isarescu ha affermato che la borsa ha superato il suo esame di maturità.

I risultati di Hidroelectrica

Come altri produttori di energia in Europa, Hidroelectrica ha registrato un aumento delle entrate lo scorso anno, poiché l’invasione dell’Ucraina da parte della Russia ha innescato un aumento dei prezzi dell’energia elettrica. L’utile netto della società è aumentato di circa il 45% su base annua a circa 4,5 miliardi di lei. Il suo profitto è aumentato del 34% nel primo trimestre di quest’anno a 1,7 miliardi di lei.

E’ probabile che i produttori di energia inizino a sentire il colpo quando le autorità di regolamentazione limiteranno i prezzi a un livello inferiore a quello odierno per aumentare il sostegno ai consumatori. Tuttavia, la politica dei dividendi di Hidroelectrica, che prevede la restituzione del 90% degli utili agli azionisti, potrebbe aumentare l’attrattiva del titolo.

La IPO europea più grande del 2023

L’offerta si è avvicinata alla vendita record di azioni dell’Europa orientale detenuta dalla polacca Allegro.eu SA, che ha raccolto $ 2,3 miliardi nel 2020. È la più grande IPO di quest’anno in Europa, superando l’offerta di $ 663 milioni dell’operatore di gioco italiano Lottomatica Group SpA.

Le azioni di Hidroelectrica inizialmente dovevano essere vendute tra 94 e 112 lei ciascuna, prima che l’intervallo si restringesse a 103-104 lei. Gli investitori al dettaglio hanno acquistato il 20% delle azioni offerte.

Citigroup Global Markets Europe AG, Erste Group Bank AG, Jefferies GmbH e Morgan Stanley Europe SE sono stati coordinatori globali congiunti dell’accordo. Banca Comerciale Romana S.A., Barclays Bank Ireland PLC, BofA Securities Europe SA, UBS Europe SE, UniCredit Bank AG e Wood & Company Financial Services, sono stati bookrunner congiunti. Auerbach Grayson, BRD – Groupe Société Générale, S.S.I.F. BT Capital Partners S.A. e S.S.I.F. Swiss Capital S.A. hanno agito in qualità di co-lead manager.

L’IPO ha innescato una “valanga” di interesse nel mercato azionario rumeno, con “migliaia” di nuovi conti aperti, offrendo agli investitori una nuova esposizione alle società quotate a Bucarest e all’economia del paese, ha affermato il presidente della borsa Radu Hanga.

ARTICOLI CORRELATI:

La concentrazione del mercato azionario può mettere in pericolo il rally?

Ribilanciamento speciale del Nasdaq: motivazioni e conseguenze

Apple raggiunge $ 3 trilioni di capitalizzazione

Nvidia: previsioni di vendita rialziste grazie al boom dell’intelligenza artificiale